Banking electronic în

peisajul bancar românesc

Timisoara

2008

![]()

Istoricul sistemului bancar din România

Primele dovezi ale desfasurarii unei activitati bancare pe teritoriul României au fost descoperite intre anii 1786-1855 , reprezentând 55 de placi de piatra , gasite intr-o zona de mine aurifere . Aceste mine datau din perioada Daciei Traiane si contin detalii referitoare la contractul privind înfiintarea unei institutii bancare . Clauzele principale se refereau la faptul ca bancile acordau împrumut in numerar si percepeau dobânzi .

In epoca moderna , primele încercari de creare a unei banci au avut loc la începutul secolului al XIX-lea .

Înca din 1861 , a fost ridicata problema crearii unei banci nationale de Ion C. Bratianu , care , in discursul sau rostit in Camera in ziua de 10 ianuarie , a afirmat ca : ” atât timp cat nu vom avea o banca nationala nu vor dispare crizele financiare din tara “ .

Cuvântarea din 10 ianuarie 1861 a lui I . C. Bratianu nu a ramas fara ecou. In februarie 1861 , Manolachi Costachi Epureanu , presedinte al Consiliului de Ministri si ministru de finante , a publicat în Monitorul Oficial , un proiect lege pentru înfiintarea unei banci de scont si circulatie , cu un capital de 12 milioane lei vechi din care 3 milioane sa fie subscris de stat , iar restul de 9 milioane de catre particulari . Proiectul nu a fost votat , deoarece , intre timp , Guvernul Manolachi Costachi a demisionat .

In 1864 a fost fondata Casa de Depuneri si Consemnatiuni . Aceasta institutie , a avut un rol foarte important pana la crearea Bancii Nationale a României in 1880 , întrucât a fost principala banca de emisiune pe teritoriul Principatelor Unite .

In perioada urmatoare , au aparut tot felul de proiecte si încercari , mai ales din cercuri straine , în vederea organizarii unei banci de scont si circulatie.

Creditul Funciar si celelalte institutii financiare , create prin forte proprii , care prosperau , au intensificat discutiile si pregatirile pentru înfiintarea unei banci de emisiune .

Înfiintarea unei banci de emisiune ramânea , in continuare , o mare nevoie, determinata de interesele generale ale statului sub aspect financiar si valutar , a greutatilor politice din anii 1876-1877 .

I .C .Bratianu sustinea ca “ ce mult si dureros se simte lipsa unui asezamânt financiar puternic si serios , care sa poata da tarii existenta baneasca in vremuri de nevoie “ .

La 27 februarie 1880 , Guvernul I .C .Bratianu a depus in Camera proiectul unei banci nationale care trebuia sa ajute economia nationala mai mult ca oricare alta institutie .

La 17 aprilie 1880 , proiectul , depus de ministrul de finante I .C . Bratianu, a devenit legea prin care se statorniceau normele de organizare a Bancii Nationale a României , care urma sa-si înceapa activitatea la 1 iulie 1880 .

Acest moment important a fost caracterizat de stefan Zeletin ca “ cel mai de seama eveniment in dezvoltarea burgheziei romane moderne , metropola capitalismului nostru bancar“.

Sediul principal al bancii s-a stabilit la Bucuresti , cu obligatia de a înfiinta sucursale si agentii in principalele orase ale tarii si , in special , in fiecare capitala de judet .

Capitalul Bancii s-a stabilit la 30 milioane lei , din care 10 milioane lei sa se depuna de stat si 20 milioane lei de particulari .

Datorita urmaririi in permanenta a mersului pietei , adaptându-se cu elasticitatea la cerintele acesteia , asigurând respectarea liniei generale de dezvoltare a economiei tarii , îngrijindu-se de garantarea si existenta disponibilitatilor de fonduri in lei si in moneda straina , Banca Nationala a contribuit , efectiv , la depasirea cu succes a perioadelor de criza cu care s-a confruntat economia tarii in acea perioada .

Banca Nationala a României este cea mai importanta banca înfiintata in acea perioada , care , din punct de vedere organizatoric , a fost conceputa dupa modelul Bancii Nationale a Belgiei . Acesta a fost începutul dezvoltarii unui sistem bancar nou si modern .

Înfiintarea B.N.R. a creat premisele pentru aparitia si altor banci si pentru dezvoltarea sistemului bancar romanesc .

Banca Nationala a României s-a constituit ca importanta institutie destinata creditarii activitatii economice si comerciale , scontarii dar si operatiunilor cu alte instrumente financiare .

La 1 ianuarie 1901 , Banca Nationala devine institutie cu caracter privat, statul iesind din asociatie .

La sfârsitul secolului al XIX-lea a început sa se faca simtita o puternica centralizare a capitalului bancar in România . In aceasta perioada , unele case bancare sau asociatii bancare , aparute anterior , dar care in contextul nou nu dispuneau de suficient capital financiar , si-au schimbat statutul juridic sau au fost absorbite de altele .

In perioada primului razboi mondial s-a intensificat activitatea bancara in România ca rezultat al neutralitatii României . In aceasta perioada au aparut oportunitati noi de comert cu toate pârtile implicate in conflict . Nivelul ridicat al comertului a adus beneficii sistemului bancar .

Anii care au urmat imediat razboiului au adus o încetinire dramatica activitatii economice , recesiunea cuprinzând întreaga Europa .

Treptat , tarile din Europa au început sa-si refaca economia , fenomen resimtit si in România . Rezultatele s-au regasit si in sistemul bancar . Bancile au atras importante fonduri disponibile de pe piata si - prin intermediul creditelor acordate de Banca Nationala - au reusit sa ramburseze sumele in bani devalorizati .

Dupa primul razboi mondial , numarul bancilor din România a continuat sa creasca pana la criza economica din perioada 1929-1933 . Aceasta depresiune a determinat falimentul multor banci . Guvernul României din acea vreme , a trebuit sa intervina contracarând efectele crizei economice, bancare si monetare . Guvernul a adoptat politici de conducere si control in vederea acordarii ajutorului necesar revigorarii sistemului bancar .

Politicile adoptate au contribuit la salvarea bancilor mai mari , dar , din cele 1204 banci existente in 1934 , circa 600 banci au fost lichidate sau au fuzionat.

In anii ‘40 sistemul bancar a fost dominat de 5 banci principale : Banca Romaneasca , Banca de Credit Roman , Banca Comerciala Romana , Banca Comerciala Italiana si Romana si Societatea Bancara Romana . Aceste banci realizau 50% din totalitatea operatiunilor bancare .

Pana in 1947 , sistemul bancar romanesc cunoscuse o dezvoltare remarcabila . Bancile detineau resurse importante si functionau conform standardelor internationale ; personalul bancar era format de specialisti pregatiti in conditii de concurenta si standarde profesionale foarte ridicate , asa cum erau stabilite de Banca Nationala .

Dupa 1947 , sistemul bancar a fost restrâns datorita trecerii la economia de comanda si intrarii României in zona de influenta sovietica (fosta U.R.S.S.).

Pana la sfârsitul anului 1989, sistemul bancar romanesc oferea un numar limitat de servicii si produse bancare .

In anul 1989 in România existau 4 banci : Banca Nationala a României , Banca Romana de Comert Exterior, Banca de Investitii si Banca Agricola , la care se adauga si C.E.C.-ul .

Dupa 1989 , România a fost martora multor schimbari , iar trecerea la o economie de piata a determinat cresterea continua a numarului de agenti economici privati .

Reforma sistemului bancar a început in 1990-1991 , prin elaborarea si abordarea unei noi legislatii bancare privind organizarea si functionarea bancii centrale si a bancilor comerciale .

Sistemul bancar din România este structurat pe doua nivele , respectiv o banca centrala si institutiile financiare, carora prin lege li s-a acordat statutul de banci . B.N.R. este banca centrala a tarii, institutia de emisiune a statului roman .

Prin noile reglementari, Banca Nationala încearca sa creeze un sistem bancar modern si , in acelasi timp , sa-si îndeplineasca rolul de banca centrala . Operatiunile comerciale îndeplinite pana la 1989 de Banca Nationala , au fost transferate unei noi banci comerciale (B.C.R.).

In România, bancile comerciale functioneaza conform legii privind societatile comerciale, legii privind activitatea bancara si pe baza licentei (autorizatiei ) acordate de B.N.R.

Serviciul e-banking si internet banking in România

Introdus pe piata romaneasca de marile banci internationale, "functionarul electronic" a ajuns sa faca parte din ofertele majoritatii bancilor autohtone. La început a fost electronic-banking-ul, a urmat Internet-banking-ul, iar de curând, in România a fost introdus serviciul de mobile-banking. Toate cele trei servicii ofera clientului bancii, in principiu, cam aceleasi facilitati. Diferentele dintre ele constau in libertatea de miscare oferita si in canalul folosit pentru a comunica cu banca. Electronic-banking-ul sau E-banking-ul este primul dintre aceste servicii care îl scutesc pe omul de afaceri de drumurile zilnice la banca. E-banking-ul permite utilizatorului sa faca de acasa, din fata calculatorului, operatiuni in contul bancar. Astfel, omul de afaceri nu mai este obligat sa mearga la banca, sa stea la coada la ghiseu sa completeze formulare, sa le semneze, sa le stampileze, sa le înmâneze functionarului bancar, intr-un cuvânt, sa piarda timp foarte pretios. Acest tip de serviciu nu este o noutate in mediul bancar.Citybank utilizeaza sisteme de E-banking de peste 20 de ani, iar in România se numara, alaturi de ING Barings si ABN Amro, printre pionierii introducerii acestui tip de servicii. Operatiunile care se pot efectua prin intermediul E-banking-ului pornesc de la vizualizarea soldurilor conturilor firmelor, ajungând pana la plati, transferuri si schimb valutar, creare depozite le termen etc.

Conexiunea dintre banca si

computerul companiei se face printr-o linie telefonica obisnuita, la

cerere calculatorul este conectat cu ajutorul unui modem. Computerul nu trebuie

sa fie prea sofisticat. Un model 486, depasit de mult din punct de

vedere tehnologic, este suficient pentru a beneficia in conditii foarte

bune de avantajele E-banking-ului. O alta facilitate de care beneficiaza

utilizatorii E-banking-ului o reprezinta interfata care se

realizeaza intre softul instalat intre acest serviciu si programul de

contabilitate al firmei. Astfel, tranzactiile realizate prin E-banking

sunt automat înregistrate si in contabilitate.

De asemenea, la bancile cu retele internationale se pot vizualiza si se pot realiza operatiuni in conturile filialei din România, de la sediul central al firmei in strainatate.

Aparut de câtiva ani in strainatate si de circa un an in România, Internet banking-ul mareste si mai mult gradul de libertate al celor care ordona plati si transferuri. Acestia nu mai sunt legati, in relatia cu banca, de drumul la ghiseu, dar nici macar nu trebuie sa se afle la sediul firmei.Daca la E-banking serviciul nu se putea accesa decât de la calculatorul aflat in companie, Internet-banking-ul poate fi utilizat de la orice calculator conectat la internet, indiferent unde se afla acesta. Practic, in cele mai multe cazuri, utilizatorul serviciului nici macar nu trebuie sa posede un calculator al lui, un Internet-Café fiind suficient. Operatiunile care se pot realiza sunt aceleasi ca in cazul E-banking-ului: transmiterea ordinelor de plata, transferuri, schimb valutar, vizualizarea situatiei conturilor etc. Deja, bancile au început sa sara peste etapa primara a E-banking-ului, direct la Internet Banking. Principala problema care trebuie avuta in vedere de catre o banca in momentul in care implementeaza acest tip de serviciu este securitatea comunicatiilor prin Internet. Procedura care trebuie urmata pentru a beneficia de serviciu este stricta, tocmai pentru o siguranta maxima. "Solicitantul, care trebuie sa aiba cont deschis la noi, vine la banca, completeaza o cerere, apoi i se înmâneaza in plic închis un "user name" si o parola. Intra apoi, de acasa, pe site-ul bancii, introduce "user name"-ul si parola primite si in acel moment este conectat. Dupa aceasta, este obligat sa îsi schimbe parola, astfel încât nici angajatii bancii sa nu o mai cunoasca", afirma Doru Vitalariu, administrator de sistem la Banca Comerciala a Greciei (BCG).Un mare avantaj pe care îl au utilizatorii serviciului de Internet-banking de la BCG îl reprezinta faptul ca toate datele referitoare la firma catre care se face plata se completeaza automat. Firma care ordona plata prin internet este de ajuns sa scrie doar numele destinatarului banilor. In cazul in care catre acesta au mai fost facute transferuri in trecut, restul datelor sunt completate automat din memoria calculatorului. Practic, timpul de completare scade de patru ori. Comparatia cu timpul necesar completarii manuale nici nu-si mai are rostul.

In momentul de fata, oamenii de afaceri romani pot beneficia chiar de libertate totala in contactul cu banca. Transferurile bancare, ordinele de plata, schimburile bancare, precum si consultarea istoricului operatiilor se pot realiza direct de pe telefonul mobil. Demirbank a introdus, in premiera in România, serviciul de Mobile-banking. Banca nu percepe nici o taxa pentru acest serviciu, clientul neavând nevoie decât de un telefon mobil cu WAP (Wireless Application Protocol) si de un abonament pentru acest serviciu, la retelele de telefonie mobila. Fiecare producator de celulare are in portofoliul de produse telefoane cu acesta facilitate. Pretul porneste de la 19$ (la un Alcatel OTE) si ajunge la 5-600$ la telefoanele sofisticate.

Un client al bancii, pentru a utiliza Mobile-banking, trebuie sa semneze un contract cu banca. El primeste un "user-name" si o parola, apoi poate sa-si utilizeze telefonul mobil pentru operatiuni bancare. Exista o singura constrângere - banii din cont pot fi transferati catre o lista predefinita de companii. In cazul in care telefonul mobil este pierdut si, prin absurd, gasitorul ar cunoaste "user name"-ul si parola, nu ar putea sa transfere banii din cont decât spre o firma din lista predefinita. "Fiind introdus de curând, Mobile-Banking-ul nu este utilizat in prezent de un procentaj mare din clientii bancii, insa ne-a adus deja clienti noi la banca", afirma Antoaneta Curteanu, directoarea centralei Demirbank România.

|

CARACTERISTICILE SERVICIILOR BANCARE ELECTRONICE |

|||

|

Banca |

Serviciu |

Operatiuni posibile |

Costuri |

|

Banca Romana pentru Dezvoltare |

- E-banking "MultiX" |

primire extrase de cont plati in ron plati in valuta |

15 €/luna/sediu comisionane cu 10% mai mici la ordine de plata in ron |

|

Banca Transilvania |

- E-banking "BT-ULTRA" |

transmitere ordine de plata constituire si lichidare depozite operatiuni pe piata valutara plata salariilor in cont pentru angajati istoric plati |

9 €/luna, in primele doua luni 15 €/luna pentru primul client legat la un terminal de lucru 8 €/luna pentru al doilea client legat la acelasi terminal 5 €/luna pentru urmatorii clienti legati la acelasi terminal |

|

Banca Tiriac |

- E-banking "Office2Office" |

plati

in lei si in valuta, in extrase de cont, vizualizare solduri istoric tranzactii, creare rapoarte |

25 €/luna |

|

Banc Post |

- E-banking "eBank" |

consultare solduri, emitere extrase de cont ordonare plati lei si valuta verificare daca un partener de afaceri se afla pe lista Fondului National al Persoanelor cu Risc |

24 €/luna |

26 din cele 39 de banci din Romania au implementate sisteme de E-banking

|

Nr. |

Banca |

Internet Banking |

Home Banking |

Mobile Banking |

|

ABN AMRO Bank România |

Office-Net România | |||

|

Alpha Web Banking |

AlphaLine | |||

|

Banca Comerciala “Ion Ţiriac” |

Office2Office | |||

|

Banca Comerciala RoBank |

HBS | |||

|

Banca Comerciala Româna |

MultiCash BCR |

MultiCash BCR | ||

|

Banque Franco-Roumaine Paris |

i-BFR | |||

|

Banca Italo-Romena SpA Italia Treviso |

Bank@You- Internet Banking | |||

|

Internet eBank |

Internet eBank | |||

|

BRD-NET |

SOGECASH, MultiX |

Mobilis |

||

|

Libra Bank S.A. |

LIBRA WEB BANKING | |||

|

EMPORIKI BANK (România) S.A. |

UBISQL Internet Banking | |||

|

Egnatia Bank România |

MultiCash | |||

|

EUROM BANK S.A. |

Eurom Online | |||

|

Internet eBank |

Internet eBank | |||

|

HVB Bank România |

OnLine Banking |

Multicash | ||

|

ING Online |

Multicash | |||

|

NOVA BANK S.A |

Internet eBank |

Internet eBank | ||

|

Raiffeisen Bank |

MultiCash |

myBanking |

||

|

MultiCash@Office |

MultiCash Clasic | |||

|

UniCredit Internet Banking | ||||

|

S.C. SANPAOLO IMI BANK ROMANIA S.A. |

SANPAOLO B@NK | |||

|

PORSCHE BANK ROMANIA S.A. |

Bank @ You | |||

|

ROMEXTERRA BANK S.A. |

TerraBanking |

TerraM- mobile banking |

||

|

BT24 |

BT-Ultra | |||

|

FINANSnet | ||||

|

Anglo-Romanian Bank Limited |

i-ARBL |

Sursa: MCTI si bancile comerciale

Se observa ca cele mai raspândite sisteme de e-banking sunt cele de Internet banking (21), urmate de home banking (15) , iar mobile banking doar 3 banci .

Online Banking oferit de BA/CA

Una din bancile ce a

investit o multime de resurse, atât in realizarea cat si in promovarea

serviciului sau de Internet-banking, pe care l-a denumit "Online

Banking", este BANKAUSTRIA CREDITANSTALT (BA/CA). Una din

deschizatoarele de drum in introducerea E-bankingului in România, BA/CA a

reusit, înca de la începutul acestui an, sa puna la punct un

serviciu de Internet-banking, atât usor de utilizat, dar si foarte util.

In spiritul noii strategii CEE, ca prima banca occidentala in România, Bank Austria Creditanstalt România (BA/CA România) a lansat serviciul sau Internet Banking - Online Banking. Prin intermediul acestuia, clientilor BA/CA România li se ofera posibilitatea de a îsi accesa conturile prin Internet, unul dintre viitoarele canale de distributie ale industriei bancare.

Pentru a deveni unul dintre liderii pietei europene de Internet, Bank Austria, membra a grupului german HypoVereinsbank, a dezvoltat o strategie integrata de Internet, care este se va implementa de asemenea in toate filialele din Europa Centrala si de Vest. Dupa Slovacia, România este a doua tara in care acest serviciu este oferit clientilor.

Online Banking ofera clientilor BA/CA România posibilitatea sa utilizeze acest serviciu pentru a verifica si a tipari soldul si tranzactiile efectuate pe conturile lor si pentru a ordona plati domestice, transferuri interne, schimburi valutare intre conturi ale aceluiasi client, sa transmita ordine de plata programate si sa constituie depozite la termen.

Pentru a asigura protectia informatiilor, serviciul Online Banking foloseste o encriptare a datelor de tipul 128-bit SSL, care este momentan cel mai avansat algoritm de encriptare. Ceea ce aduce BA/CA nou pe piata romaneasca este realizarea accesului in sistem prin trei nivele de securitate. Siguranta maxima este asigurata prin utilizarea unui nume de identificare al clientului (ID), un cod personal de identificare (PIN) si un token (parola) generat de catre dispozitivul de securitate Digipass 300 pe baza PIN-ului.

Online Banking faciliteaza operatiunile bancare cu BA/CA România

Prin Online Banking clientii BA/CA România au posibilitatea de a efectua tranzactii 24 ore/zi, 7 zile pe saptamâna din orice loc: de acasa, de la serviciu, chiar si in vacanta daca au acces la Internet. Noua modalitate de a efectua operatiuni bancare este la îndemâna, rapida, sigura si sustinuta de un Help Desk activ intre 8.00 a.m. - 00.00 p.m. In plus, clientul poate economisi bani, taxele si comisioanele fiind cu 50% mai mici decât in cazul operatiunilor traditionale.

Online Banking va fi oferit atât clientilor persoane fizice cat si clientilor persoane juridice.

Pentru a putea accesa acest serviciu, clientul trebuie sa aiba un cont curent la BA/CA România si sa încheie un contract de Online Banking.

Ca membru al grupului

HypoVereinsbank (HVB), grupul Bank Austria a devenit unul dintre liderii pe

piata bancara europeana - împreuna cu HypoVereinsbank grupul este

categoric pe locul trei la nivel european. In grupul HVB, Bank Austria este

responsabila pentru Europa Centrala si de Est si administreaza

reteaua bancara din regiune. Aproape 20.000 de angajati deservesc 2,5

milioane de clienti in 700 de filiale. Alaturi de banca comerciala

grupul include si CAIB Investmentbank si BA/CA-Leasing. Aceste doua companii

sunt de asemenea active in aproape toate tarile Europei Centrale si de Est.

1.2.1

Descrierea serviciului Online Banking

Online-Bankig este o forma

moderna de administrare a conturilor deschise la BA/CA România S.A. Datorita

acestui serviciu, clientii îsi pot accesa conturile 24 ore pe zi, 7

zile din 7. Clientii care folosesc Online Banking pot face

urmatoarele prin intermediul Internetului:

• Verificarea soldului si a tranzactiilor de pe conturile personale.

• Ordonarea de plati interne

• Transferuri interne (schimburi valutare intre conturile aceluiasi

client)

• Efectuarea de plati interne programate

• Efectuarea de depozite la termen. Bineînteles, aceste servicii vor

fi extinse sau ajustate in functie de cererile clientilor.

1.2.2

Beneficiile Online Banking

Clientii utilizatori

ai Online-Banking au parte de urmatoarele avantaje:

• TIMP - valabilitate non-stop

• LOC - accesare de aproape oriunde: acasa, la lucru si chiar in

vacanta

• METODA - convenabila si rapida

• PRET - 50% mai ieftin decât modul traditional de operare prin

intermediul sucursalelor bancii

• SECURITATE - un canal foarte sigur de operare bancara

1.2.3.

Cum sa deveniti un utilizator Online Banking

Pentru a beneficia de

serviciul Online Banking service, trebuie:

• Sa încheiati un contract pentru serviciul Online Banking

• Sa specificati conturile desemnate pentru Online Banking

• Sa primiti din filiala bancii un aparat de securitate

• Sa platiti garantia pentru aparatul de securitate.

1.2.4.

Detalii organizatorice

Când începeti

operatiunile bancare prin Internet Banking trebuie luat in

consideratie urmatoarele:

• Daca un client efectueaza o plata interna sau un schimb valutar

trebuie sa tina cont de ora limita de procesare pentru aceste tranzactii.

Daca banca primeste o plata interna dupa ora limita de procesare,

aceasta va fi procesata in urmatoarea zi lucratoare. Daca un ordin de

schimb valutar este primit dupa ora limita de procesare, de asemenea va fi

procesat in urmatoarea zi lucratoare si rata de schimb valida va fi prima

valida in acea zi lucratoare. • Daca efectuati un depozit la termen pe o

saptamâna, trebuie sa luati in consideratie ca suma minima

pentru un depozit pe aceasta perioada este de 25.000$ sau echivalentul.

• Pentru orice informatii, întrebari sau ajutor va rugam sa

contactati Help Desk la numarul de telefon +401 203 23 13, in fiecare

zi intre 08.00 a.m. - 00.00p.m., inclusiv sâmbata si duminica.

1.2.5.

Cerinte tehnice

• Din punct de vedere tehnic, pentru a accesa Online Banking aveti

nevoie de un PC cu sistem de operare Microsoft Windows 95, 98, NT, 2000 sau

Millennium si acces la Internet cu Internet Explorer 4.01 sau mai performant

(noi recomandam versiunea 5.5.), sau Netscape Navigator 4.07 sau mai

performant. MS Java Virtual Machines trebuie sa fie versiunea 5.0 release 3194

sau mai mare.

• In plus fata de aceste conditii, când se efectueaza

conectarea folosind Online Banking trebuie sa folositi întotdeauna

dispozitivul de securitate pe care BA/CA România S.A. vi-l ofera spre

folosire, conform contractului Online Banking.

1.2.6.

Securitate

• Produsul Online Banking al BA/CA România S.A. a fost conceput in

cooperare cu o companie specializata in software cu experienta in produse

similare.

• Din motive de securitate se foloseste o tehnologie de encriptare

pe 128-biti (momentan cea mai avansata tehnologie de encriptare) pentru

comunicarea intre computerul Dvs. si serverul bancii. • Formula de

codificare este generata in functie de miscarile mouse-ului Dvs.

de fiecare data când va conectati la Online Banking. De aceea este necesar

sa miscati mouse-ul întotdeauna pentru câteva secunde când va

conectati. Datorita acestor miscari este asigurat un nivel înalt

al sigurantei transferului de date.

• Pentru fiecare conectare, trebuie sa introduceti codul generat de

dispozitivul de securitate (numit TOKEN) pe care îl veti primi la semnarea

contractului pentru serviciul Online Banking. Oricum, va trebui sa

confirmati orice tranzactie pe care o veti face folosind

dispozitivul de securitate.

Serviciul BT-ULTRA al Bancii Transilvania

Serviciul BT - ULTRA permite:

• efectuarea, validarea si transmiterea catre banca a ordinelor de

plata

• primirea informatiilor privind încasarea sumelor, soldul si

scadenta creditelor, valoarea si scadenta creditelor, valoarea si scadenta

depozitelor constituite la Banca Transilvania

• plata salariilor in cont sau pe card pentru angajatii firmei

• operatiuni de schimb valutar

• obtinerea informatiilor privind tranzactiile efectuate,

extrasele de cont si alte situatii pe baza criteriilor de selectare

stabilite de dumneavoastra

• obtinerea de informatii generale privind cursurile valutare,

cursurile BNR, votatiile valutelor fata de USD si evolutia acestora.

In raport cu clientii obisnuiti ai Bancii Transilvania, cei

ce opteaza pentru serviciul BT-ULTRA beneficiaza de urmatoarele

facilitati:

• doar cu un calculator si un modem, pot intra in legatura cu banca

oricând doriti, 24 de ore pe zi, 7 zile din 7

• este o modalitate comoda de a economisi timp, mentinând permanent

relatia cu banca

• securitatea este asigurata prin cele mai moderne sisteme de parolare si

criptare a datelor

• beneficiaza de operativitate prin executarea in aceeasi zi a

ordinelor de plata primite pana la ora 18 sau procesarea lor a doua zi

lucratoare, daca acestea se transmit dupa ora 18

• softul se instaleaza gratuit, asigurându-se service-ul si

instruirea utilizatorului

• documentele de decontare in original se pot ridica oricând de la banca

Configuratia minima pe care poate rula software-ul necesar serviciului

este urmatorul:

• un calculator Pentium

• memorie de minim 16 Mb RAM

• hard disk de minim 500 Mb

• modem intern sau extern

• imprimanta

• Windows 95 - 98, NT, Windows 2000

Servicii oferite de Raiffeisen Bank

Multicash

Serviciul Multicash oferit de Raiffeisen Bank este un serviciu de electronic

banking care iti permite accesarea conturilor curente de la distanta, in

conditii de siguranta si eficienta. Caracteristici:

- accesul de la distanta la conturi curente;

- vizualizarea extraselor de cont;

- plati in ROL (inclusiv plati bugetare) si in valuta;

- permite crearea de baze de date cu furnizori;

- acces la istoric plati si incasari;

- comisioane bancare mai mici pentru operatiunile specifice;

- capacitate de instalare in retea;

- disponibil atat in limba romana, cat si in engleza;

- capacitatea de a defini diferite niveluri de competenta;

- permite crearea de legaturi cu sisteme contabile;

- permite generarea de rapoarte;

- asistenta tehnica regionala.

Avantajele serviciului sunt reprezentate de faptul ca beneficiezi de servicii

bancare direct din biroul tau, informatii actualizate la fiecare ora,

timp redus alocat efectuarii platilor si obtinerii extrasului, utilizare

eficienta si costuri reduse.

* myBanking

my Banking este un serviciu oferit de

Raiffeisen Bank si Connex prin care poti afla informatiile financiare privind

contul tau bancar si cursul valutar si poti face platile de facturi si

reincarcarile de cartele telefonice direct din meniul telefonului. Serviciul

myBanking este accesibil oriunde exista acoperire pentru serviciul GSM Connex,

inclusiv atunci cand esti in Roaming.

Pentru a beneficia de serviciul myBanking ai nevoie de:

- un cont deschis la Raiffeisen Bank;

- un SIM Smart cu aplicatia myBanking si un telefon compatibil;

- un contract cu Raiffeisen Bank pentru activarea serviciului myBanking.

Avantaje:

- securitate maxima in derularea contractelor financiar-bancare;

- acces simplu la informatii financiar-bancare in timp real;

- plata facturii sau reincarcarea cartelei direct de pe telefonul mobil;

- usurinta si confort in utilizare, economie de timp.

* SmartTel

Oriunde te-ai afla, prin acest serviciu, informatiile despre cont iti sunt

disponibile 24 de ore din 24, 7 zile pe saptamana, direct pe ecranul

telefonului mobil, sub forma unor mesaje text de tip SMS. Pentru a beneficia de

acest serviciu ai nevoie de un cont curent, de depozit, de credit sau de card

deschis la Raiffeisen Bank, si un telefon mobil abonat la oricare din

operatorii GSM/CDMA - Orange, Connex, Cosmorom sau ZAPP.

Avantaje:

- este un serviciu flexibil si mobil;

- permite acces direct, non-stop, la informatiile de cont;

- ofera optiunea de a solicita informatiile cand ai nevoie, sau cu o frecventa

adaptata activitatii tale;

- ofera posibilitatea de a pastra informatiile importante in memoria

telefonului mobil;

- garanteaza discretia si siguranta.

Sanpaolo IMI

SANPAOLO B@NK

Este un serviciu destinat clientilor persoane fizice si juridice ,disponibil 24

de ore din 24,7 zile din 7 ,care au acces la Internet. Prin intermediul acestui

serviciu se pot efectua urmatoarele tranzactii:

- verificarea soldului;

- plati în lei inter si intrabancare;

- plati între clientii bancii;

- plati catre trezoreria statului, de mica si mare valoare;

- plati în lei de mica si mare valoare prin sistemul de compensare

multilaterala al BNR;

- plati în valuta inter si intrabanci;

- schimburi valutare: valuta-valuta, valuta-lei;

- verificarea tranzactiilor efectuate;

- consultarea extrasului de cont;

- vizualizarea cursurilor valutare.

Avantaje

- operare rapida si comoda de pe orice calculator cu access la Internet;

- acces extins la serviciile si produsele bancii;

- securitate sporita si siguranta tranzactiilor.

Pentru a deveni utilizator al serviciului SANPAOLO B@NK trebuie sa

îndeplineasca cumulativ urmatoarele:

- sa fiti client al bancii;

- sa încheiati contractul specific Contract pentru furnizarea serviciului

SANPAOLO B@NK.

Aceste noi sisteme nu aduc avantaje doar clientilor bancilor. Bancile au, la rândul lor, foarte mult de câstigat. Functionarii nu mai trebuie sa verifice si sa introduca in calculator ordinele de plata scrise manual de client. Nu se mai formeaza cozi la ghisee, iar banca poate lucra si cu clienti din orase in care nu exista puncte de lucru. Bank Austria Credianstalt România "premiaza" chiar clientii utilizatori ai Electronic si Internet-banking-ului. Ei au comisioane cu 50% mai mici la operatiunile efectuate prin aceste sisteme.

Prin intermediul internetului aproximativ 98 % din bancile comerciale opteaza in a face reclama serviciilor lor pe site-uri usor accesibile oricui. Iata câteva dintre adresele site-urilor specifice bancilor cunoscute in România:

• Banca

Transilvania www.bancatransilvania.ro

•

BANCPOST www.bancpost.ro

• Banca Comerciala

Romana www.bcr.ro

• Banca Comerciala “Ion

Tiriac” www.bancatiriac.ro

• Banca Romana de

Dezvoltare www.brd.ro

•

Citibank www.citibank.com/romania

• Banc Austria

Creditanstalt www.baca.ro

• National Bank of

Greece www.nbg.ro

•

ROBANK www.robank.ro

• Banca Nationala

Romana www.bnro.ro

Termeni si expresii utilizati in Internet-banking, home-banking sau mobile-banking.

Conform Ministerului Comunicatiilor si Tehnologiei Informatiei s-a încercat o definire a urmatorilor termeni si expresii:

a) instrument de plata cu acces la distanta - solutie informatica ce permite detinatorului sa aiba acces la distanta la fondurile aflate în contul sau, în scopul obtinerii de informatii privind situatia conturilor si operatiunilor efectuate, efectuarii de plati sau transferuri de fonduri catre un beneficiar, prin intermediul unei aplicatii informatice, al unei metode de autentificare si al unui mediu de comunicatie;

b) emitent - banca autorizata de Banca Nationala a României sa emita instrumente de plata electronica si care pune la dispozitie detinatorului un instrument de plata electronica cu acces la distanta, pe baza unui contract încheiat cu acesta;

c) detinator - persoana fizica sau juridica care, în baza contractului încheiat cu emitentul, detine un mecanism de autentificare în utilizarea instrumentului de plata cu acces la distanta;

d) utilizator - detinatorul instrumentului de plata cu acces la distanta sau o persoana fizica recunoscuta si acceptata de catre detinator ca având acces la drepturile sale conferite de catre emitent;

e) instrument de plata la distanta tip Internet-banking - acel instrument de plata cu acces la distanta care se bazeaza pe tehnologia Internet (world wide web) si pe sistemele informatice ale emitentului;

f) instrument de plata la distanta tip home-banking – acel instrument de plata cu acces la distanta care se bazeaza pe o aplicatie software a emitentului instalata la sediul detinatorului, pe o statie de lucru individuala sau în retea;

g) instrument de plata la distanta tip mobile-banking – acel instrument de plata cu acces la distanta care presupune utilizarea unui echipament mobil (telefon, PDA- Personal Digital Assistant etc.) si a unor servicii oferite de catre operatorii de telecomunicatii;

h) plan de securitate - document ce descrie totalitatea masurilor tehnice si administrative care sunt luate de catre emitent pentru utilizarea în conditii de siguranta a instrumentului de plata cu acces la distanta;

i) aviz - actul administrativ emis de Ministerul Comunicatiilor si Tehnologiei Informatiei în conformitate cu prevederile art. 31 lit. f) din Regulamentul Bancii Nationale a României nr. 4/2002 privind tranzactiile efectuate prin intermediul instrumentelor de plata electronica si relatiile dintre participantii la aceste tranzactii, care confera solicitantului dreptul de a obtine autorizatia din partea Bancii Nationale a României pentru emiterea instrumentului de plata cu acces la distanta;

j) BNR - Banca Nationala a României;

k) Regulamentul nr. 4 al BNR - Regulamentul Bancii Nationale a României nr. 4/2002 privind tranzactiile efectuate prin intermediul instrumentelor de plata electronica si relatiile dintre participantii la aceste tranzactii, publicat în Monitorul Oficial al României, Partea I, nr. 503 din 12 iulie 2002;

l) MCTI - Ministerul Comunicatiilor si Tehnologiei Informatiei.

m) CISA – Certified Information Systems Auditor (Auditor pentru sisteme informatice, certificat de ISACA)

Cerinte privind securitatea sistemului informatic:

a) confidentialitatea si integritatea comunicatiilor;

b) confidentialitatea si nonrepudierea tranzactiilor;

c) confidentialitatea si integritatea datelor;

d) autenticitatea partilor care participa la tranzactii;

e) protectia datelor cu caracter personal;

f) pastrarea secretului bancar;

g) trasabilitatea tranzactiilor;

h) continuitatea serviciilor oferite clientilor;

i) împiedicarea, detectarea si monitorizarea accesului neautorizat în sistem;

j) restaurarea informatiilor gestionate de sistem în cazul unor calamitati naturale, evenimente imprevizibile;

k) gestionarea si administrarea sistemului informatic;

l) orice alte activitati sau masuri tehnice întreprinse pentru exploatarea în siguranta a sistemului

Cadrul legislativ care

reglementeaza functionarea e-bankingului in

Banca Nationala a Romaniei

Regulament nr. 4 din 13 iunie 2002 privind tranzactiile efectuate prin intermediul instrumentelor de plata electronica si relatiile dintre participantii la aceste tranzactii

Publicat in Monitorul Oficial, Partea I nr. 503 din 12 iulie 2002

Precum si Hotarârea Guvernului nr.744/2003 privind organizarea si functionarea Ministerului Comunicatiilor si Tehnologiei Informatiei;

Prevad:“Art. 14. - (1) În perioada prevazuta la art. 13 alin.(1), precum si în perioada de valabilitate a avizului, sau în cazul primirii unei notificari din partea BNR, MCTI poate solicita bancii avizate sau în curs de avizare, efectuarea de verificari la sediul acesteia prin personal desemnat prin ordin al ministrului comunicatiilor si tehnologiei informatiei.(2) În cazul în care în urma verificarilor se constata nerespectarea prevederilor continute în documentatia de avizare, MCTI poate dispune neacordarea avizului sau retragerea acestuia.

Art. 15. – (1) Emitentul este obligat sa informeze MCTI, trimestrial, cu privire la numarul de utilizatori ai instrumentului de plata cu acces la distanta, numarul de plati efectuate prin intermediul instrumentelor de plata cu acces la distanta, precum si valoarea platilor efectuate prin intermediul acestora, în formatul prezentat mai jos:

Secretar de Stat pentru Tehnologia Informatiei,

Nr. ______________

Data _____________

Banca: ………………………

|

Instrument |

Numar utilizatori |

Numar tranzactii lei |

Numar tranzactii valuta |

Valoare tranzactii lei |

Valoare tranzactii valuta (echivalent EUR) |

Perioada de raportare |

|

Trim….. |

||||||

(2) Numarul de utilizatori prevazut la alin.(1) se refera la numarul de utilizatori cu care exista încheiat un contract pentru utilizarea instrumentului de plata cu acces la distanta, pe parcursul trimestrului pentru care se face raportarea. Se iau în considerare toate contractele în vigoare, de la data lansarii instrumentului de plata cu acces la distanta.(3) Numarul de plati efectuate prin intermediul instrumentelor de plata cu acces la distanta se refera la platile efectuate doar pe perioada trimestrului raportat si vor fi prezentate defalcat, în numarul de plati în lei si numarul de plati în valuta.

(4) Valoarea platilor efectuate prin intermediul instrumentelor de plata cu acces la distanta în perioada trimestrului raportat vor fi prezentate astfel: valoarea platilor efectuate în lei si valoarea platilor efectuate în valuta. Platile efectuate în valuta vor fi exprimate în echivalent euro, la cursul de schimb BNR din ultima zi a trimestrului pentru care se face raportarea.

(5) Raportarile pot fi transmise prin posta, pe adresa Ministerului Comunicatiilor si Tehnologiei Informatiei, Bd.Libertatii nr.14, sector 5, cod 050706 sau prin e-mail, ca fisier atasat, pe adresa e-banking@mcti.ro

(6) Raportarile vor fi transmise catre MCTI pâna la sfârsitul lunii urmatoare trimestrului pentru care se face raportarea.

Art. 16. - Eliberarea de catre MCTI a avizului pentru furnizarea instrumentului de plata cu acces la distanta nu exonereaza emitentul sau detinatorul de raspunderile asumate prin contractul încheiat între acestia.”

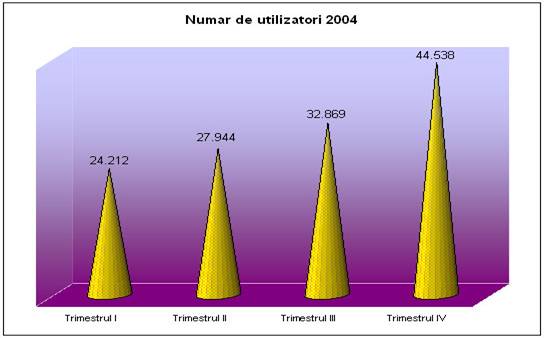

Grafice privind

evolutia numarului de utilizatori 2007

Studiu de caz

3.1 BCIT – prezentare generala

Banca Tiriac deserveste peste 715.000 de clienti din care 679.000 persoane fizice. In prezent numarul de carduri emise a crescut la peste 351.000. Banca Tiriac are o retea proprie, bine dezvoltata, de automate bancare formata din 255 ATM-uri si 2.470 POS-uri instalate.

La finalul lunii august, Bank Austria Creditanstalt (BA-CA) si Ion Tiriac au finalizat tranzactia ce va duce la fuziunea dintre HVB Bank Romania si Banca Tiriac. Avand active totale de aproximativ 2,5 miliarde EUR, 82 de unitati si o cota de piata de aproape 8%, HVB Bank Romania si Banca Tiriac se vor situa impreuna pe locul 4 in sistemul bancar din Romania, dupa BCR, BRD si Raiffeisen Bank Romania si inaintea CEC. Pregatirile pentru fuziunea dintre HVB Bank Romania si Banca Tiriac au inceput pe 1 septembrie a.c., procesul de integrare urmand sa fie finalizat in prima jumatate a anului viitor. Pe parcursul acestui proces cele doua banci vor functiona in paralel.

Banca Tiriac este cea mai mare banca privata fondata In Romania dupa anul 1989.

Infiintarea bancii este rezultatul curajului si viziunii inisiatorilor sai - Grupul de Firme "Ion Tiriac". Peste 5500 de investitori, persoane fizice si companii, s-au alaturat acestei initiative.

Banca Tiriac a devenit operationala In aprilie 1991. Capitalul social initial a fost majorat succesiv, atingand in prezent 186.981.931, 20 ron.

Inca de la inceputul activitatii sale Banca Tiriac s-a bucurat de o reputatie internationala excelenta, care a fost evidentiata in Aprilie 1993 cand Banca Europeana pentru Reconstructie si Dezvoltare a devenit unul dintre actionarii principali ai bancii - prima participare a BERD la capitalul social al unei banci din Europa Centrala si de Est.

De la fondarea sa Banca Tiriac a evoluat permanent devenind in prezent o institutie puternica care numara 1000 de angajati si 61 de sucursale, agentii si puncte de lucru situate in aproape toate centrele economice importante ale tarii.

Banca Tiriac se numara printre institutiile bancare puternice si performante care activeaza pe piata romaneasca. Ca o recunoastere a realizarilor sale Agentia Fitch IBCA a ridicat ratingul bancii pe termen lung de la B la B+ cu prespectiva stabila si a reconfirmat rating-ul pe termen scurt B, individual D si de sprijin 5T.

In anul 2000, Banca Tiriac a intrat pentru prima oara in topul celor mai puternice 75 de banci din Europa Centrala si de Est, clasificare efectuata de prestigioasa agentie americana de rating Standard&Poors. De asemenea Banca Tiriac s-a situat in randul primelor cinci banci comerciale din Romania care au fost incluse in clasamentul celor mai importante 100 de banci comerciale din Europa Centrala si de Est, dupa revista britanica "The Banker".

Banca Tiriac este permanent preocupata de stabilirea de relatii de corespondent cu diferite banci din Romania si din intreaga lume pentru a asigura rapiditatea operatiunilor interne si externe si pentru a oferi clientilor sai servicii de calitate.

Banca Tiriac este membra: SWIFT, VISA, MASTERCARD, AMERICAN EXPRESS, DINERS, JCB, REUTERS si ROMCARD

“Banca Ţiriac are, în prezent, peste 1000 de utilizatori ai serviciului electronic banking Office2Office care transmit lunar în medie 30.000 de tranzactii, în lei si în valuta,” declara Simona Boteanu, product manager, Banca Ţiriac

Serviciul electronic banking al Bancii Ţiriac – Office2Office - a fost lansat în 2001 si este destinat clientilor persoane juridice. Banca Ţiriac are, în prezent, peste 1000 de utilizatori ai serviciului electronic banking Office2Office care transmit lunar în medie 30.000 de tranzactii, în lei si în valuta.

“Utilizatorul de e-banking din ziua de astazi

este clientul ce dispune de o dotare tehnica medie, deschis la nou si

care doreste sa-si desfasoare relatiile cu banca

în conditii de eficienta si securitate sporita.

Exista si clienti care prefera înca modul de lucru

traditional, dar numarul lor este în scadere, un rol important

în îndreptarea lor catre serviciile de electronic banking avându-l atât

banca prin îmbunatatirea permanenta a

facilitatilor oferite si sporirea securitatii

tranzactiilor, cât si mediul de afaceri, faptul ca partenerii

lor de afaceri folosesc astfel de servicii conferind o încredere mai mare în

acest canal de distributie", declara Simona Boteanu.

Serviciul Office2Office

Banca Tiriac lansat în anul 2001 serviciul de electronicbanking Office2Office este destinat persoanelor juridice. În general, din rândul utilizatorilor serviciilor de e-banking fac parte companiile care doresc sa-si desfasoare activitatea în conditii de eficienta si securitate sporita. Simplitatea structurii modulare (aplicatie sub Windows) confera serviciului usurinta în utilizare si cerinte tehnice minime. Oficialii bancii spun ca exista si clienti care prefera înca modul de lucru traditional, dar numarul lor este în scadere, un rol important în orientarea acestora catre serviciile de electronic- banking avându-l banca, dar si mediul de afaceri. Orice client persoana juridica, daca are un cont deschis la Banca Tiriac, poate fi utilizator al serviciului Office2Office, în conditiile în care dispune de baza tehnica necesara. Ceea ce trebuie facut este sa se adreseze ofiterului care administreaza contul companiei, pentru a primi contractul si un formular în care trebuie mentionate conturile ce se doresc accesate, persoanele autorizate sa acceseze aplicatia, precum si câteva informatii tehnice. Aceste date, împreuna cu specimenul de semnaturi din banca, vor sta la baza înregistrarii clientului în sistemul de plati electronice al bancii. Pentru viitor banca are în vedere lansarea de servicii de internet-banking si mobile-banking, care se vor adresa atât clientilor persoane fizice, cât si clientilor persoane juridice.Comisioanele percepute pentru tranzactiile electronice sunt cu cca. 40% mai mici decât cele pentru platile facute pe hârtie. Instalarea, prezentarea aplicatiei si suportul tehnic pe toata durata contractului sunt gratuite. Office2Office permite efectuarea de plati în România si în strainatate, precum si accesarea informatiilor referitoare la conturile curente ale companiei: tranzactii efectuate, sold initial, sold final si informatii de trezorerie.

Office2Office este o aplicatie sub Windows prin care se obtine:

standardizarea ordinului de plata pentru platile curente,

istoric al ordinelor de plata,

posibilitatea construirii unei baze de date auxiliare,

aprobare multipla pentru un numar mare de tranzactii.

Ofice2Office foloseste conceptul de semnatura electronica, lucreaza off-line si dispune de o interfata multilingva (inclusiv limba româna).

Serviciul de electronic banking este usor de integrat în sistemul de contabilitate al companiei, instalarea facându-se pe un singur PC sau în retea. Salvarea bazelor de date în computerul companiei permite si consultarea extraselor de cont mai vechi.

Banca Ţiriac asigura instalarea sistemului la sediul companiei, si o prezentare a aplicatiei, specializare si asistenta tehnica gratuita, inclusiv manualul de utilizare

Siguranta:accesul la aplicatie se bazeaza pe nume de utilizator si parole

unice, existind posibilitatea definirii de profile pentru diverse tipuri de

utilizatori

![]() Serviciul permite alegerea grilei de semnaturi corespunzatoare

politicii interne a companiei

Serviciul permite alegerea grilei de semnaturi corespunzatoare

politicii interne a companiei

![]() Definirea unor scheme de aprobare diferite pentru lei si valuta

Definirea unor scheme de aprobare diferite pentru lei si valuta

![]() Procesul de comunicatie este controlat de o cheie dinamica

calculata individual pentru fiecare companie

Procesul de comunicatie este controlat de o cheie dinamica

calculata individual pentru fiecare companie

![]() Toate datele vehiculate intre banca si client sunt criptate

Toate datele vehiculate intre banca si client sunt criptate

3.3 Colaborarea in domeniul IT între BCIT si S&T Romania

Client: Banca Comerciala "Ion

Tiriac"

Banca comerciala "Ion Tiriac" este prima banca privata din Romania.

In prezent, ea este una dintre cele mai active banci si dispune de aproximativ

60 de sucursale in intreaga

Provocarea

Infrastructura IT a evoluat de la sisteme distribuite IT de dimensiuni foarte

mici la una eterogena, complexa.

Confruntandu-se cu concurenta bancilor internationale deja prezente pe piata

romaneasca, Banca Comerciala "Ion Tiriac" a hotarat sa schimbe solutiile

IT bancare de baza pentru a tine pasul cu competitorii si pentru a faca fata

cerintelor clientilor.

Solutia

S&T Romania a furnizat cea mai buna si sigura solutie - care integreaza

produse IBM de cea mai inalta calitate cu software Misys Equinox - precum si

servicii de implementare si intretinere in intreaga tara.

Fosta infrastructura IT a bancii se baza pe PC-uri si servere locale HP.

S&T Romania a asigurat o tranzitie facila de la un server high-end

descentralizat la unul centralizat cu baze de date centralizate si produse

bancare online, in timp real.

In prezent, banca poate implementa cele mai noi si sofisticate produse bancare

intr-o scurta perioada de timp, poate dezvolta cu usurinta si la preturi

scazute reteaua de sucursale, oferind servicii de calitate clientilor sai.

Banca a avut posibilitatea sa-si modernizeze cu usurinta serverele centrale

odata cu cresterea numarului de clienti. Alte sisteme IT, precum sistemul de

carduri, sistemul SWIFT sau cel de e-banking sunt in prezent integrate in

sistemul de baza.

Expertiza:S&T

Romania a fost aleasa pentru acest proiect datorita parteneriatului sau cu IBM,

pozitiei sale de furnizor important de solutii IT si, in sfarsit dar nu in cele

din urma, pentru succesele inregistrate ca integrator de incredere si competent

de sisteme.Parteneri strategici S&T are incheiate parteneriate strategice cu

producatori ce se numara printre liderii mondiali de hardware si software.

3.4 Serviciul de plati electronice

Utilizator SC ALLIANZ TIRIAC ASIGURĂRI SA

SUCURSALA Timisoara

Sistemul instalat la ceasta societate este de tipul Office2Office si permite efectuarea de plati în Romania si în strainatate utilizând PC-ull propriu. Se pot culege informatii despre conturile curente tranzactii ce s-au efectuat, soldul initial si soldul final, informatii legate de trezorerie. Aceste informatii pot fi vizualizate si tiparite, sau se pot exporta pentru a fi folosite in sistemul contabil.

3.4.1 Accesul la program

Fiecare utilizator are propriul nume si parola de acces în program, acestea fiind stabilite la instalare. Programul este “case sensitive”. Daca la instalare s-au folosit litere mici/mari pentru parola se vor folosi la fel în continuare pâna în momentul schimbarii parolei. Dupa introducerea gresita de 3 ori consecutiv se va bloca accesul în program pentru utilizatorul respectiv.Sistemul este compus din:

Cash Management – vizualizarea tranzactiilor efectuate pe conturile companiei

ROI – pentru plati in lei

INT – pentru plati în valuta

Comunicatii – modulul de comunicare cu banca

3.4.2 CASH MANAGEMENT

În acest modul se vor regasi informatii despre tranzactiile efectuate pe conturile companiei. Acestea sunt grupate dupa diverse criterii oferind astefel o cautare rapida si eficienta.

Extrase de cont:aceasta optiune cuprinde consularea rapida a operatiunilor efectuate pe conturile firmei utilizatoare. Date suplimentare despre o anumita tranzactie se pot obtine printr+un dublu click pe respectiva trenzactie.Informatiile care se vor regasii pe ecran sunt:

nume cont: de aici se poate selecta contul pentriu care se doreste vizualizarea extrasului de cont

valuta

data extras: se poate selecta data dorita, implicit este afisata data cea mai recentapentru care s-a facut preluarea de la banca

extras:numarul extrasului de contt’

data valutei si data inregistrarii tranzactiei

detalii: contine detaliile pentrui fiecare tranzactie

suma :valoarea tranzactiei

În cazul în care se doreste vizualizarea unui anumit extras sau a mai multora care îndeplinesc un anumit criteriu se va apela butonul selectie, completând apoi criteriile de cautare.

Tiparirea se poate face pe ecran sau pe imprimanta în trei variante de prezentare:

- rezumat extrase

extrase individuale

extrase per cont

Solduri

Permite consultarea rapida a soldurilor.

Apelarea se face din Functii solduri (sau click pe butonul din toolbar)

Headerul contine:

descrierea contului

numarul contului

moneda contului

Tabelul care urmeaza contine o continuare a detaliilor despre contul prezentat in header:

Nr. – numarul ultimului extras de cont preluat de la banca

Data - data ultimului extras de cont preluat de la banca

Valuta

Sold Initial - balanta de la deschiderea zilei precedente

Total debit – suma totala platita

Total credit –suma totala încasata

Sold final – balanta (soldul) la sfârsitul zilei precedente

Tranzactii:operatiunea permite vizualizarea unui istoric pentru fiecare cont în parte, tranzactiile fiind prezentate detailat. Aici se pot construi diferite rapoarte pentru încasari si plati în functie de necesitati.

Apelarea se face din Functii Tranzactii (sau click pe butonul din toolbar)

Informatiile prezentate în acest ecran sunt:

descrierea si numarul contului

valuta contului

data valutei în care a fost instructata tranzactia

data efectuarii tranzactiei

detalii de plata

suma tranzactiei

3.4.3 Ordine de plata

RON – PLAŢI ÎN LEI

Apelarea se face din Functii PlatiInterne Romania (sau click pe butonul din toolbar)

Etape:

Introducere ordine de plata

Completarea ordinului de plata se face folosind baze de date auxiliare : Banci, Conturi. Platitori, Beneficiari (completate la instalare). Baza de date beneficiari va fi completata de utilizator.

Completarea ordinului de plata se face similar cu completarea unui ordin de plata pe hârtie cu deosebirea ca se vor utiliza baze de date predefinite.

Aprobarea ordinelor de plata

Este echivalentul semnarii pe suport de hârtie.

Crearea fitierului de plati

Transmitere la banca

INT – PLAŢI ÎN VALUTĂ

Apelarea se face din Functii Plati Internationale (sau click pe butonul din toolbar)

Completarea si aprobarea ordinelor de plata în valuta se face similar cu cea a ordinelor de plata în lei. Ceea ce intervine în plus este completarea valutei în care se face plata ( alegerea se face din baza de date de valute).

3.4.4 Modulul de comunicatie cu banca

Apelarea se face din Comunicatii Comunicatii Favorite (sau click pe butonul din toolbar)

Aceasta optiune are ca scop realizarea schimbului de informatii cu banca. Astfel se va pute face preluarea datelor de la banca sau transmiterea fisierelor de plati catre procesare.

Principalele sesiuni de comunicatie sunt:

INT Plati internationale (MT100)

RON Plati interne Romania

STA primire date cont

Pentru transmiterea fitierelor de plati este necesara o semnatura electronica sau cel mult doua.

www.bancatiriac.ro

www.mcti.ro

BCIT – serviciul de plati electronice – Manual de utilizare

- Revista CAPITAL - nr. 15, 12 aprilie 2001 - Articolul "Ghiseul bancar se muta la client in buzunar", autor Paul Cristian Stefanescu

*** e-Finance, supliment Piata Financiara, editia 2000-2001

Ellsworth, Jill, H., Ellsworth, Matthew, V., Internet Business Book, Editata de John Wiley & Sons, 1996

Honeycutt, Jerry, Utilizare Internet, Editura Teora, Bucuresti 1999

www.comunicatiimobile.ro

Ellsworth, Jill, H., Ellsworth, Matthew, V., Internet Business Book, Editata de John Wiley & Sons, 1996

INTRODUCERE

Istoricul sistemului bancar din România

CAPITOLUL I

Serviciul e-banking si internet banking in România

Online Banking oferit de BA/CA

Descrierea serviciului Online Banking

Beneficiile Online Banking

Cum sa deveniti un utilizator Online Banking

Detalii organizatorice

Cerinte tehnice

Securitate

Serviciul BT-ULTRA al Bancii Transilvania

Servicii oferite de Raiffeisen Bank Romania

San Paolo IMI Bank

CAPITOLUL II

Termeni si expresii utilizati in Internet-banking, home-banking sau mobile-banking.

Cerinte privind securitatea sistemului informatic

Cadrul legislativ care reglementeaza functionarea e-bankingului in

Grafice privind evolutia numarului de utilizatori 2007

CAPITOLUL III

Studiu de caz – Banca comerciala “Ion Ţiriac”

3.1 BCIT – prezentare generala

3.2 Serviciul Office2Office

Colaborarea in domeniul IT între BCIT si S&T Romania

3.4 Serviciul de plati electronice

Utilizator SC ALLIANZ TIRIAC ASIGURĂRI SA SUCURSALA Timisoara

BIBLIOGRAFIE, CUPRINS, ANEXA

|