SISTEMA DI BUDGET, CONTROLLO DI GESTIONE E BILANCIO

Traccia

Patrimonio netto 5.100.000 migliaia di lire;

ROE 8%;

ROI 9,5%;

Leverage 2,2;

Ricavi netti di vendita 28.875.000 migliaia di lire, risultanti dalla vendita di due prodotti (A e B), rispettivamente al prezzo unitario di 3.000 lire e di 5.250 lire, in uguali quantità.

A partire dall'anno n, il management decide di affiancare l'attività di e-commerce alla tradizionale vendita tramite filiali; ciò comporterà l'effettuazione di nuovi investimenti per l'acquisto di elaboratori e di software di base, per la progettazione e la gestioneF del sito aziendale, nonché per la diversa organizzazione della logistica aziendale collegata alle vendite in rete. L'allargamento del mercato di sbocco consentirà di incrementare la quantità dei prodotti venduti, con un presumibile aumento del 10%, e di migliorare la redditività delle vendite.

Il candidato elabori il sistema di budget in forma sintetica relativo all'anno n, con i valori in euro, tenendo conto dei dati esposti in precedenza.

Successivamente svolga uno dei seguenti punti a scelta.

Con riferimento alle indicazioni inserite nella parte generale si redigano i budget settoriali, fino all'elaborazione del Budget del risultato della gestione caratteristica, tenendo conto di quanto segue:

i due prodotti sono fabbricati con l'utilizzo di due materiali (Alfa e Beta), del costo unitario standard rispettivamente di 0,30 euro e 0,25 euro;

le rimanenze dei prodotti finiti sono valutate ipotizzando un costo di produzione pari al 45% del prezzo di vendita;

i costi indiretti di produzione ammontano a 2 250 000 euro.

Effettuare l'analisi degli scostamenti delle vendite ipotizzando una variazione rispetto alle previsioni elaborate nella parte generale e redigere una relazione che contenga, oltre ai risultati ottenuti, le possibili cause che hanno prodotto tali risultati e le eventuali azioni già intraprese con la descrizione del contesto in cui l'azienda opera.

Redigere il bilancio a stati

comparati al 31/12/n, con i valori

espressi in euro, tenendo conto dei dati previsionali già elaborati, che sono

confermati in sede di consuntivo.

SVOLGIMENTO DELLA PRIMA PARTE OBBLIGATORIA

I dati riportati nel testo permettono una veloce ricostruzione dello Stato patrimoniale e del Conto economico sintetico dell'anno n-1 con i valori in lire; in particolare, gli importi patrimoniali ricavati dagli indici vanno collocati nello Stato patrimoniale sintetico riclassificato secondo il criterio della pertinenza gestionale, perché è con riferimento a questa forma che tali indici sono correttamente determinati.

Lo scopo di questo lavoro preliminare è quello di avere le informazioni necessarie per elaborare il sistema di budget, cioè il Budget degli investimenti, il Budget finanziario (Fonti / impieghi), il Budget economico e il Budget patrimoniale relativi all'anno n.

Dati da inserire nello Stato patrimoniale e nel Conto economico sintetici relativi all'anno n-1 rispondenti ai vincoli:

capitale proprio, corrispondente al patrimonio netto, 5 100 000 migliaia di lire (vincolo del testo);

totale attività operative, pari al prodotto tra il capitale proprio e il leverage:

(5 100 000 migliaia di lire x 2,2) = 11 220 000 migliaia di lire;

reddito d'esercizio, dato dal prodotto tra il capitale proprio e il ROE:

(5 100 000 migliaia di lire x 8%) = 408 000 migliaia di lire;

reddito operativo, ottenuto dal prodotto tra il totale delle attività operative e il ROI (si considerano le attività non operative pari a zero):

(11 220 000 migliaia di lire x 9,5%) = 1 065 900 migliaia di lire;

con vendite pari a 28 875 000 migliaia di lire, possiamo ipotizzare un Valore della produzione leggermente superiore, ad esempio pari a 28 880 000 migliaia di lire, da cui ricaviamo, per differenza con il reddito operativo, Costi della produzione per 24 814 100 migliaia di lire;

gli altri valori da inserire sono stati calcolati sulla base di percentuali e/o indici, come indicato nelle note successive.

Poiché il sistema di budget richiesto è in euro (unica moneta legale a tutti gli effetti dal 1/03/2002) , è necessario convertire i valori da utilizzare per la sua elaborazione. In questa sede, con i valori disponibili per grandi aggregati, è possibile attuare una trasformazione diretta degli importi disponibili, ricordando però che la conversione dei valori contabili deve essere effettuata con riferimento alle singole voci e con gli arrotondamenti previsti dalle norme; in particolare, la conversione del capitale sociale può comportare un arrotondamento per eccesso o per difetto con il conseguente utilizzo di riserve o la riduzione del valore nominale delle azioni.

Di seguito si riportano gli schemi di bilancio sintetici con i valori originari espressi lire, risultanti dai conteggi esposti in precedenza, e successivamente convertiti in euro (con arrotondamento all'unità di euro).

|

STATO PATRIMONIALE sintetico riclassificato (criterio della pertinenza gestionale) al 31/12/n-1 |

|||||

|

ATTIVO |

migliaia di lire |

euro |

PASSIVO |

migliaia di lire |

euro |

|

Attività correnti |

Passività correnti | ||||

|

Attività fisse |

Passività non correnti | ||||

|

Totale attività operative |

Capitale proprio | ||||

|

Attività non operative |

di cui Capitale sociale + Riserve | ||||

|

Utile d'esercizio | |||||

|

Totale attivo |

Totale passivo | ||||

Nota.

Le attività operative sono state suddivise tra correnti e fisse in base alla percentuale di incidenza sul totale posta pari rispettivamente al 45% e al 55%.

Le passività non correnti sono state ipotizzate pari al 12% del totale, mentre le passività correnti sono state determinate per differenza.

|

CONTO ECONOMICO sintetico al 31/12/n-1 |

migliaia di lire |

euro |

|

Valore della produzione | ||

|

Costi della produzione | ||

|

Risultato operativo | ||

|

Oneri finanziari | ||

|

Risultato al lordo imposte | ||

|

Imposte | ||

|

Utile d'esercizio |

Nota.

Il reddito operativo risulta coincidente con il risultato della gestione caratteristica perché ipotizziamo che l'azienda non abbia effettuato operazioni nell'ambito della gestione patrimoniale.

Sono stati tralasciali i proventi finanziari, mentre gli oneri finanziari sono stati calcolati ipotizzando un ROD pari al 4,75%.

Le imposte sono state calcolate per differenza e corrispondono a circa il 47% del risultato al lordo delle imposte.

La costruzione del sistema dei budget è piuttosto complessa e nello svolgimento della traccia è possibile attuare delle semplificazioni, purché siano evidenti i legami tra i diversi documenti.

A

Possiamo iniziare dal Budget degli investimenti, che comprende senz'altro i nuovi investimenti per l'attività di e-commerce programmata a partire dall'anno n. Lo schema riassuntivo si presenta nel modo seguente:

|

BUDGET DEGLI INVESTIMENTI anno n |

|||

|

Immobilizzazioni immateriali | |||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

valori al 31/12/n-1 | |||

|

investimenti programmati | |||

|

ammortamenti | |||

|

valori al 31/12/n | |||

|

Immobilizzazioni materiali | |||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

valori al 31/12/n-1 | |||

|

investimenti programmati | |||

|

ammortamenti | |||

|

valori al 31/12/n | |||

Nota.

I valori sono stati inseriti per raggruppamenti omogenei (Immobilizzazioni immateriali e immateriali) e il totale dei valori residui iniziali corrisponde al totale delle attività operative fisse risultanti al 31/12/n-1 dallo Stato patrimoniale precedente.

Il Budget degli investimenti comprende anche gli ammortamenti programmati per l'anno n, che risultano necessari per la redazione del Budget finanziario e dei Budget economici settoriali.

B

Il passaggio successivo riguarda la redazione del Budget del risultato della gestione caratteristica, che nel nostro caso coincide con il risultato operativo , come indicato nelle note precedenti.

L'elaborazione di questo budget presuppone di norma la costruzione di tutti i budget settoriali;. in questo ambito, comunque, soprattutto se il candidato sceglie di non sviluppare il primo punto facoltativo, è possibile determinare il contenuto per grandi aggregati, salvo poi rendere i dati maggiormente analitici con scelte opportune nel Budget economico d'esercizio.

I dati inseriti, anche se sintetici, saranno comunque necessari per l'elaborazione del Budget finanziario e del successivo Budget patrimoniale.

La scelta iniziale per la costruzione del budget riguarda il valore delle vendite nette, alle quali il testo fa riferimento, e anche se non è esplicitamente richiesto, è senz'altro opportuno elaborare il budget settoriale delle vendite, in base ai vincoli del testo, nel modo descritto di seguito.

Vendite relative all'anno n-1, come da vincolo del testo:

|

Descrizione |

Quantità |

Prezzo unitario (LIRE) |

Ricavi (LIRE) |

|

Prodotto A | |||

|

Prodotto B | |||

|

TOTALE VENDITE |

Nota.

Le quantità sono state così determinate:

q = 28 875 000 000 : (3 000 + 5 250) = 3 500 000 unità

Incrementando la quantità venduta del 10%, come imposto dal testo, e convertendo il prezzo unitario in euro, otteniamo il seguente Budget settoriale delle vendite per l'anno n.

|

BUDGET DELLE VENDITE anno n |

Quantità |

Prezzo unitario (EURO) |

Ricavi (EURO) |

|

Prodotto A | |||

|

Prodotto B | |||

|

TOTALE VENDITE |

Tenendo conto dell'incremento della redditività delle vendite (ROS) richiesta dal testo, si ipotizza una variazione dal 3,69% circa dell'anno n-1 al 5% per l'anno n. Di conseguenza il risultato operativo si pone pari a 820 050 euro. A questo punto è possibile individuare il Valore della produzione, leggermente superiore ai ricavi netti di vendita, e determinare per differenza il totale dei Costi della produzione.

Il Budget del risultato della gestione caratteristica, in forma sintetica, si presenta così:

|

BUDGET DEL RISULTATO DELLA GESTIONE CARATTERISTICA anno n |

|

|

Valore della produzione | |

|

Costi della produzione | |

|

Risultato della gestione caratteristica (= risultato operativo) | |

C

A questo punto è necessario elaborare il Budget finanziario delle fonti e degli impieghi per evidenziare eventuali modifiche nell'ambito dei finanziamenti aziendali, che possono produrre variazioni negli oneri finanziari dell'anno n, rispetto al precedente.

I dati necessari sono i seguenti:

per gli impieghi

|

Valore degli investimenti programmati (v. Budget investimenti) |

1 000 000 euro |

|

Debiti a medio - lungo termine: ipotizziamo un rimborso pari a |

100 000 euro |

|

Capitale proprio: distribuzione dividendi pari all'80% del reddito netto n-1 |

168.572 euro |

per le fonti

|

Flusso di cassa generato dalla gestione corrente (v. tabella successiva*) |

968 572 euro |

|

Aumento di capitale a pagamento (si ipotizza che il capitale necessario per coprire il fabbisogno richiesto sia reperito tramite questa fonte) |

300 000 euro |

|

Accensione di nuovi debiti (non si inseriscono variazioni ) |

*Determinazione del flusso di cassa generato dalla gestione corrente

|

Risultato della gestione caratteristica (v. Budget risultato gestione caratteristica) | |

|

Risultato della gestione finanziaria (si ipotizzano oneri finanziari leggermente inferiori rispetto all'anno precedente, anche per il rimborso dei debiti) |

140.000 |

|

Imposte (pari al 50% del risultato prima delle imposte) |

340.025 |

|

Risultato d'esercizio | |

|

Ammortamenti (v. Budget degli investimenti) | |

|

Altri accantonamenti (T.F.R.) | |

|

Incremento CCN (v. calcolo sviluppato successivamente**) |

374.535 |

|

Flusso di cassa generato dalla gestione corrente |

**Determinazione dell'incremento del CCN

Il CCN corrisponde alla differenza tra le attività disponibili e le passività a breve termine, così come risulta dallo Stato patrimoniale riclassificato secondo il criterio della liquidità/esigibilità.

Per determinare in modo opportunamente corretto la variazione intervenuta nell'anno n rispetto al precedente, è necessario determinare il CCN relativo ai due esercizi e successivamente effettuarne la differenza.

Questo calcolo serve anche per la redazione del Budget patrimoniale.

In primo luogo riclassifichiamo lo Stato patrimoniale al 31/12/n-1, con i valori in euro, secondo tale criterio (v. tabella riassuntiva successiva).

In secondo luogo individuiamo i nuovi valori relativi all'anno n:

- per ciò che riguarda l'Attivo, i dati noti si riferiscono solo alle immobilizzazioni, pari a 3.413.973 euro (v. Budget degli investimenti);

- per ciò che riguarda il Passivo è possibile calcolare i nuovi valori relativi al capitale proprio e alle passività a medio-lungo termine, sulla base delle variazioni indicate in precedenza:

capitale proprio n: (2 633 930 – 168 572 + 300 000 + 340 025) = 3 105 383 euro;

passività a medio - lungo termine n:(1 738 394 – 100 000 + 230 000) = 1 868 394 euro.

I dati disponibili, però, non sono ancora sufficienti e, poiché è necessario individuare una modalità operativa corretta e collegata a quanto sviluppato in precedenza, possiamo procedere nel modo seguente:

l'indice di rotazione degli impieghi relativo all'anno n-1 è pari a circa 2,5 (28 875 milioni lire / 11 220 milioni lire - v. parte iniziale) e tale valore può essere assunto come valido anche per l'anno n;

il totale delle vendite relative all'anno n risulta di 16 401 000 euro (v. Budget settoriale delle vendite);

utilizzando i due dati precedenti possiamo determinare il totale delle attività operative, che ammonta a 6.560.400 euro;

di conseguenza per l'anno n le attività disponibili ammontano a 3.126.427 euro, mentre le passività a breve corrispondono a 1.586.623 euro.

Pertanto:

p il CCN relativo all'anno n-1 risulta pari a (2 607 591 – 1 422 322) = 1 185 269 euro

p il CCN relativo previsto per l'anno n risulta pari a (3 146 427 – 1 586 623) = 1 559 804 euro

p la variazione del CCN corrisponde a un incremento di 374 535 euro, così determinato:

(1 559 804 – 1 185 269) = 374 535 euro

Lo schema seguente riassume i conteggi descritti.

|

STATO PATRIMONIALE sintetico riclassificato (criterio della liquidità / esigibilità) |

|||||

|

IMPIEGHI |

31/12/n-1 consuntivo |

31/12/n preventivo |

FONTI |

31/12/n-1 consuntivo |

31/12/n preventivo |

|

Liquidità immediate |

Passività a breve | ||||

|

Liquidità differite |

Passività a medio / lungo | ||||

|

Rimanenze |

Capitale proprio | ||||

|

Attività disponibili | |||||

|

Immobilizzazioni immateriali | |||||

|

Immobilizzazioni materiali | |||||

|

Attività immobilizzate | |||||

|

Totale impieghi |

Totale fonti | ||||

Nota.

Si tralasciano i singoli componenti delle attività disponibili, perché non rilevanti, mentre si inseriscono i valore relativi alle immobilizzazioni, perché sono noti (v. Budget degli investimenti).

Le passività a medio - lungo termine per l'anno n-1 sono state ipotizzate pari al 30% del totale e le passività a breve sono determinate per differenza.

Il Budget finanziario è il seguente:

|

BUDGET FINANZIARIO anno n |

|||

|

FONTI |

IMPIEGHI | ||

|

Flusso di cassa generato dalla gestione corrente |

Investimenti | ||

|

Aumento di capitale |

Rimborso debiti | ||

|

Pagamento dividendi | |||

Nota.

Il procedimento utilizzato per ottenere il Budget finanziario implica alcune scelte personali (come ad esempio il ricorso a capitale proprio o di terzi) che hanno effetti diversi sui valori finali: nello svolgere questo tipo di traccia il candidato può ipotizzare alcune scelte da controllare e modificare qualora i risultati non fossero soddisfacenti e/o coerenti con la traccia.

D

A questo punto disponiamo di tutti i dati necessari per elaborare il Budget patrimoniale e il Budget economico, che costituiscono il Budget generale dell'esercizio.

I documenti, che presentano un contenuto maggiormente analitico rispetto ai precedenti, sono i seguenti:

|

BUDGET PATRIMONIALE anno n |

|||

|

ATTIVO |

PASSIVO | ||

|

Immobilizzazioni |

Patrimonio netto | ||

|

Immobilizzazioni immateriali |

Capitale | ||

|

Immobilizzazioni materiali |

Riserve | ||

|

Totale immobilizzazioni |

Utile d'esercizio | ||

|

Attivo circolante |

Totale | ||

|

Rimanenze |

Debiti T.F.R. | ||

|

Crediti |

Debiti | ||

|

Disponibilità liquide |

verso banche | ||

|

Totale attivo circolante |

verso fornitori | ||

|

Ratei e risconti |

verso Istituti previdenziali | ||

|

tributari | |||

|

altri debiti | |||

|

Totale debiti | |||

|

Ratei e risconti | |||

|

Totale attivo |

Totale passivo | ||

|

BUDGET ECONOMICO anno n |

|

|

Ricavi netti di vendita | |

|

Variazione scorte prodotti | |

|

Valore della produzione | |

|

Costo acquisto materie | |

|

Costo MOD | |

|

Costi indiretti di produzione | |

|

Variazione scorte materie | |

|

Costi industriali | |

|

Risultato lordo industriale | |

|

Costi amministrativi | |

|

Costi commerciali | |

|

Reddito operativo lordo | |

|

Oneri finanziari | |

|

Risultato al lordo delle imposte | |

|

Imposte | |

|

Reddito d'esercizio | |

SVOLGIMENTO DELLA SECONDA PARTE

PRIMO PUNTO FACOLTATIVO

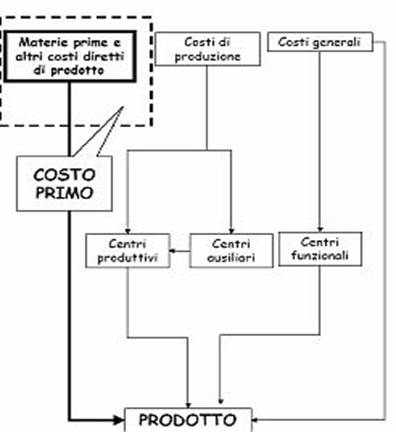

I Budget settoriali sono collegati tra loro dai diversi dati che vengono elaborati in modo sequenziale e che, in sintesi, si collocano nel Budget del risultato della gestione caratteristica al termine della procedura richiesta.

Di seguito vengono proposti i singoli budget con le note esplicative; viene riportato di nuovo anche il Budget settoriale delle vendite, che inizia la serie, già elaborato in precedenza.

Nel procedere alla stesura dei budget successivi al primo non sono stati ripresi i dati inseriti nella parte generale, scelti con altri criteri meno analitici, ed è per questo che i risultati finali differiscono. Inoltre l'ultimo budget presenta volutamente anche una forma diversa, rispetto al precedente.

|

BUDGET DELLE VENDITE (1) |

Quantità |

Prezzo unitario (EURO) |

Ricavi (EURO) |

|

Prodotto A | |||

|

Prodotto B | |||

|

TOTALE VENDITE |

|

BUDGET DELLA PRODUZIONE (2) |

Prodotto A |

Prodotto B |

|

Vendite programmate (rif. 1) | ||

|

Rimanenze finali | ||

|

Esistenze iniziali |

32.000 |

40.000 |

|

Quantità programmata |

|

BUDGET DELLE MATERIE (3) |

Produzione programmata (rif.2) |

Fabbisogno ALFA |

Quantità materia ALFA |

Fabbisogno BETA |

Quantità materia BETA |

|

Prodotto A | |||||

|

Prodotto B | |||||

|

TOTALE |

Nota.

L'inserimento di due materiali è richiesto dal testo.

|

BUDGET DEGLI APPROVVIGIONAMENTI (4) |

Materia ALFA |

Materia BETA |

|

|

Fabbisogno (rif. 3) |

|

||

|

Rimanenze finali |

|

||

|

Esistenze iniziali |

90.000 |

95.000 |

|

|

Quantità programmata |

|

||

|

COSTO UNITARIO |

|

||

|

COSTO COMPLESSIVO |

Nota.

I costi unitari delle materie sono un vincolo del testo.

|

BUDGET DELLA MANODOPERA DIRETTA (5) |

Produzione programmata (rif.2) |

Ore per prodotto |

Ore totali |

Costo medio orario |

Costo totale |

|

Prodotto A | |||||

|

Prodotto B | |||||

|

TOTALI |

Nota.

Il tempo medio di fabbricazione è stato scelto in modo da ottenere un risultato adeguato.

|

BUDGET DELLE RIMANENZE (6) |

ESISTENZE INIZIALI (rif. 2 e 4) |

Valori unitari |

Valori complessivi |

|

MATERIA ALFA | |||

|

MATERIA BETA | |||

|

TOTALE | |||

|

PRODOTTI A | |||

|

PRODOTTI B | |||

|

TOTALE | |||

|

RIMANENZE FINALI (rif. 2 e 4) |

Valori unitari |

Valori complessivi |

|

|

MATERIA ALFA | |||

|

MATERIA BETA | |||

|

TOTALE | |||

|

PRODOTTI A | |||

|

PRODOTTI B | |||

|

TOTALE |

Nota.

Il calcolo per il valore unitario delle rimanenze dei prodotti è il seguente:

Prodotto A (1,55 x 45%) = 0,70 euro.

Prodotto B (2,71 x 45%) = 1,22 euro.

|

BUDGET DEL COSTO DEL VENDUTO (7) |

|

|

Esistenze iniziali materie (rif.6) | |

|

Acquisti (rif. 4) | |

|

Rimanenze finali materie (rif.6) |

45.500 |

|

Manodopera diretta (rif. 5) | |

|

Costi indiretti di produzione | |

|

Esistenze iniziali prodotti (rif.6) | |

|

Rimanenze finali prodotti (rif.6) |

72.240 |

|

9.418.910 939e43j |

|

Nota.

I costi indiretti di produzione sono un vincolo del testo.

|

BUDGET DEL RISULTATO DELLA GESTIONE CARATTERISTICA (8) |

|

|

Ricavi netti di vendita (rif. 1) | |

|

Costo del venduto (rif. 7) |

9.418.910 939e43j |

|

Altri costi indiretti | |

|

Risultato della gestione caratteristica | |

SECONDO PUNTO FACOLTATIVO

L'analisi degli scostamenti consiste nel confrontare i dati preventivi, contenuti nei budget, con quelli effettivi, di natura consuntiva, ottenuti nel periodo di riferimento. Il presente caso riguarda gli scostamenti da analizzare con riferimento al budget settoriale delle vendite, elaborato nella parte generale.

Il primo confronto, di carattere generale, si riferisce al totale dei ricavi. I dati effettivi riportati nello schema che segue, pur essendo il primo, sono in realtà il risultato delle scelte effettuate con riferimento a ciascun prodotto, inserite successivamente: pertanto il valore effettivo viene ricavato dalla somma dei singoli valori dei prodotti A e B indicati negli schemi successivi.

A

|

Dati da budget: totale ricavi previsti | |

|

Dati effettivi | |

|

Scostamento globale |

B

Adesso mettiamo a confronto i risultati di budget con i dati effettivi, opportunamente scelti, e determiniamo gli scostamenti con riferimento a ciascun prodotto.

PRODOTTO A

|

Dati da budget | |||

|

Descrizione |

Quantità |

Prezzo |

Ricavo complessivo |

|

Prodotto A | |||

|

Dati effettivi | |||

|

Descrizione |

Quantità |

Prezzo |

Ricavo complessivo |

|

Prodotto A |

|

Dati effettivi | |

|

Dati di budget | |

|

Scostamento globale |

77.500 |

|

Scostamento di volume |

77.500 |

|

Scostamento di prezzo | |

|

Scostamento globale |

77.500 |

PRODOTTO B

|

Dati da budget | |||

|

Descrizione |

Quantità |

Prezzo |

Ricavo complessivo |

|

Prodotto B | |||

|

Dati effettivi | |||

|

Descrizione |

Quantità |

Prezzo |

Ricavo complessivo |

|

Prodotto B |

|

Dati effettivi | |

|

Dati di budget | |

|

Scostamento globale |

11.500 |

|

Scostamento di volume | |

|

Scostamento di prezzo |

38.500 |

|

Scostamento globale |

11.500 |

C

La relazione richiesta dal testo è un report che deve contenere:

i risultati delle analisi, cioè i valori determinati in precedenza: nell'illustrare la situazione è utile inserire gli schemi elaborati, descrivendone in modo appropriato il contenuto;

le cause degli scostamenti rilevati: le scelte proposte evidenziano uno scostamento di volume per il prodotto A e uno scostamento combinato (positivo per il volume e negativo per il prezzo) per il prodotto B; non avendo una descrizione precisa del tipo di azienda e di prodotto, le cause possono essere diverse, anche con riferimento alla tipologia stessa dei prodotti considerati.

Risulta comunque importante che il candidato possa formulare delle ipotesi coerenti e opportunamente collegate agli aspetti studiati nell'ambito delle strategie e del vantaggio competitivo dell'azienda industriale. Ad esempio, ipotizzando che i due prodotti (A e B) siano destinati a target differenti, lo scostamento negativo di volume (prodotto A) può essere motivato da previsioni troppo ottimistiche in relazione all'espansione delle vendite in nuovi mercati (in questo caso il mercato globale collegato all'e-commerce) oppure dal prezzo troppo elevato per il tipo di prodotto, anche se la strategia aziendale prevedeva un vantaggio competitivo di differenziazione piuttosto che un vantaggio competitivo di costo.

Viceversa, nel caso del prodotto B il risultato evidenzia una buona accoglienza del mercato, ma qualche riserva in relazione al prezzo (più basso nel consuntivo rispetto alle previsioni), che potrebbe essere causata, oltre che da scelte di carattere strategico generale, da una forte concorrenza nel settore;

le azioni già intraprese nell'ambito del contesto in cui opera l'azienda con eventuali osservazioni: l'ultima parte deve evidenziare eventuali correttivi già posti in essere per migliorare i risultati nell'ambito del controllo di gestione, come ad esempio la riduzione del prezzo del prodotto B, e dare suggerimenti coerenti con quanto esposto in precedenza.

TERZO PUNTO FACOLTATIVO

Per svolgere questa parte è necessario riprendere i dati iniziali e quelli successivamente elaborati per la costruzione del Budget generale dell'esercizio. Inoltre il contenuto del Budget degli investimenti è utile per l'elaborazione della Nota integrativa con riferimento alla Movimentazione delle immobilizzazioni.

I documenti di bilancio sono i seguenti.

|

STATO PATRIMONIALE al 31/12/n |

|||||

|

ATTIVO |

31/12/n |

31/12/n-1 |

PASSIVO |

31/12/n |

31/12/n-1 |

|

B)IMMOBILIZZAZIONI |

A) PATRIMONIO NETTO | ||||

|

I Immobilizzazioni immateriali |

I Capitale | ||||

|

4) Concessioni, licenze, marchi |

II Riserva soprapprezzo azioni | ||||

|

Totale |

IV Riserva legale | ||||

|

II. Immobilizzazioni materiali |

VI Riserve statutaria | ||||

|

1) Terreni e fabbricati |

VII Altre riserve | ||||

|

2) Impianti e macchinario |

IX Utile d'esercizio | ||||

|

3) Attrezzature industriali |

Totale patrimonio netto | ||||

|

4) Altri beni | |||||

|

Totale |

C) TRATT. FINE RAPPORTO | ||||

|

Totale immobilizzazioni |

D) DEBITI | ||||

|

C) ATTIVO CIRCOLANTE |

3) verso banche | ||||

|

I. Rimanenze |

6) verso fornitori | ||||

|

1) Materie prime |

11) debiti tributari | ||||

|

4) Prodotti finiti |

12)debiti verso istituti di previdenza | ||||

|

Totale |

13) altri debiti | ||||

|

II. Crediti |

Totale | ||||

|

1) verso clienti | |||||

|

5) verso altri |

E) RATEI E RISCONTI | ||||

|

Totale | |||||

|

IV. Disponibilità liquide | |||||

|

1) Depositi bancari | |||||

|

3) Denaro in cassa | |||||

|

Totale | |||||

|

Totale attivo circolante | |||||

|

D) RATEI E RISCONTI | |||||

|

Totale attivo |

Totale passivo | ||||

|

CONTO ECONOMICO al 31/12/n |

||

|

A) VALORE DELLA PRODUZIONE: |

31/12/n |

31/12/n-1 |

|

1) ricavi delle vendite e delle prestazioni | ||

|

2) variazione delle rimanenze di prodotti |

3.800 |

|

|

5) altri ricavi e proventi | ||

|

Totale A | ||

|

B) COSTI DELLA PRODUZIONE: | ||

|

6) per acquisti di materie | ||

|

7) per acquisti di servizi | ||

|

8) per godimento beni di terzi | ||

|

9) per il personale | ||

|

a) salari e stipendi | ||

|

b) oneri sociali | ||

|

c) trattamento di fine rapporto | ||

|

10) ammortamenti e svalutazioni | ||

|

a) ammortamento delle immobilizzazioni immateriali | ||

|

b) ammortamento delle immobilizzazioni materiali | ||

|

d) svalutazione dei crediti | ||

|

11) variazioni delle rimanenze di materie | ||

|

14) oneri diversi di gestione | ||

|

Totale B | ||

|

Differenza (A - B) | ||

|

C) PROVENTI E ONERI FINANZIARI: | ||

|

17) interessi e altri oneri finanziari | ||

|

Totale C |

140.000 |

150.134 |

|

Risultato prima delle imposte | ||

|

22) imposte | ||

|

Utile d'esercizio | ||

NOTA INTEGRATIVA

|

VARIAZIONI DEL PATRIMONIO NETTO anno n |

|||||||

|

Descrizione |

Capitale |

Riserva soprapr. |

Riserva legale |

Riserva statutaria |

Altre riserve |

Utile d'esercizio |

Totali |

|

Valori al 31/12/n-1 | |||||||

|

Destinazione dell'utile d'esercizio |

210.714 | ||||||

|

Aumento di capitale a pagamento | |||||||

|

Utile d'esercizio | |||||||

|

Valori al 31/12/n | |||||||

|

MOVIMENTAZIONI DELLE IMMOBILIZZAZIONI IMMATERIALI anno n |

|

|||

|

Concessioni, licenze e marchi | ||||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

|

Valori al 31/12/n-1 | ||||

|

Acquisto software | ||||

|

Ammortamenti | ||||

|

Valori al 31/12/n | ||||

|

MOVIMENTAZIONI DELLE IMMOBILIZZAZIONI MATERIALI anno n |

|

|||

|

Terreni e fabbricati | ||||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

|

Valori al 31/12/n-1 | ||||

|

Acquisto fabbricati | ||||

|

ammortamenti | ||||

|

Valori al 31/12/n | ||||

|

Impianti e macchinario | ||||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

|

Valori al 31/12/n-1 | ||||

|

ammortamenti | ||||

|

Valori al 31/12/n | ||||

|

Attrezzature industriali | ||||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

|

Valori al 31/12/n-1 | ||||

|

ammortamenti | ||||

|

Valori al 31/12/n | ||||

|

Altri beni | ||||

|

Descrizione |

Costo storico |

F.do ammortamento |

Valore residuo |

|

|

Valori al 31/12/n-1 | ||||

|

Acquisto | ||||

|

ammortamenti | ||||

|

Valori al 31/12/n | ||||

Business Plan: consigli sulla stesura

|

|

Introduzione |

|

|

Funzione del business plan |

|

|

Struttura del business plan |

|

|

Indice dei contenuti |

|

|

Executive Summary |

|

|

Profilo professionale dei soci |

|

|

Il prodotto |

|

|

Mercato di riferimento |

|

|

Strategie di marketing |

|

|

La produzione |

|

|

Piano economico-finanziario |

Introduzione

Il business plan può essere definito un piano di fattibilità per concretizzare

sulla carta un’idea imprenditoriale.

Ha infatti uno scopo preciso, quello cioè di valutare e considerare se un

determinato progetto possa essere realizzato con un certo risultato, e inoltre

è uno strumento che attualmente viene utilizzato anche quando l’impresa intende

presentare una richiesta di finanziamento o per un monitoraggio vero e proprio

del suo andamento.

Anche se sussistono dei requisiti minimi per la sua redazione, in realtà non

c’è un modello prestabilito, i suoi contenuti possono risultare variabili

proprio in relazione al tipo di attività e alla complessità del progetto

stesso.

Funzione del business plan

Il business plan ha tra le sue funzioni quelle di:

Stimolare l’imprenditore a riflettere sulla propria idea di business, nonché sulle risorse da utilizzare e sul mercato in cui operare;

Valutare preventivamente la fattibilità del progetto;

Facilitare la presentazione dell’idea imprenditoriale all’esterno;

Permettere controllo e monitoraggio

Struttura del business plan

Indice contenuti;

Executive Summary;

Profilo professionale soci;

Prodotto;

Mercato di riferimento;

Strategie di marketing;

Produzione;

Approvvigionamenti;

Organizzazione;

Piano economico-finanziario.

Indice dei contenuti

E’ indispensabile per strutturare l’idea progettuale;

Facilitare la lettura e la comprensione a coloro che lo stanno analizzando (ad es. enti che devono fornire il nulla osta nel caso di concessione di finanziamenti).

Executive Summary

Modalità funzionamento del prodotto o servizio;

Obiettivi da raggiungere;

Proponenti;

Esistenza del mercato;

Fattori potenziali di successi;

Sbocchi commerciali;

Localizzazione;

Canali di vendita;

Forma giuridica.

Profilo professionale dei soci

In questa sezione vengono indicati i proponenti del progetto e le loro esperienze:

Curriculum degli imprenditori;

Forma societaria che si intende realizzare;

Struttura aziendale;

Motivazioni che spingono alla realizzazione del progetto.

Il prodotto

In questa parte viene descritto il prodotto che si intende fornire al mercato sottolineando gli aspetti peculiari e i vantaggi rispetto alla concorrenza:

Descrizione delle caratteristiche del prodotto;

Vantaggi competitivi;

Comparazione del prodotti con altri analoghi;

Eventuale utilizzo di particolari tecnologie che lo rendano più competitivo rispetto alla concorrenza.

Mercato di riferimento

L’analisi del mercato di riferimento è indispensabile per catalogare e raccogliere le informazioni sull’ambiente in cui verrà a svolgersi la nuova attività:

grado di attrattività del mercato;

analisi della domanda sia qualitativa sia quantitativa;

prodotti offerti dai concorrenti;

tecniche di marketing;

i mezzi per rendere il prodotto più appetibile;

valutazione della clientela di riferimento (sua segmentazione);

individuazione dei bisogni dei clienti;

zone geografiche.

Strategie di marketing

Le strategie di marketing vengono utilizzate per portare il prodotto dall’azienda al consumatore finale: le leve del marketing, (marketing mix) sono:

Prodotto

Prezzo

Promozione

Distribuzione

Risorse umane

1. Il Prodotto: è importante definire tutte le caratteristiche e i pregi del prodotto o servizio che si intende commercializzare, indicando anche gli

eventuali accessori che ne aumentano il valore.

2. Anche il prezzo va considerato come elemento decisivo nella scelta del consumatore; è importante confrontarlo anche con il prezzo normalmente praticato dalla concorrenza, i costi di produzione.

3. L’attività promozionale consiste in una serie di strumenti come pubblicità, marketing diretto, relazioni pubbliche, promozioni vendite, che

servono a comunicare al cliente potenziale l’esistenza di quel prodotto e i vantaggi rispetto ad altri analoghi prodotti della concorrenza.

4. Per la scelta dei canali di distribuzione sarà necessario valutare la natura del mercato di riferimento e i vantaggi connessi a ciascun canale.

5. Le Risorse umane sono strategicamente indispensabili: è opportuno avvalersi di collaboratori esperti e idonei a rapportarsi con la clientela o

provvedere alla loro formazione.

La produzione

Nel business plan l’imprenditore deve indicare quali tecnologie e processi produttivi utilizzerà e in particolare:

Cosa verrà prodotto internamente all’azienda e cosa invece attraverso servizi esterni (outsourcing);

Tecnologie e processi produttivi (macchine e impianti);

Dimensione degli impianti;

Immobilizzazioni materiali (macchinari, impianti, immobili, terreni, capannoni, automezzi);

Immobilizzazioni immateriali (software, brevetti, licenze).

Sarà importante definire

Il piano degli investimenti e quello di ammortamento per le tecnologie utilizzate;

Il programma di insediamento con costi e tempi per l’installazione degli impianti;

Approvvigionamenti dei fattori produttivi.

Piano economicofinanziario

E’ la parte più complessa in cui sarà calcolato il fabbisogno finanziario del progetto e deriva direttamente dalle scelte dell’imprenditore nelle diverse fasi:

piano degli investimenti

piano delle fonti di finanziamento

ricavi e costi

bilancio previsionale

flussi di cassa

Per quanto riguarda il piano delle fonti di finanziamento l’imprenditore può optare per:

fonti interne

fonti esterne

Il piano degli investimenti serve a quantificare il capitale necessario per la costituzione dell’impresa e il suo funzionamento: prevede gli investimenti effettuati in immobilizzazioni e in capitale circolante.

Le immobilizzazioni sono beni materiali (immobili, macchinari, automezzi, dotazioni informatiche e altre attrezzature) e immateriali (brevetti e marchi) che presumibilmente rimarranno in azienda per un lungo periodo.

Con il capitale circolante (liquidità, scorte crediti verso clienti) si sosterranno i costi per le materie prime e i costi di produzione.

Il Piano delle fonti di finanziamento indica attraverso quali fonti l’imprenditore acquisterà i beni necessari per avviare l’impresa: fonti interne (capitale fornito dai soci) o fonti esterne (prestiti o finanziamenti agevolati).

Bisogna quindi distinguere tra:

Capitale proprio o di terzi a medio-lungo termine (debiti verso fornitori, mutui, leasing, finanziamenti);

Capitale di terzi a breve termine (debiti verso fornitori di materie prime o verso banche).

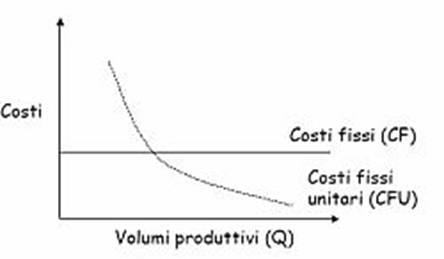

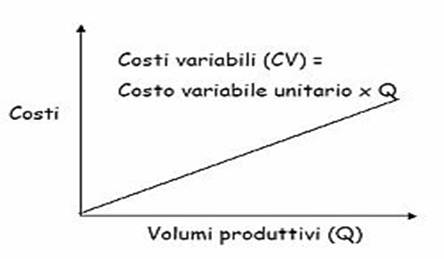

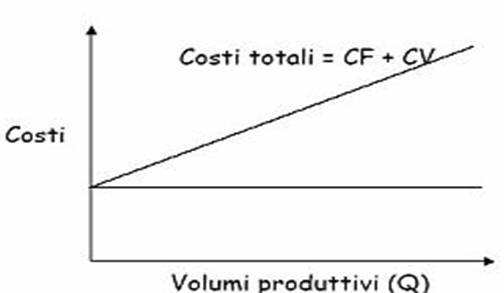

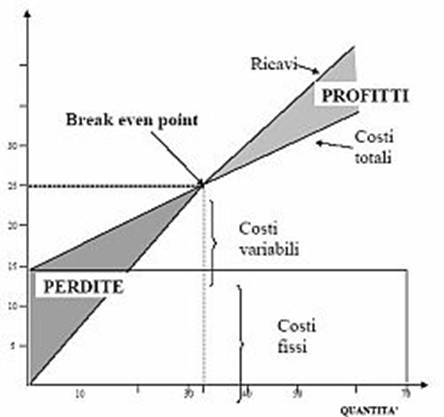

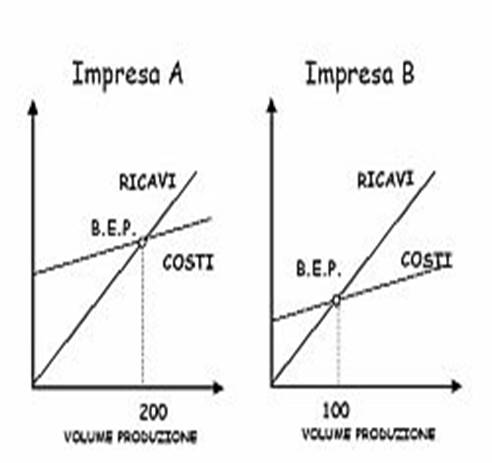

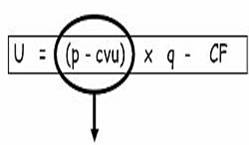

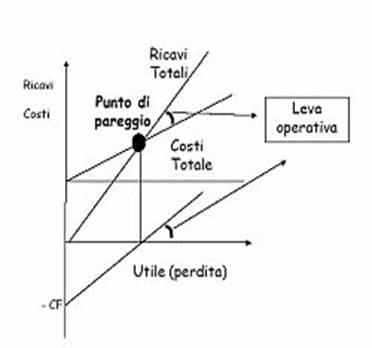

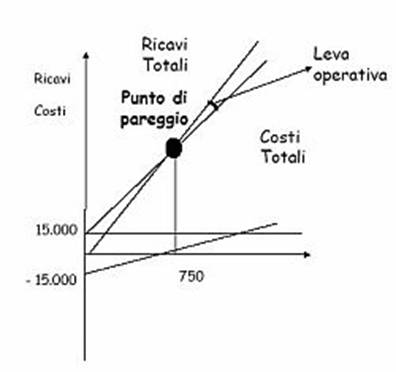

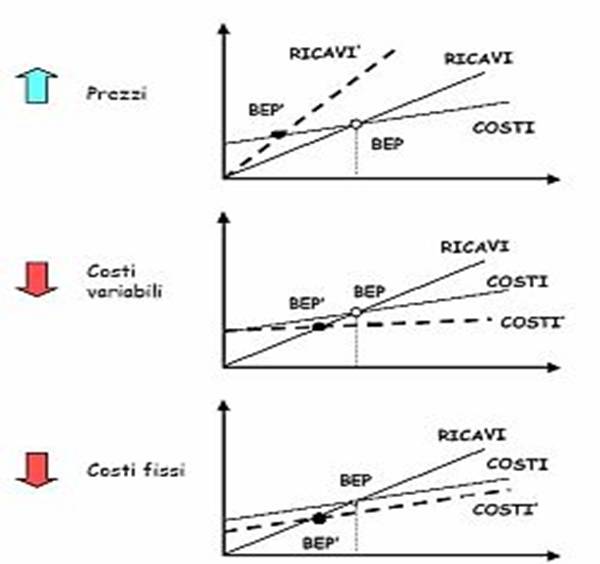

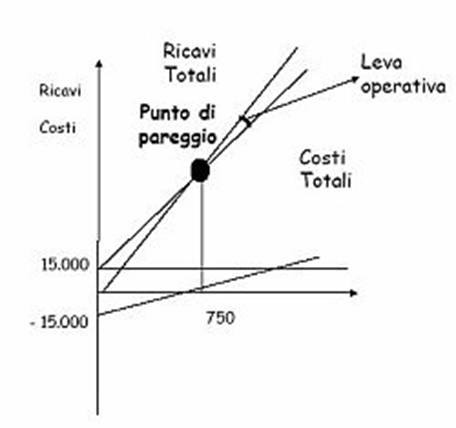

Il piano di costi e ricavi serve per valutare se l’impresa è in grado di produrre un utile, calcolando il punto di pareggio (Break Even Point, il volume di produzione minimo che un’impresa deve raggiungere per conseguire un utile ).

Gli elementi da inserire sono:

Ricavi (di vendita o altri);

Costi: (materie prime, stipendi, energia, affitti, telefono, luce, gas, ammortamenti, assicurazioni).

Il bilancio previsionale è composto da:

Conto Economico (stime dei ricavi che l’imprenditore presume di ottenere e dei costi da sostenere per la produzione nell’arco di un anno solare);

Stato patrimoniale che si compone di Attivo (beni presenti e loro valore) e Passivo (fonti di finanziamento ed eventuale utile);

Nel piano dei flussi di cassa si valuta la liquidità dell’impresa per evitare improvvise carenze di risorse. E’ necessario stimare mensilmente entrate e uscite; dalla differenza tra le due si ottiene il saldo netto mensile.

Business plan: Guida generale

|

|

Premessa |

|

|

Sintesi dell'idea imprenditoriale |

|

|

Presentazione dell'impresa |

|

|

Il prodotto/servizio offerti |

|

|

Il mercato di sbocco |

|

|

La concorrenza |

|

|

Gli obiettivi strategici |

|

|

Punti critici da analizzare |

|

|

Convenienza economica dell'iniziativa |

|

|

Organizzazione, pianificazione e costi del personale |

|

|

Il piano degli investimenti |

|

|

Lo stato patrimoniale I parte II parte III parte |

|

|

Prospetto di stato patrimoniale |

|

|

Il conto economico |

|

|

Prospetto di conto economico |

|

|

Piano finanziario |

Premessa

In una realtà in continua evoluzione dove la complessità di gestione aumenta di pari passo all’evoluzione tecnologica non si può improvvisare.Diventa fondamentale la cultura della pianificazione. Il business plan ha proprio lo scopo di pianificare l’idea imprenditoriale.

E’ un momento molto importante perché l’imprenditore ha un’idea completa dell’investimento che deve andare a fare e quindi può prendere decisioni difficili sulla base di informazioni circostanziate.

La formulazione di un business plan può essere d’aiuto, sia all’imprenditore che ad un eventuale finanziatore.

Per il finanziatore/investitore esso è la principale fonte di informazione su cui basare le decisioni di finanziamento, in quanto egli può così dedurre:

cosa si intende fare

quali risultati si intende raggiungere

come conseguirli

In sostanza con il Business Plan si presenta una relazione che aiuta a spiegare ad un finanziatore e, più in generale ad un potenziale socio di capitali (banche, privati, fondi comunitari o nazionali, ecc) che l’iniziativa proposta non solo è fattibile, ma costituisce un buon investimento.

Per tale motivo il documento di Business Plan deve essere tecnico, chiaro e sintetico, basato su analisi precise e su dati concreti ed attendibili.

Per l’imprenditore la preparazione del Business Plan costituisce un’ottima modalità per analizzare in anticipo tutti gli aspetti della nuova iniziativa e consentire la valutazione ex ante degli effetti delle possibili scelte alternative, nonché la quantificazione delle risorse umane e finanziarie, necessarie allo sviluppo dell’impresa.

Sintesi dell’idea imprenditoriale

E’ molto importante iniziare il lavoro presentendo una breve sintesi che riporti, in maniera chiara ed essenziale gli elementi forti dell’idea imprenditoriale, questo perché un lettore esterno deve subito capire i punti fondamentali del business plan affinché possa approfondirli.

Nello scrivere il business plan è importante rispondere ai seguenti punti:

In che cosa consiste il progetto imprenditoriale;

Perché è innovativo;

Quali risultati economici e competitivi può consentire di ottenere;

Cosa si chiede al destinatario del business plan.

Presentazione dell’impresa

In questo paragrafo bisogna inserire le seguenti informazioni:

La storia;

L'ubicazione;

La forma e la composizione societaria;

La presenza di legami con altre imprese;

I componenti del gruppo imprenditoriale e le loro esperienze.

E' molto importante la descrizione delle attitudini, delle esperienze di vita e di lavoro precedenti di ognuno dei potenziali imprenditori o soci, i quali non solo presentano l’idea, ma successivamente dovranno saperla sviluppare e, magari, modificare e migliorare, a seconda della propria capacità e sensibilità.

E’ importante, dunque, fornire tutte le indicazioni principali relative sia alle caratteristiche degli aspiranti imprenditori (magari allegando un curriculum vitae), sia alla genesi dell’idea imprenditoriale, sia alle motivazioni che li spingono a “mettersi in proprio” in quel particolare settore di attività.

Il prodotto/servizio offerti

Si deve essere chiari nell’identificare il prodotto/servizio che l’iniziativa imprenditoriale intende vendere. E’ necessario infatti evidenziare in modo chiaro i seguenti punti:

Qual è il prodotto/servizio che si intende produrre/vendere;

Quali bisogni soddisfa;

Qual è il gruppo di clienti (target) potenziali a cui si rivolge.

Le suddette caratteristiche scaturiscono da un’attenta analisi del mercato in cui si ha intenzione di entrare. E’ possibile, infatti, che le caratteristiche tecniche o fisiche del prodotto/servizio debbano essere cambiate o modificate proprio perché l’analisi del mercato ha evidenziato bisogni da soddisfare che necessitano di un prodotto/servizio in parte o totalmente diverso da quello che il neo imprenditore aveva inizialmente ideato.

D’altro canto, il target di riferimento potrebbe risultare diverso da quello immaginato in precedenza, cosicché anche i potenziali acquirenti del nostro prodotto/servizio potrebbero essere diversi da quelli previsti nella stesura iniziale del progetto.

Quindi, la descrizione del prodotto/servizio, sebbene appaia all’inizio del business plan, è il frutto di un attento processo di analisi delle caratteristiche del mercato in cui ci si intende immettere.

Sarà importante, durante questa fase, evidenziare:

quali bisogni soddisfa il nostro prodotto/servizio;

quali sono le caratteristiche distintive del nostro prodotto/servizio;

quali sono le differenze più importanti tra il nostro prodotto e quello della concorrenza.

Il mercato di sbocco

Descrizione del mercato e dei segmenti;

Dimensioni e prospettive di sviluppo della domanda complessiva;

Risultati di eventuali ricerche di mercato svolte;

Identificazione e descrizione del segmento o dei segmenti di mercato prescelti (elasticità della domanda al prezzo, frammentazione/concentrazione della clientela);

Potere contrattuale dei clienti obiettivo;

Dimensioni e prospettive di sviluppo del segmento di mercato prescelto (tasso di crescita, determinanti della crescita, stagionalità /ciclicità).

Le piccole dimensioni delle nuove iniziative imprenditoriali, a cui questo lavoro si rivolge, non giustificano certo la programmazione di ricerche di mercato articolate e costose; tuttavia, un’attenta analisi della realtà in cui ci si intende immettere è quanto mai importante per aumentare le possibilità di successo della nuova iniziativa.

La dimensione quantitativa (in termine di vendite possibili e in termini geografici) del mercato, è un dato necessario per effettuare previsioni attendibili sulle vendite/ricavi possibili della nuova iniziativa imprenditoriale.

Tali informazioni sono spesso già contenute nelle pubblicazioni delle varie associazioni di categoria (Ass. commercianti, Ass. industriali, Ass. artigiani, ecc.). L’analisi di queste informazioni può dare validi suggerimenti per quanto riguarda i dati di tendenza del mercato nazionale, regionale o provinciale.

Se l’area di interesse, invece, è circoscritta a zone geografiche più limitate (es. Comuni, ecc.) le informazioni contenute nelle pubblicazioni suddette non sono sufficienti per effettuare previsioni attendibili.

In questo caso si può interpellare

Un ulteriore sistema per effettuare delle analisi di tipo quantitativo senza ricorrere a costose ricerche di mercato, può essere quello di analizzare i bilanci della concorrenza locale. Infatti, almeno per le società di capitali (dunque anche per le S.r.l.), i bilanci sono pubblici e libera è la loro consultazione.

Se l’analisi del mercato può sembrare a volte laboriosa, per le difficoltà connesse al reperimento delle informazioni necessarie, l’esame della concorrenza è quanto mai facilitato dal fatto stesso di poter individuare fisicamente i nostri concorrenti, che saranno numericamente ben determinati, anche se la nostra attività fosse molto comune (al contrario dei clienti potenziali, molto difficili da stimare).

Una volta individuato il concorrente e la sua clientela si dovrà cercare di scoprirne i “difetti”, o i punti di debolezza, al fine di non commettere i suoi stessi errori. In aggiunta, si potranno imitare i fattori comportamentali o le scelte gestionali che a noi sembrano positivi o di successo.

Anche l’osservazione delle tecniche di vendita attuate dai concorrenti, come l’analisi del comportamento dei consumatori, potranno offrirci spunti significativi per delineare le nostre strategie commerciali. Infine, attraverso il confronto con i prezzi praticati dalla concorrenza ci si potrà rendere conto di quali sono i prezzi relativi ad un dato prodotto/servizio, nella zona presa in oggetto, in un dato momento.

L’analisi del mercato, effettuata con gli strumenti appena descritti, permette al potenziale imprenditorie di ricavare, da un’idea generale di prodotto o di mercato, un’idea particolare. In altre parole, l’idea si va raffinando ed arriva così a delinearsi come business. E’ solo a questo punto che si può identificare in modo esatto il prodotto/servizio e il segmento del mercato che ci interessa.

E’ necessario conoscere i propri concorrenti rispondendo ai seguenti punti:

Descrizione della struttura dell'offerta;

Situazione e grado di turbolenza tecnologica del settore;

Profilo dei principali concorrenti;

Grado di competitività dei settori;

Perché i prodotti della concorrenza non soddisfano pienamente le esigenze del mercato;

Come si pensa di superare le barriere all'entrata nel settore;

Identificazione dei concorrenti potenziali;

Barrire all'entrata nei confronti dei concorrenti potenziali;

Identificazione dei prodotti/servizi sostitutivi.

Gli obiettivi strategici

|

Formulazione degli obiettivi generali del progetto di investimento |

Visione del progetto |

|

Determinazione degli obiettivi immediati del progetto |

Quali prodotti/servizi verranno offerti ? Che posizione di mercato e quali tassi di crescita di intende perseguire ? Quali sono gli obiettivi delle varie unità dell’impresa (marketing, produzione, approvvigionamenti, finanziamenti, gestione del personale, organizzazione)? Quali sono i potenziali clienti (caratteristiche e localizzazione) dell’azienda ? |

|

Scelta della strategia del progetto |

Che tipo di strategia fondamentale meglio si adatta agli obiettivi (area geografica, sezioni e segmenti di mercato, riduzione dei costi, etc)? Quali sono le risorse principali (critiche) e gli input richiesti? Quale è la localizzazione scelta e perché? |

|

Determinazione degli obiettivi e delle strategie |

Obiettivi e strategie di marketing Obiettivi e strategie per l’approvvigionamento Obiettivi e strategie di produzione Obiettivi e strategie finanziarie |

Una volta effettuata l’analisi del mercato, l’aspirante imprenditore dovrebbe essere in grado di definire con precisione quali sono gli obiettivi economici e di mercato che l’azienda si prefigge di raggiungere, sia nel breve periodo, sia a regime. In più, dovrebbe possedere tutti gli elementi volti alla definizione e descrizione delle strategie da adottare nella programmazione delle azioni di marketing (in termini di prodotto, prezzo, promozione e modalità distributive).

Punti critici da analizzare

|

Punti critici da analizzare |

Analisi del dettaglio |

Area del Business Plan in cui inserire le risposte |

|

Composizione della compagine sociale |

Descrizione del team imprenditoriale (ruoli chiave nell’azienda, esperienze dei soci e della società). |

Presentazione della società |

|

Obiettivi |

Descrizione dell’idea imprenditoriale e delle motivazioni che stimolano a realizzare il progetto. Obiettivi e strategie da raggiungere e loro definizione temporale. Vantaggio economico e competitivo che può vantare l’azienda. |

Presentazione dell’iniziativa |

|

Offerta |

Descrizione del prodotto/servizio offerto; Descrizione dei bisogni che si intende soddisfare; Descrizione dei vantaggi competitivi tecnologici, organizzativi ecc., che l’azienda può spendere sul mercato. |

Presentazione dell’iniziativa Piano di marketing |

|

Domanda |

Analisi del mercato in generale, e del mercato che si intende conquistare. Analisi della clientela in generale e del segmento di mercato che si vuole colpire. Risultati di indagini specifiche sul campo, interviste e studi. Ricerche di mercato. |

Ricerca di mercato Piano di marketing |

|

Struttura organizzativa |

Organizzazione aziendale e prezzi dei prodotti offerti, canali distributivi, eventuali accordi di commercializzazione, canali di approvvigionamento. Costi connessi di organizzazione. |

Piano di marketing Piano di produzione Piano economico-finanziari |

|

Concorrenza |

Verifiche di mercato. Analisi della concorrenza. |

Ricerca di mercato |

|

Costi |

Progetti tecnici e computi metrici delle opere murarie. Preventivi ufficiali di spesa per macchinari, impianti e attrezzature. Caratteristiche tecniche dell’impianto e sua capacità produttiva. |

Piano degli investimenti Piano di produzione Piani economico-finanziari |

|

Risultati economici |

Analisi dei bilanci preventivi Analisi del cash-flow Analisi degli indici di bilancio previsti. |

Piani economico-finanziari |

Convenienza economica dell’ iniziativa:

Il Business Plan essendo un documento indispensabile per la valutazione del progetto di investimento, e, quindi per la concessione delle agevolazioni, deve comunque contenere informazioni, dati e notizie che illustrino la fattibilità e la convenienza economica dell’iniziativa, in base agli obiettivi che l’azienda intende perseguire, ai mezzi ed alle risorse di cui dispone e alle strategie che intende attuare.

L’imprenditore deve insomma approfondire una serie di conoscenze che in realtà sono utilissime per partire con il piede giusto:

|

Settore di appartenenza |

Individuazione dei concorrenti |

Tecnologia adottata |

|

Andamento del mercato di riferimento |

Analisi dell’offerta concorrente |

Copertura del mercato |

|

Evoluzione dei consumi |

Prezzi praticati |

I punti di forza |

|

Possibili reazioni dei concorrenti |

Analisi della distribuzione |

Analisi economiche e finanziarie del settore |

Questi dati e queste conoscenze non sono solo funzionali alle possibilità di ottenere un finanziamento o un’agevolazione, ma costituiscono lo strumento effettivo per comprendere come muoversi all’interno e all’esterno dell’impresa che si vuole realizzare.

Il Business Plan, elaborato su dati concreti e attendibili, permetterà all’imprenditore di pianificare la strategia competitiva e di operare, con successo, in condizioni di incertezza ridotte.

Le scelte strategiche, pertanto, riguarderanno:

|

L’accesso al mercato: barriere all’entrata barriere all’uscita valutazioni di convenienza economica ostacoli di altra natura |

La scelta dei canali distributivi |

I vantaggi competitivi differenziali |

|

Il posizionamento strategico dell’azienda |

La determinazione dei prezzi |

L’individuazione dei mercati di sbocco |

|

La tecnologia da adottare |

Le politiche promozionali |

La scelte delle migliori fonti di finanziamento |

Organizzazione, pianificazione e costi del personale

La costituzione di un nucleo di lavoratori dipendenti efficiente, include parecchie fasi:

pianificazione della forza lavoro;

organizzazione;

descrizione delle mansioni;

caratteristiche personali;

reclutamento;

assunzione;

inserimento;

valutazione e sviluppo;

sistemi del personale.

La pianificazione dell'organico

La pianificazione della forza lavoro consiste nel processo di traduzione del piano aziendale globale, in cui viene definito che cosa fare, in un piano del personale e delle capacità lavorative di cui avrete bisogno per raggiungere i vostri obiettivi. Esaminando ogni stadio del ciclo lavorativo, da cui scaturisce il prodotto/servizio, si può riuscire a comprendere quale deve essere la quantità e la qualità di capacità professionali occorrenti.

Per ogni fase del lavoro è necessario stimare quanto del volume totale di capacità lavorativa richiesta da quella fase medesima potrà essere coperta da ciascun dipendente, e, quindi, quante persone sono necessarie per raggiungere i livelli produttivi programmati.

Può essere necessario fare programmi con un certo respiro nel tempo, organizzando la forza lavoro con procedure di bilanciamento quantitativo così da evitare tempi morti, oppure può essere utile ricorrere al part-time per livellare le punte occasionali della curva di domanda di lavoro.

Per la pianificazione dell’organico suggeriamo la seguente tabella:

|

anno () |

anno () |

anno () |

|

|

N° addetti diretti | |||

|

Costo medio per addetto diretto | |||

|

COSTI TOTALI DIRETTI | |||

|

N° operai indiretti | |||

|

Costo medio per operaio indiretto | |||

|

N° quadri e impiegati | |||

|

Costo medio per quadro e impiegato | |||

|

N° dirigenti | |||

|

Costo medio per dirigenti | |||

|

COSTI TOTALI INDIRETTI | |||

|

TOTALE COSTO PERSONALE (diretti+indiretti) | |||

|

TFR (% sul costo totale del lavoro) |

IL PIANO DEGLI INVESTIMENTI

Il Piano degli investimenti programma gli acquisiti di capitale fisso (immobili, impianti, attrezzi, strumenti, macchinari, marchi, etc), indicando i tempi di inserimento nei cicli delle attività e in un linguaggio di quantificazione degli immobilizzi di capitale da destinare al capitale circolante (sommando, ad esempio, il saldo dell’IVA e crediti verso clienti al magazzino e sottraendovi i debiti verso fornitori e gli altri debiti).

Nel Piano degli Investimenti vengono dunque indicate non solo le caratteristiche tecniche, ma anche l’organizzazione produttiva funzionale al perfetto sincronismo degli elementi dell’impresa: capacità tecnico-produttiva degli investimenti, innovazione tecnologica connessa al processo produttivo, grado di usura e processi di obsolescenza dei fattori di produzione.

Nel piano degli investimenti la relazione immediata è con gli aspetti significativi e qualificanti della parte produttiva, quali l’innovazione tecnologica, del processo produttivo impiegato, il grado di automazione, i limiti e i vantaggi dei processi erogativi nel caso di servizi, etc. etc.

Questa analisi è particolarmente dettagliata nel caso delle attività produttive di tipo manifatturiero, perché in quel caso la progettazione e l’organizzazione di impianti e infrastrutture, la definizione della logistica, la progettazione nell’uso lineare o modulare di macchinari e strumenti richiede da un lato una visione d’insieme delle varie fasi dei processi di produzione, dall’altro una concezione dettagliata delle caratteristiche di ciascun fattore di produzione integrato agli altri.

Dal punto di vista operativo, il piano degli investimenti dovrebbe contenere i seguenti dati fondamentali:

costi di acquisizione esterna e relativi oneri accessori

vita fisica e tecnologica dei beni

costi di avviamento dell’impianto e/o delle attività (formazione del personale, spese di consulenza, etc)

piano del personale necessario per la piena operatività degli investimenti.

|

Tipologia investimenti |

Importo in Euro |

Fornitori |

|

1. Immobilizzazioni materiali | ||

|

1 terreni e fabbricati (a+b+c | ||

|

a) fabbricati civili | ||

|

b) fabbricati industriali | ||

|

c) terreni | ||

|

2. Impianti e macchinari (a+b) | ||

|

a) impianti | ||

|

b) macchinari | ||

|

3. Attrezzature industriali e/o commerciali | ||

|

4. Altri beni | ||

|

a) Automezzi | ||

|

b) Mobili e arredi | ||

|

c) macchine d’ufficio | ||

|

5. Immobilizzazioni immateriali | ||

|

a) costi di impianto | ||

|

b) costi di ricerca, sviluppo e pubblicità | ||

|

c) concessioni, licenze marchi e diritti simili | ||

|

d) avviamento | ||

|

e) altre (costi software ecc) | ||

|

6. Immobilizzazioni finanziarie | ||

|

a) partecipazioni finanziarie | ||

|

b) altro |

Lo Stato Patrimoniale (I parte)

Lo stato patrimoniale è il prospetto che rappresenta la fotografia dei valori relativi ai beni di proprietà della neoimpresa in cui sono stati investiti i capitali, e indica, inoltre, le fonti da cui l'imprenditore ha attinto il denaro per costituirne il patrimonio.

Due sono le sezioni in cui è suddiviso:

la sezione degli impieghi di capitale (attività), in cui è contenuto l'elenco dei 'beni' in cui è stato investito il denaro a disposizione del neoimprenditore per costituire l'ossatura principale dell'impresa;

la sezione delle fonti di finanziamento (passività), in cui sono indicate le fonti di finanziamento da cui l'imprenditore ha attinto il denaro per costituire l'impresa e avviare l'attività.

I capitali da investire nelle imprese che devono essere avviate, provengono da varie fonti:

capitale proprio (o capitale di rischio), rappresentato dai capitali propri dell'imprenditore;

capitale di terzi, rappresentato da capitali che provengono da soggetti terzi sotto forma di debiti (ad esempio fornitori) o sotto forma di prestiti (banche).

Lo Stato Patrimoniale (II parte)

Il denaro in cassa e la disponibilità in banca rappresentano la ricchezza dell'impresa, e saranno dunque registrati nelle attività dello stato patrimoniale come indicato nella seguente tabella:

|

Stato patrimoniale (alla costituzione) |

|

|

IMPIEGHI (attività) |

FONTI DI FINANZIAMENTO (passività) |

|

I capitali sono impiegati in: Immobilizzazioni materiali

Immobilizzazioni immateriali

Liquidità

|

I capitali arrivano da: Capitale proprio Capitali di terzi

|

Gli impieghi, o investimenti, sono altresì indicati come attività poiché rappresentano il patrimonio e la ricchezza iniziale dell'impresa.Le attività ci indicano pertanto, dove e come è stato investito il denaro nell'impresa al momento della costituzione.

I contenuti dello stato patrimoniale sono quindi gli elementi che devono costituire il preventivo prima dell'avvio dell'impresa per valutare se, a fronte degli investimenti necessari per costituire il patrimonio della futura impresa, sono sufficienti i capitali di cui i soci pensano di poter disporre al momento dell'avvio.

È intuitivo che quanto è stato investito nell'impresa per costituire il patrimonio della futura impresa, è esattamente uguale al denaro che l'imprenditore è riuscito a raccogliere facendo ricorso a tutte le forme di cui sopra. Nello stato patrimoniale deve cioè sussistere questa relazione:

Impieghi = fonti di finanziamento

Gli impieghi di capitali (beni dell'impresa) e le fonti di finanziamento (i debiti verso terzi e verso i soci) devono pareggiare.

Prospetto di Stato Patrimoniale

|

Stato patrimoniale Anno 1 Anno 2 Anno 3 |

|

Attività' |

|

|

Totale attività |

|

Passività

|

|

TOTALE PASSIVITA' |

Il conto economico

Il Conto economico è composto da due sezioni, una di sinistra, chiamata convenzionalmente dare e una di destra detta avere.

Il conto economico permette, innanzitutto, all'imprenditore, di 'registrare per memoria', tutte le operazioni che saranno effettuate in un determinato periodo di tempo e che genereranno dei costi. Per comodità, la vita dell'impresa viene suddivisa in tanti 'sottoperiodi' chiamati esercizi che generalmente corrispondono ad un anno di attività (1 gennaio-31 dicembre).

Quindi, nella sezione di sinistra (dare), sono riportati (tabella 3) i costi sostenuti in un anno di attività (per un'impresa appena avviata, rappresentano i costi che si sono sostenuti nel primo anno).

|

Tabella 3 - Conto economico |

|

|

Costi (sezione dare) |

Ricavi (sezione avere) |

|

Tutti i costi delle risorse consumate nell'esercizio

| |

Cosa deve l'imprenditore segnare nella sezione avere del conto economico? Nella sezione di destra sono registrati tutti i ricavi che rappresentano il corrispettivo derivante dalla vendita dei beni o dei servizi che l'impresa produrrà in un anno di attività (tabella 4).

|

Tabella 4 - Conto economico |

|

|

Costi (sezione dare) |

Ricavi (sezione avere) |

|

Tutti i costi delle risorse consumate nell'esercizio

|

Tutti i ricavi dei beni/servizi venduti nell'esercizio |

La differenza tra le attività contenute nello stato patrimoniale e i costi presenti nel conto economico consiste nel fatto che le attività sono degli investimenti che l'imprenditore effettua per acquistare beni che saranno utilizzati per molti anni nell'impresa o magari per tutta la vita aziendale. Essi sono anche detti costi pluriennali.

I costi registrati nel conto economico, invece, vengono sostenuti a fronte dell'acquisto di beni che saranno utilizzati e consumati in un singolo esercizio e la cui utilità si esaurisce nell'anno. Essi vengono anche indicati come costi di esercizio e sono costi ripetitivi a fronte di acquisti effettuati anche più volte nell'arco dell'esercizio.

Se l'acquisto di un impianto di un macchinario viene effettuato all'avvio dell'impresa e sarà utilizzato per molti esercizi, le materie prime o il materiale di cancelleria saranno acquistati e consumati nell'arco di un solo esercizio per garantire il funzionamento dell'attività e saranno riacquistati ogniqualvolta le scorte risulteranno esaurite.

Nella redazione dei bilanci vige il principio della competenza. In base a tale principio, devono essere imputati, cioè 'caricati' al singolo esercizio di attività, solo i costi effettivamente riferiti alle attività svolte in quell'anno. Se quindi non si pone nessun problema di registrazione per i costi di esercizio che sono, senza alcun dubbio riferiti a quanto è stato svolto nell'anno, possono invece sorgere problemi per l'imputazione dei costi pluriennali. Sarebbe contabilmente scorretto 'caricare' l'intero costo di un impianto solo sull'esercizio in cui è stato acquistato. L'impianto sarà utilizzato non solo in quell'esercizio, ma in più anni, se non durante tutta la vita dell'azienda.

In base al principio della competenza, quindi, il costo pluriennale deve essere suddiviso tra tutti gli esercizi per cui sarà utilizzato.

Il conto economico ha la funzione di confrontare tutti i costi che sono stati sostenuti durante l'anno, con tutti i ricavi che ha conseguito attraverso le vendite.

Da tale analisi possono sorgere due realtà: se i ricavi sono stati maggiori dei costi si ha avuto un profitto; se i ricavi sono minori dei costi dovremo leggere una perdita.

Prima di decidere se avviare o meno un'impresa, l'imprenditore dovrà riuscire a 'preventivare' tutti i possibili costi da sostenere almeno per i primi due anni di attività, e i volumi di fatturato che potrà realizzare, allo scopo di valutare il grado di profittabilità dell'impresa.

Prospetto di conto economico

|

Anno 1 |

Anno 2 |

Anno 3 |

|

|

Fatturato (A) | |||

|

Costi di produzione (B) | |||

|

Rimanenze iniziali | |||

|

+ Acquisto materiali | |||

|

+ Acquisto accessori | |||

|

+ Imballaggi e confezioni | |||

|

+ Lavorazioni | |||

|

+ Studi/Ricerche/Prog.tecnica | |||

|

+ Manutenzioni | |||

|

+ Ammortam.industriali | |||

|

- Rimanenze finali | |||

|

Totale costi di produzione | |||

|

Margine di contribuzione | |||

|

Costi commerciali (C) | |||

|

Provvigioni | |||

|

+ Promoz/Pubblicità/RM | |||

|

+ Perdite su crediti (1%) | |||

|

+ Trasporti | |||

|

+ Viaggi/trasferte x comm. | |||

|

+ Gestione magazzini | |||

|

Totale costi commerciali | |||

|

Costi commerciali (C) | |||

|

Provvigioni | |||

|

+ Promoz/Pubblicità/RM |

|

+ Perdite su crediti (1%) | |||

|

+ Trasporti | |||

|

+ Viaggi/trasferte x comm. | |||

|

+ Gestione magazzini | |||

|

Totale costi commerciali | |||

|

Costi generali (D) | |||

|

Compensi collaboratori | |||

|

+ Spese varie | |||

|

+ Assicurazioni | |||

|

+ Compenso Amministratori | |||

|

+ Affitto | |||

|

+ Enel/Acqua/Gas | |||

|

+ Spese condominiali | |||

|

+ Commercialista | |||

|

+ Spese telefoniche | |||

|

+ Imposte e tasse d'esercizio | |||

|

+ Ammortamenti | |||

|

Totali costi generali | |||

|

Totale costi (B+C+D) | |||

|

Utile ope. (A - B.C.D | |||

|

- Oneri finanziari | |||

|

- Oneri vari | |||

|

- Imposte indeducibili (IRAP) | |||

|

Utile d'esercizio | |||

|

Utile ai fini IRPEF | |||

|

IRPEF* (se unico reddito) |

Piano finanziario

Quanti capitali sono necessari per avviare l'impresa; e dove possono essere reperiti?

Da che cosa deve essere costituito il patrimonio della futura impresa per raggiungere un profitto?

A quali fonti di finanziamento l'impresa attinge e come vengono investiti i capitali raccolti. Sono indicate le risorse che l'impresa utilizza in un particolare momento e come vengono investite;

Come il patrimonio aumenta o diminuisce per effetto della gestione. Questo tipo di informazione si presenta come una sorta di giudizio sulle performance di impresa; indica se l'impresa è riuscita a fare profitto, aumentando così la sua ricchezza iniziale, oppure se ha prodotto solo perdite, riducendo in tal modo il patrimonio dell'impresa stessa.

Il fabbisogno finanziario comprende le uscite di cassa che dovrà effettuare inizialmente la nuova impresa: non solo, dunque, quelle per gli investimenti, ma anche quelle per il cosiddetto attivo circolante (scorte, credito Iva, liquidità, ecc.).

L’aspirante imprenditore deve dimostrare come ha intenzione di coprire il proprio fabbisogno. L’azienda ha a disposizione due tipologie di fonti di finanziamento: a breve e a lungo termine. Si considerano a breve quelle fonti rimborsabili nei successivi 12 mesi; a lungo termine quelle rimborsabili oltre i 12 mesi. Nelle fonti di breve termine si includono i debiti verso fornitori e l’utilizzo dell’affidamento bancario (scoperto, anticipazione, sconto di effetti). Nelle fonti a lungo termine si includono gli apporti dei soci, i mutui bancari, i finanziamenti agevolati, ecc. Una corretta gestione aziendale richiederebbe che gli investimenti di breve periodo siano finanziati da debiti rimborsabili nel breve periodo e, viceversa, che gli investimenti immobilizzati per lungo periodo siano finanziati da debiti a lungo termine.

|

Fabbisogno | |||

|

Investimenti | |||

|

Capitale d'esercizio | |||

|

(scorte+crediti+liquidità) | |||

|

Rimborso finanziamento agevolato | |||

|

Rimborso altri debiti | |||

|

Prelievi titolare/Rimb. capitale di rischio | |||

|

Totale |

|

Fonti di Finanziamento | |||

|

Capitale (mezzi propri) | |||

|

Ulteriori apporti di capitale | |||

|

Prestiti infruttiferi da soci | |||

|

Contributi a fondo perduto | |||

|

Finanziam. Agevolato | |||

|

Finanziam. con ricorso al cred.ord. | |||

|

Debiti vs/fornitori | |||

|

Diminuzioni di capitale di esercizio | |||

|

Affidamenti bancari utilizzati | |||

|

Fonti gestione corrente | |||

|

(utili+amm.ti+accant.ti) | |||

|

Totale |

ESEMPIO DI “BUSINESS PLAN” per un negozio di Abbigliamento:

A - DATI SULL’IMPRESA RICHIEDENTE

A1 - Denominazione PAPERINA

Natura giuridica ..DITTA INDIVIDUALE

A2 - Unità locale interessata dal programma di investimenti: Comune PAPEROPOLI

prov. PA., CAP .00000via e n. civ. PAPEROPOLI, 131

tel. .00000000 fax 00000

A3 - Nominativo, data di nascita, titolo di studio, esperienze lavorative precedenti della titolare o dei soci dell’impresa richiedente:

|

Titolare / soci |

Data di nascita Gg/mm/aaaa |

Titolo di studio (a,b,c,d,e) |

Precedenti esperienze di lavoro (si/no) |

||

|

Imprendi-toriali |

di lavoro autonomo |

di lavoro dipendente |

|||

|

PAPERINA |

d |

NO |

NO |

NO |

|

B – DESCRIZIONE DELL’INIZIATIVA

B1 – L’IMPRESA

Paperina ha collaborato in diversi negozi della provincia, acquisendo una buona esperienza nella gestione e conduzione di un’attività preposta al commercio al dettaglio di abbigliamento.

Elementi essenziali che rappresentano sicuri fattori di successo per l'iniziativa imprenditoriale intrapresa, sono oltre le esperienze maturate nelle attività di lavoro precedentemente svolte, anche la naturale predisposizione ai rapporti interpersonali e la buona capacità di comprensione delle esigenze dei clienti.

La ditta Paperina ha intenzione di aprire un negozio per la vendita di abbigliamento casual e sportivo per uomo e donna. Un abbigliamento senza fronzoli, adatto per tutti i giorni, sia sul lavoro che per lo svago. Poi intende abbinare all’abbigliamento casual, l’abbigliamento sportivo delle note griffe xxx, xxx e xxx che hanno già dato l’assenso a dare i propri marchi in esclusiva per la zona dove si intende localizzare l’iniziativa.

Le capacità e le competenze gestionali sono, infine, assicurate dalla formazione scolastica e professionale della signora Paperina, infatti per oltre un anno ha collaborato presso lo studio di un commercialista acquisendo una discreta competenza nella contabilità.

Si è scelto di localizzare il negozio in Paperopoli, perché non vi sono concorrenti diretti per il tipo di attività che si vuole attivare.

B2 DESCRIZIONE DELL’ATTIVITA’ CHE SI INTENDE SVOLGERE, DEL PRODOTTO/SERVIZIO OFFERTO E DEL MERCATO DI RIFERIMENTO

L'attività che si desidera impiantare, opera nel settore commerciale in particolare nella vendita al dettaglio di abbigliamento casual e sportivo

I prodotti/servizi offerti saranno

abbigliamento casual uomo donna

abbigliamento sportivo uomo donna

Rispetto alla concorrenza il maggior punto di forza è

dato dal fatto che gli altri negozi che vendono abbigliamento casual e sportivo

sono localizzati in altri paesi ad almeno

Sicuramente un altro fattore critico di successo sarà la simpatia e la cordialità della titolare, costantemente protese al soddisfacimento delle richieste dei clienti. Doti che non si inventano e che la titolare della ditta individuale ha dimostrato già di avere nelle precedenti esperienze.

In più ci sarà l’esclusiva per la zona dei prodotti sportivi della xxx, xxx e xxx

I fattori che si ritengono pertanto vincenti rispetto alle possibilità di mercato sono rappresentati:

a) dalla mancanza di concorrenza nel paese dove viene localizzata l’iniziativa

b) dalla proposta di prodotti nuovi e particolari con marchi in esclusiva

c) dalla competenza e cordialità con cui si assiste il cliente

B3 – DESCRIZIONE DEI FATTORI DELLA PRODUZIONE

Per gli anni 2003 e 2004 sono stati calcolati i seguenti consumi di materia prima, che normalmente per il settore sono in rapporto della metà del fatturato:

|

budget degli acquisti | ||

|

rimanenze iniziali | ||

|

acquisti | ||

|

rimanenze finali | ||

|

consumi |

La stima dei consumi dei servizi gli anni 2003 e 2004 è di 15 e 16 milioni come rappresentata dalla seguente tabella:

|

totale servizi |

anno 2003 |

anno 2004 |

|

enel | ||

|

telefono | ||

|

compensi professionali | ||

|

pubblicità | ||

|

totale servizi |

Attualmente la ditta Paperina non ha occupati. Ma per l’anno dell’entrata a regime degli investimenti sono stati previsti l’assunzione di due dipendenti a tempo indeterminato. I due dipendenti saranno una donna ed un uomo .

L’attività proposta non crea problemi di natura ambientale, comunque la ditta userà la raccolta differenziata per diminuire l’impatto sul territorio.

B4 – GLI ASPETTI FINANZIARI

Per far fronte all’investimento , si pensa di utilizzare per eventuali squilibri finanziari mezzi propri e l’autofinanziamento aziendale. La ditta non ha finanziamenti in corso.