Activitatea de creditare genereaza atat credite performante cat si, datorita gestionarii gresite a riscului, credite problema si neperformante.

Creditele neperformante apar atunci cand exista o intarziere in rambursarea si recuperarea arieratelor, iar achitarea obligatiilor de plata asumate nu sunt asigurate sau sunt asigurate partial. Creditele problematice sunt cele care, la data analizei, prezinta semnale evidente referitoare la imposibilitatea rambursarii viitoare la termenele stabilite, ca urmare a deteriorarii activitatii clientului.

Pentru diminuarea nivelului creditelor neperformante si a impactului acestora asupra profitabilitatii bancii este necesara o politica de creditare prudenta si eficienta, care sa conduca atat la aparitia prevenirii acestor credite, cat si la posibilitatea de recuperare a lor.

Totusi, creditele neperformante reprezinta o consecinta inevitabila a activitatii de creditare. Fiecare credit presupune aparitia unor evenimente neprevazute, ce fac dificila respectarea de catre client a termenilor contractului de creditare.

Unele credite neperformante pot aparea in urma unor erori ale ofiterului de credit. Este posibil ca un ofiter de credit sa evalueze in mod necorespunzator caracterul clientului, sau sa interpreteze gresit cifrele in cadrul unei analize financiare. Acestea, ca si alte cauze similare care duc la aparitia unor credite neperformante, pot si trebuie reduse la minimum.

Un credit neperformant poate surveni chiar si atunci cand ofiterul de credit nu comite nici o greseala in vreuna dintre etapele de evaluare a creditului. De exemplu, nici un ofiter de credit nu poat 727j91h e prevedea o perioada nefavorabila dezvoltarii recoltelor agricole sau o scadere a valorii pamantului care pot fi cauza unui credit agricol neperformant.

Un ofiter de credit competent poate sa mentina numarul creditelor neperformante la un nivel acceptabil si sa reduca la minim pierderile inregistrate de banca, in conditiile in care calitatea creditului acordat nu se deterioreaza. Unele credite neperformante sunt inevitabile, insa pierderile suferite de banca sunt neglijabile daca acestea sunt identificate la timp; in aceasta situatie ofiterul de credit are mai multe alternative. De exemplu, ofiterul de credit poate intocmi impreuna cu clientul o situatie prognozata a fluxului de numerar sau o reesalonare a creditului. in momentul in care banca este obligata sa procedeze la lichidarea garantiilor, creste posibilitatea ca aceasta sa nu-si poata recupera integral ratele nerambursate, dobanda si costurile de administratie. Modul de prevenire a transformarii creditelor in credite neperformante si reducerea la minimum a pierderilor pe care le suporta banca in astfel de situatii, constituie tematica acestui capitol.

OBIECTIVELE PROCESULUI DE STUDIU

Cand veti termina de studiat aceasta sesiune, cunostintele dobandite va vor permite:

sa explicati de ce creditele neperformante constituie o parte inevitabila a activitatii de creditare;

sa explicati in ce fel erorile comise de ofiterul de credit in timpul discutiilor preliminare analizei financiare si cele referitoare la documentatia si urmarirea creditului, pot fi cauza aparitiei creditelor neperformante;

sa identificati cateva dintre situatiile economice si de afaceri nefavorabile care pot genera un credit neperformant;

sa descrieti cateva dintre semnele caracteristice aparitiei unui credit neperformant;

sa revedeti masurile care pot fi luate in vederea solutionarii unui credit neperformant intr-un mod satisfacator pentru banca si pentru client;

sa aratati cum trebuie sa procedeze un ofiter de credit astfel incat pierderile suferite de banca sa fie reduse la minimum.

CREDITELE NEPERFORMANTE

Procesul creditarii este, prin natura sa, imperfect. Analiza creditului poate fi incompleta sau bazata pe date eronate, ofiterul de credit poate ignora adevaratele conditii ale unui debitor, astfel capacitatea debitorului de a rambursa se poate efectiv schimba dupa ce creditul a fost acordat. Daca managementul se concentreaza exclusiv pe eliminarea in totalitate a riscurilor, o banca nu va mai acorda credite, profiturile se vor restrange si nevoile de creditare ale clientilor nu vor fi satisfacute.

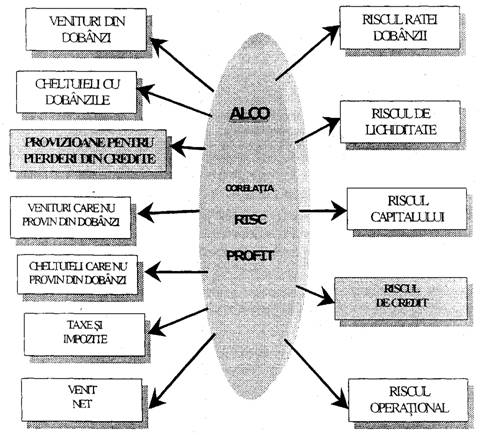

Creditorii nu pot elimina complet riscul, astfel pot aparea unele pierderi din credite. Obiectivul unei banci este de a-si stabili optimul relatiei risc - venit. In scopul administrarii eficiente a activelor si pasivelor, in fiecare banca functioneaza Comitetul de Administrare a Activelor si Pasivelor.

In cadrul bancilor americane, ALCO (Asset and Liability Committee) monitorizeaza si determina riscul ratei dobanzii, ofera recomandari in stabilirea preturilor, investitiilor, fondurilor si strategiilor de marketing, astfel incat sa se realizeze corelatiile dorite intre risc si profitul asteptat.

ALCO stabileste corelatii intre diferite venituri, cheltuieli si riscuri, astfel:

Corelatia dintre profitul din dobanzi (venituri din dobanzi - cheltuieli cu dobanzile) si riscul ratei dobanzilor este realizata prin managementul riscului ratei dobanzilor.

Corelatia dintre cheltuielile cu dobanzile si riscul de lichiditate este gestionata de managementul pasivelor.

Corelatia dintre cheltuielile cu dobanzile, cheltuielile care nu provin din dobanzi si riscul operational se stabileste prin masurarea costului fondurilor si controlul cheltuielilor.

Corelatia dintre venitul din dobanzi si riscul ratei dobanzii stabileste nivelul investitiilor de portofoliu si politica lor orientativa.

Corelatia dintre venitul din dobanzi, taxe si riscul ratei dobanzii stabileste nivelul investitiilor partial impozabile si pe cel al titlurilor de valoare impozabile.

Corelatia dintre venitul din dobanzi, venitul care nu provine din dobanzi si riscul ratei dobanzii stabileste strategiile investitionale.

Corelatia dintre provizioanele pentru pierderi din credite si riscul de credit se realizeaza pe baza politicii de creditare, caracteristicilor creditelor, evaluarii cererii de credite si a creditelor neperformante (pierderilor din credite). Cu cat riscul de credit este mai ridicat, numarul creditelor neperformante este mai mare si provizioanele pentru pierderi din credite trebuie sa fie mai mari.

Corelatia dintre profitul din dobanzi, profitul ce nu provine din dobanzi si riscul de credit se realizeaza prin analiza profitabilitatii clientilor si prin stabilirea ratei dobanzii active. Un risc de credit mare implica o dobanda activa ridicata.

Procedurile de revizuire a creditului identifica momentul cand creditul a inceput sa se deterioreze si ajuta la instituirea actiunilor corective. Cele mai multe credite problema pot fi restructurate printr-o utilizare eficienta a perioadei pana la imbunatatirea conditiilor financiare ale debitorului. Astfel, analiza creditelor problema consta in detectarea situatiilor problema si modificarea termenilor initiali, spre a imbunatati perspectiva rambursarii.

Ofiterul de credit monitorizeaza constant circumstantele fiecarui debitor, spre a detecta eventualele probleme ale creditului, inainte ca ele sa devina imposibil de corectat. El informeaza despre calitatea datelor financiare, istoria creditului ca rezumat in fisierul creditului, completarea documentatiei creditului si valoarea garantiilor. Daca exista slabiciuni el poate clasifica imprumutul ca substandard, indoielnic sau pierdere. Atunci banca trebuie sa aloce rezerve in diferite procente, proportionale cu creditul acordat, impotriva pierderilor potentiale.

COSTURILE CREDITELOR NEPERFORMANTE SUPORTATE DE CATRE BANCI

Cele mai mari costuri apar in situatia in care un credit 'neperformant nu mai poate fi recuperat, insa fiecare credit neperformant implica si alte costuri, mai greu detectabile, care pot duce la fel de bine la scaderea profitului bancii.

Scaderea reputatiei

O buna desfasurare a activitatii bancare se bazeaza pe incredere. O banca poate atrage capitalul de care are nevoie pentru creditare sau alte plasamente, numai daca deponentii acesteia au incredere in capacitatea ei de a folosi banii. Aceasta inseamna, inainte de toate, un nivel minim al creditelor neperformante. Un numar prea mare de astfel de credite duce la deteriorarea imaginii pe care o are banca in fata clientilor sai. In aceasta situatie, profitabilitatea bancii scade, apar dificultati in atragerea deponentilor si este impiedicata dezvoltarea activitatii.

Cresterea cheltuielilor administrative

Un credit neperformant implica o atentie sporita din partea personalului bancar. Ofiterul de credit trebuie sa acorde mai mult timp colaborarii directe cu clientul, iar verificarile suplimentare si analizele ulterioare necesita angrenarea unui numar mai mare de functionari bancari. Timpul suplimentar care se aloca in cazul unui credit neperformant este practic neproductiv, deoarece este folosit numai in scopul protejarii activelor bancii, fara a genera un venit suplimentar corespunzator. in plus, pot aparea costuri suplimentare atunci cand sunt solicitati evaluatori, consultanti sau alti specialisti externi.

Cresterea cheltuielilor juridice

In cazul in care un credit neperformant nu poate fi solutionat pe cale amiabila, printr-un program de remediere si este necesara chemarea in judecata a clientului, acoperirea pierderilor inregistrate de banca va fi substantial redusa de plata onorariilor consultantilor juridici si a cheltuielilor de judecata.

A. PRINCIPALELE CAUZE ALE APARITIEI CREDITELOR NEPERFORMANTE

Exista numerosi factori care ar putea genera aparitia unui credit neperformant. Cel mai adesea, aparitia unui credit neperformant este, mai degraba, rezultatul actiunii conjugate a mai multor factori, decat a unuia singur. Multi dintre acesti factori ies din sfera de control a bancii. Un singur factor - greselile comise de functionarul bancar - poate fi mentinut la un nivel minim, daca ofiterul de credit a parcurs si executat cu atentie si minutiozitate fiecare etapa a procesului de creditare.

A1. ERORI COMISE DE CATRE CREDITOR (BANCA - OFITERUL DE CREDIT)

Evitarea aparitiei creditelor neperformante incepe printr-o evaluare atenta si minutioasa a cererii de creditare. Orice etapa a procesului de creditare executata necorespunzator, de la un interviu nesatisfacator pana la un proces inadecvat de monitorizare a creditului, poate avea drept rezultat aparitia unui credit neperformant.

Unele dintre cele mai frecvente greseli comise pe parcursul procesului de creditare sunt urmatoarele:

Interviu necorespunzator (inadecvat)

Discutiile preliminare purtate cu clientul se dovedesc a fi necorespunzatoare atunci cand ofiterul de credit, in loc sa se axeze pe intrebari la obiect, cu scopul precis de a afla informatii despre situatia financiara a clientului, prefera o conversatie prieteneasca cu acesta. Un alt neajuns consta in incapacitatea de a pune intrebari semnificative sau de a urmari o anumita linie, atunci cand raspunsurile primite sunt gresite sau echivoce. Interviul preliminar reprezinta cea mai buna ocazie in care ofiterul de credit poate evalua trasaturile de caracter ale clientului. Daca interviul este efectuat intr-un mod necorespunzator, poate duce la concluzii gresite in ceea ce priveste buna intentie a clientului de a rambursa creditul.

Analiza financiara necorespunzatoare

Multe dintre creditele neperformante apar atunci cand ofiterul de credit nu considera ca analiza financiara este un factor important in luarea deciziei finale, deci de acordare sau respingere a unei cereri de creditare. Nimic nu poate substitui o analiza financiara completa in cadrul procesului de creditare. O analiza financiara necorespunzatoare consta in interpretarea superficiala a bilantului si a contului de profit si pierdere, precum si neverificarea corectitudinii situatiilor financiar contabile.

Necunoasterea activitatii clientului

Problemele apar atunci cand ofiterul de credit nu cunoaste activitatea clientului si conditiile in care aceasta se desfasoara. Daca nu se cunosc aceste lucruri, este dificila anticiparea necesarului de finantare in viitor si determinarea celui mai adecvat tip de credit, valoarea acestuia si conditiile de rambursare. Pentru multi beneficiari de credite, chiar daca au o situatie financiara buna, este dificil sa-si onoreze datoriile daca scadenta acestora nu este in concordanta cu ciclurile fluxului de lichiditati.

Garantarea defectuoasa a creditului

O alta cauza care duce la aparitia pierderilor in activitatea de creditare o reprezinta constituirea unor garantii necorespunzatoare pentru creditele acordate. Acceptarea unor garantii care nu au fost corect evaluate in ceea ce priveste posesia, valoarea si posibilitatea de realizare, poate pune banca intr-o situatie lipsita de protectie sau slab protejata in cazul in care clientul nu-si mai poate onora obligatiile

Documentatie incorecta sau incompleta

Lipsa unei documentatii corecte in cadrul contractului de credit, care sa prevada in mod precis, atat obligatiile bancii, cat si ale clientului, poate, de asemenea, conduce la aparitia creditelor neperformante.

A2. EXPERIENTA INSUFICIENTA IN AFACERI

Multe dintre creditele neperformante pot fi atribuite lipsei de experienta in afaceri pe care o are clientul.

Management necorespunzator

O cauza frecventa a creditelor neperformante o constituie conducerea necorespunzatoare a activitatii. De exemplu, chiar daca intr-o intreprindere deciziile sunt luate de catre o singura persoana, tot se va ajunge intr-un punct in care este necesara angajarea unor noi factori de decizie pentru domenii specifice: financiar, marketing si vanzari, intrucat aceasta infuzie de idei si creativitate este necesara pentru desfasurarea unei activitati performante - desi cateodata s-ar putea ca numarul managerilor sa fie insuficient pentru o activitate eficienta in cadrul companiei. Dar principala cauza in esecul unei activitati, o reprezinta pur si simplu o conducere incompetenta sau nepasatoare. Factorii de conducere din cadrul unei companii trebuie sa fie capabili sa coordoneze diferite compartimente intr-un mod cat mai eficient, sa elaboreze planuri corespunzatoare pe termen lung si scurt, sa foloseasca favorabil conjunctura si in acelasi timp sa fie pregatiti sa reactioneze in fata oricaror schimbari adverse. Cele mai multe falimente rezulta dintr-un management necorespunzator.

Capitalizare initiala inadecvata

Firmele mici adesea au probleme chiar imediat dupa infiintare datorita capitalizarii inadecvate. Proprietarii subestimeaza costurile afacerii si supraevalueaza viteza cu care ei pot obtine profit. Ei isi recunosc problemele, dupa un timp, atunci cand capitalul lor se epuizeaza si creditorii refuza acordarea de credite aditionale.

Deteriorarea productiei

Deseori, un credit neperformant apare dupa ce pretul unui produs sau serviciu rezultat al activitatii unei societati, devine necompetitiv sau produsul are o calitate necorespunzatoare. Cresterea cheltuielilor (materiale sau cu forta de munca) sau lipsa unor utilaje moderne si netinerea pasului cu cele mai recente tehnici de productie, pot genera preturi necompetitive sau pot forta compania sa scada nivelul de calitate pentru produsul respectiv.

Activitate insuficienta de marketing

Creditele neperformante pot aparea si in cazul in care societatea nu desfasoara o activitate de marketing corespunzatoare. O afacere trebuie sa aiba un plan bine definit cu privire la reclama, volumul vanzarilor si modul de distribuire al produselor. Lipsa acestei activitati va duce, in mod invariabil, la scaderea volumului vanzarilor si, in consecinta, a profitabilitatii.

o alia cauza pentru aparitia creditelor neperformante o constituie incapacitatea de anticipare a conjuncturii de piata si de adaptare la schimbarile acesteia.

Control financiar necorespunzator

Un control financiar insuficient reprezinta deseori cauza prabusirii multor societati. Ar trebui sa functioneze un sistem de incasare a debitorilor si de evaluare a stocurilor, de asigurare a calitatii produselor si de control al cheltuielilor. De exemplu, probleme, cum ar fi nivelul excesiv sau insuficient al stocurilor, pot trece neobservate pana cand ating proportii critice sau cresterea debitelor poate reprezenta o amenintare asupra capacitatii societatii de rambursare a creditelor.

A3. APARITIA UNOR SITUATII NEFAVORABILE

Factori de mediu

O alta cauza care poate duce la aparitia creditelor neperformante, este incapacitatea beneficiarului de credit de a face fata consecintelor unor dezastre naturale cum ar fi incendii, secete, inundatii si furtuni. De exemplu, o inundatie care poate distrugerea mai mare parte a recoltei unui producator individual, ameninta starea economica nu numai a producatorului dar si a furnizorului de utilaje agricole, ingrasaminte si forta de munca angajata pentru recoltare dar chiar si a producatorului de produse alimentare, pentru care o diminuare a materiilor prime alimentare poate duce la cresterea costurilor.

Recesiune economica

Scaderile in activitatea economica pot stanjeni capacitatea beneficiarului de credit de a-si onora datoriile. De exemplu, in timpul perioadelor de recesiune, multe societati se confrunta cu lipsa de lichiditati cauzata de scaderea vanzarilor, cu cresterea debitelor cauzata de platile efectuate cu intarziere si cu cresterea costurilor.

Concurenta puternica

O concurenta puternica poate pune in dificultate alte societati atunci cand acestea opereaza pe aceeasi piata. O societate se poate confrunta cu scaderea vanzarilor si va fi obligata sa sporeasca costurile si / sau sa reduca marja de profit atunci cand intra in competitie cu alte companii mai puternice din punct de vedere economic, care au o mai buna cercetare in domeniul productiei, au produse mai noi si mai eficiente, fac o reclama mai buna sau acorda un buget mai mare pentru reclama etc.

B. IDENTIFICAREA CREDITELOR NEPERFORMANTE

Rareori creditele devin neperformante sau genereaza pierderi peste noapte. Exista, aproape intotdeauna, o deteriorare graduala a calitatii creditului, care este insotita de numeroase semnale de avertizare.

SEMNALE DE AVERTIZARE GENERALE

Ofiterul de credit trebuie sa primeasca, in mod regulat, din partea beneficiarului de credit situatii financiare asupra activitatii acestuia. Legat de acestea, exista semnale de avertizare asupra problemelor ce pot surveni in viitor:

beneficiarul de credit nu furnizeaza la termen situatiile financiare (bilantul, contul de profit si pierderi etc.)

schimbarea contabilului sau a cenzorului.

Situatiile financiare

Avertismente care reies din analiza bilantului:

schimbari semnificative in structura bilantului;

deteriorarea lichiditatii sau a pozitiei capitalului circulant;

cresterea rapida a debitelor;

cresterea duratei medii de incasare a creantelor;

procent ridicat al creantelor devenite scadente si neincasate;

cresterea nivelului pierderilor din credite;

cresterea accentuata a stocurilor, peste necesitatile de consum, sau incetinirea vitezei de rotatie a acestora;

investirea in mijloace fixe, fara o finantare corespunzatoare;

un nivel scazut al raportului dintre capitalul social (propriu) si cel imprumutat;

stagnarea capitalului;

cresteri disproportionate ale pasivelor curente;

cresteri substantiale ale pasivelor pe termen lung;

cresterea mare a rezervelor.

Avertismente care reies din analiza contului de profit si pierderi:

schimbari semnificative in structura contului de profit si pierderi;

pierderi care reduc valoarea neta;

pierderi rezultate din activitatea de exploatare;

cresterea costurilor si micsorarea marjelor de profit;

cresterea vanzarilor si scaderea profiturilor.

Astfel, evolutia nefavorabila a rezultatelor economice si financiare si, mai mult,, rezultate economice si financiare mai slabe decat ale altor firme din acelasi domeniu de activitate sunt semnale certe ale aparitiei creditelor neperformante.

Alte semnale generale

Vanzarea unor active importante care afecteaza continuitatea procesului economic.

Pierderea increderii unor clienti traditionali.

Diferente mari, in sens negativ, intre prognoze si realizari.

Discrepante in informatiile antecedente.

Schimbari insemnate in sincronizarea cererii de credite sezoniere.

Cresteri abrupte in volumul cererii de credite.

Credite a carei sursa de rambursare nu poate fi identificata cu usurinta si realist.

Practicarea defectuoasa a unor servicii financiare.

SEMNALE ALE ACTULUI MANAGERIAL

Falimente anterioare.

Lipsa sau modificarea frecventa a structurii societatii.

Asocieri noi, inclusiv achizitii, activitati noi, o noua zona geografica sau o linie noua de productie.

Compania este fragmentata intr-o serie de mici departamente interconectate slab operational.

Schimbari in atitudinea fata de banca sau fata de ofiterul de credit, in special apare o lipsa de cooperare.

Raspunsuri nefundamentate la semnalele bancii.

Schimbari in comportamentul personalului cheie.

Schimbarea personalului de conducere, a proprietarilor sau a personalului cheie.

imbolnavirea sau decesul personalului de baza.

Lipsa evidenta a unei succesiuni manageriale.

Raporturi de munca degradate.

Probleme cu forta de munca.

Incapacitatea de planificare a activitatii.

Lipsa unui plan functional.

0 slaba administrare, datorata lipsei de experienta.

Rapoarte financiare si control necorespunzator.

Controale operative necorespunzatoare.

Incapacitatea de indeplinire a obligatiilor conform programului.

Asumarea unor riscuri fara garantii corespunzatoare.

Lipsa de sinceritate.

Neintelegeri in cadrul managementului sau intre parteneri.

Aventurarea in operatiuni noi, incerte.

Litigii impotriva beneficiarilor de credite.

Publicitate negativa.

SEMNALE TEHNICE SI COMERCIALE

Stabilirea unor preturi nerealiste pentru produse si servicii.

Dorinte speculative si insistenta in realizarea de afaceri riscante.

Reactii intarziate la restrangerea pietelor sau la conditiile economice nefavorabile.

Abateri de la disciplina contractuala.

Pierderea principalelor linii de productie, a drepturilor de distributie, 'franchises' sau a surselor de aprovizionare.

Pierderea unuia sau mai multora dintre clientii puternici din punct de vedere financiar.

Aparitia unor concurenti puternici si pierderea unui segment foarte mare de piata.

Cumparari speculative de stocuri, care par sa nu aiba nici o legatura cu activitatea.

Utilizarea slaba a capacitatilor de productie.

Stagnari nejustificate ale procesului de productie.

Slaba intretinere a sediilor si utilajelor.

Folosirea de tehnologii invechite.

Inlocuirea cu intarziere a utilajelor ineficiente.

Pastrarea in evidente a stocurilor vechi sau un nivel al stocurilor mai ridicat decat este normal.

Schimbari nefavorabile in profilul de afaceri.

ALTE AVERTISMENTE

Contacte directe cu clientul

Mentinerea unui canal de comunicare, deschis in permanenta, intre banca si beneficiarul de credit este o practica foarte buna din mai multe puncte de vedere, in special prin faptul ca aduna la un loc toate informatiile nonfinanciare care ar putea indica eventuala aparitie a unui credit neperformant.

Unele dintre primele semnale de avertizare, cum ar fi slaba intretinere a utilajelor, deteriorarea stocurilor sau neutilizarea intregului personal angajat, sunt mult mai bine reperate in timpul unei vizite la societatea respectiva.

In timpul unei conversatii telefonice, clientul poate face aluzii la anumite dificultati personale sau financiare care s-ar putea sa nu reiasa din bilant sau din situatia contului de profit si pierderi.

Informatii importante pot fi obtinute in avans, prin contactarea directa, cat mai frecventa, a clientului.

Indicatii furnizate de catre terti

Tranzactiile dintre client si terti pot furniza unui ofiter de credit prevazator, o imagine intuitiva cu privire la aparitia unui credit neperformant. De exemplu, ofiterul de credit s-ar putea sa observe in tabloul financiar aparitia altor creditori sau sa primeasca telefoane de la furnizori care solicita informatii despre situatia creditelor, cu scopul de a evalua clientul respectiv.

Situatia contabila

Pot aparea semne de deteriorare a situatiei contabile a clientului. Cererile pentru noi imprumuturi sau pentru extinderea celor existente constituie, de asemenea, un indicator evident. Clasificarea clientilor debitorului in grupe inferioare poate afecta, intr-o mare masura, bonitatea debitorului.

C. SOLUTIONAREA CREDITELOR NE PERFORMANTE EVALUAREA SITUATIEI CREATE

Aparitia multor credite neperformante poate fi evitata prin identificarea prompta a dificultatilor si prin remedierea acestora Atunci cand se confrunta cu aparitia unui credit neperformant, ofiterul de credit trebuie sa actioneze imediat.

Consideratii preliminare

Cu cat este mai rapida reactia, cu atat deciziile luate de catre ofiterul de credit sunt mai viabile. Pe de alta parte, in cazul in care nu se iau masuri imediat ce sunt sesizate anumite probleme care indica aparitia unui credit neperformant iar beneficiarul de credit intarzie mai multe luni efectuarea platilor, creste posibilitatea ca acesta sa fie in intarziere si fata de alti parteneri, cum ar fi creditorii comerciali sau societatile de asigurare.

Actiune competenta

Ofiterul de credit trebuie sa faca o apreciere corecta cu privire la capacitatea sa de a rezolva in mod eficient o astfel de situatie. Trebuie avuta in vedere posibilitatea solicitarii unui alt ofiter de credit cu mai multe cunostinte si experienta in domeniu.

Evaluarea situatiei

O prima etapa in rezolvarea unui credit neperformant consta in a face un bilant al situatiei.

In vederea recuperarii debitelor cu vechime de peste 30 de zile, provenite din credite acordate de catre banca, se va efectua lunar o analiza fundamentata a situatiei economico-financiara a clientilor in cauza, in care se vor urmari, in principal, obiectivele descrise anterior. In urma acestei analize, clientul se va incadra in urmatoarele 3 grupe:

Cu posibilitati reale de recuperare a debitelor in maxim doua luni.

Cu posibilitati reale de recuperare a debitelor, dar intr-un termen mai indelungat si cu sprijinul bancii, prin incheierea unui act aditional la conventia initiala, referitor la prelungirea perioadei de rambursare, reesalonarea ratelor restante pentru aceeasi perioada de rambursare, constituirea de garantii suplimentare, suplimentarea creditului.

Pentru care nu exista posibilitati de recuperare a debitelor, toate celelalte cai de imbunatatire a situatiei economico-financiare a clientului fiind epuizate. In acest caz se declara starea de incapacitate, prin anuntarea clientului in cauza, banca valorifica bunurile materiale, ce reprezentau garantii constituite la acest credit.

Ofiterul de credit trebuie sa aprecieze situatia in care se afla clientul, sa cunoasca bine politica bancii, sa analizeze documentatia, sa evalueze situatia reala a garantiilor, sa urmareasca indeaproape alte conturi bancare pe care le are clientul, sa consulte, ori de cate ori este cazul, ofiteri de credit mai experimentati, toate acestea in scopul de a formula un prim raspuns corespunzator din partea bancii.

Aprecieri asupra clientului

Este imposibil de apreciat caracterul unui client sau alte caracteristici personale pana cand acestea nu sunt puse la incercare in confruntarile cu situatiile dificile. In astfel de cazuri, ofiterul de credit trebuie sa aprecieze clientul in lumina noilor situatii. De exemplu, este important daca clientul recunoaste problemele pe care le are si coopereaza cu banca in scopul rezolvarii acestora. In cazul in care clientul este necooperant si nu prezinta incredere, o noua perioada de incercare pentru redresarea situatiei s-ar putea dovedi fara rezultate si, in cazul acesta, banca trebuie sa procedeze la lichidarea garantiilor cat mai curand posibil. S-ar putea ca reesalonarea creditului pe o noua perioada de timp sa fie benefica in cazul in care beneficiarul de credit este o persoana competenta, care, accidental, este victima unor situatii nefavorabile, scapate de sub control. Deseori, la inceput unele activitati, se pot confrunta cu dificultati dar un client problema de astazi, poate deveni in viitor o relatie solida si profitabila din punct de vedere bancar.

Analiza documentatiei

Ofiterul de credit trebuie sa studieze cu atentie toate documentele conexe din dosarul de credit. De exemplu, constatarea ca a expirat contractul cu un tert girant conteaza, daca se va continua colaborarea cu clientul sau se va cauta o alta varianta.

Evaluarea situatiei reale a garantiilor

Ofiterul de credit trebuie sa faca o analiza comparativa intre disponibilitatea si valoarea garantiilor reale ale clientului constituite pentru imprumutul pe care 1-a primit. Daca se constata ca garantiile au o valoare de vanzare redusa, atunci lichidarea acestora trebuie privita ca o ultima resursa. Pe de alta parte, daca valoarea de lichidare a garantiilor depaseste datoria clientului, atunci este de preferat ca banca sa solicite rambursarea decat sa se angajeze in prelungirea perioadei de plata.

Urmarirea si controlul contului bancar al clientului

Contul curent al beneficiarului de credit trebuie urmarit si controlat cu atentie chiar din momentul in care creditul este identificat ca fiind neperformant. In cazul in care clientul are si depozite, probabil va fi necesar sa se impuna controlul asupra contului bancar, in scopul prevenirii retragerilor de sume mari care ar putea periclita posibilitatea bancii de incasare a imprumutului.

Consultanta juridica

Departamentul juridic, trebuie sa ajute ofiterul de credit la determinarea alternativelor pe care le are in cazul aparitiei unui credit neperformant. Juristul poate face recomandari sau poate sa avertizeze asupra executarii anumitor compensatii legale iar un ofiter de credit mai experimentat poate conduce si superviza masurile necesare.

CONVOCAREA CLIENTULUI

Abordare corespunzatoare

Dupa ce a fost identificata aparitia unui credit neperformant, pasul imediat urmator este programarea unei intalniri cu beneficiarul de credit. Ofiterul de credit trebuie sa actioneze prompt si direct. Nu este suficienta trimiterea unei scrisori care sa atentioneze clientul ca a incalcat anumite clauze ale contractului de imprumut. Rezultatele vor fi foarte probabil nesatisfacatoare, deoarece cei mai multi dintre clienti, ori refuza sa accepte ca exista probleme, ori cred ca, in timp, vor reusi sa le remedieze singuri. Clientul s-ar putea nici sa nu raspunda la scrisoare. Dar ofiterul de credit are datoria sa contacteze telefonic clientul, sa-1 informeze despre problemele care ingrijoreaza banca si sa programeze o intalnire cu acesta.

Prima intalnire este cea mai importanta, deoarece stabileste platforma pentru toate intalnirile ulterioare. in timpul acestei intalniri, cele doua parti trebuie sa poarte discutii asupra problemei aparute, sa studieze alternativele posibile in scopul rezolvarii ei si sa determine actiunile necesare. Ofiterul de credit trebuie sa hotarasca asupra informatiilor suplimentare, cum ar fi situatiile financiare pe care trebuie sa le furnizeze clientul, astfel incat banca sa poata urmari mai indeaproape problemele.

Decizia finala pe care o va lua ofiterul de credit depinde de cat de minutios au fost analizate problemele si masurile ce pot fi luate pentru rezolvarea acestora.

Modul de gandire al clientului

Indiferent daca decizia finala a bancii este de continuare a colaborarii cu clientul sau de lichidare, este totusi important efortul depus in vederea cooperarii. Daca benefici anal de credit crede ca situatia este fara iesire, ofiterul de credit trebuie sa respecte modul de gandire al acestuia si sa stie ce anume trebuie intreprins astfel incat obiectivele bancii - recuperarea datoriei - sa poata fi atinse. Intelegerea aspectelor umane si a celor financiare si juridice ale creditelor neperformante, pot ajuta ofiterul de credit sa obtina colaborarea clientului si sa mareasca posibilitatile bancii de recuperare a creditului.

Evolutia emotionala a clientului

Atunci cand se confrunta cu aparitia unui credit neperformant, in evolutia emotionala a clientului pot fi percepute cinci etape:

Negarea

Deseori prima reactie a clientului este de a refuza sa accepte existenta unei probleme. O abordare corespunzatoare este ascultarea cu rabdare a argumentelor prezentate de catre client si combaterea acestora folosind evidenta documentara.

Supararea

Cea de-a doua etapa este, de obicei, supararea clientului, exprimata printr-un comportament ostil si blamarea celorlalti - inclusiv a bancii - pentru problemele sale. Atunci cand se confrunta cu situatia in care clientul devine furios, ofiterul de credit trebuie sa-si exprime simpatia fata de acesta, cu scopul de a-1 ajuta sa depaseasca momentul.

Targuiala

Supararea este urmata in general de 'targuiala'. Clientul incepe sa realizeze ca trebuie facut ceva, dar nu are vointa necesara pentru a intreprinde schimbari importante si incearca pur si simplu amanarea unei decizii inevitabile si dure care se impune a fi luata. Ofiterul de credit trebuie sa directioneze in continuare clientul spre acceptarea unor solutii realiste.

Deprimarea

Cand in sfarsit, clientul realizeaza ca se impun anumite masuri radicale, deseori se instaleaza o stare de deprimare. In loc sa minimalizeze problema, clientul poate trece in cealalta extrema si sa vada situatia ca fiind fara speranta.

In acest caz, ofiterul de credit trebuie sa i se adreseze cu simpatie, asigurandu-1 pe client ca situatia in care se afla nu este singulara si ca banca are incredere in capacitatea lui de a-si rezolva problemele.

Acceptarea

Etapa finala o constituie acceptarea care este insotita de sentimentul unei energii reinnoite si de dorinta de a rezolva problema. Acesta este momentul cel mai potrivit de a colabora cu clientul in vederea gasirii unei solutii corespunzatoare. Se poate ca beneficiarul de credit sa nu fie intru totul de acord cu propunerile facute de ofiterul de credit, dar procesul de judecata se afla acum la un nivel mai rational.

CONTINUAREA COLABORARII CU BENEFICIARUL DE CREDIT

In situatia aparitiei unui credit neperformant, una dintre alternative consta in continuarea colaborarii cu beneficiarul de credit, in speranta rezolvarii aspectelor negative printr-un program de remediere. Sunt imposibil de enumerat situatiile in care mentinerea colaborarii cu clientul reprezinta un mod de actiune corespunzator. Aceasta decizie trebuie sa se bazeze pe o analiza minutioasa a cauzelor care au determinat aparitia problemelor, a variantelor disponibile si probabilitatea rezolvarii lor favorabile.

Cateva elemente fundamentale sunt urmatoarele:

societatea trebuie sa aiba resurse de personal corespunzatoare;

trebuie sa existe o piata de desfacere pentru produsele clientului;

trebuie sa existe capitalul disponibil pentru finantarea activitatii.

Cerinte fundamentale

Un alt element esential consta in existenta din partea clientului a spiritului si dorintei de cooperare cu banca. Banca si clientul trebuie sa conlucreze in vederea stabilirii cadrului in care creditul va fi rambursat. In cazul in care clientul este interesat doar sa castige ceva timp in plus si nu este receptiv la schimbarile in activitate ce i-au fost sugerate, este indoielnic ca mentinerea colaborarii cu acest client va servi intereselor bancii.

Program de remediere

Programul de remediere trebuie sa puna la dispozitie cel putin un plan de actiune in vederea rezolvarii problemelor si mijloace de monitorizare a efectelor sale, in situatia in care se impune a fi luate masuri suplimentare. Atat clientul cat si ofiterul de credit pot avea in vedere si alte masuri de redresare, cum ar fi asistenta externa si restructurarea creditului sau chiar avansarea unor fonduri suplimentare.

ELABORAREA UNUI PLAN DE ACTIUNE

Ofiterul de credit trebuie sa demonstreze ca se impune implementarea unui plan de actiune. Planul trebuie sa cuprinda o serie de masuri in vederea corectarii factorilor care au generat problema. In functie de imprejurari, masurile de redresare pot cuprinde:

vanzarea activelor ce nu mai sunt utilizate;

obtinerea de capital suplimentar;

schimbarea strategiei de piata adoptata de catre client;

gasirea unei noi conduceri;

planificarea unei fuziuni sau achizitii.

Etape necesare

Oricare dintre solutii trebuie sa ofere o perspectiva rezonabila conform careia clientul este din nou in situatia de a genera un profit suficient, astfel incat sa poata rambursa creditul intr-o perioada de timp stabilita. Pentru a colabora la elaborarea planului, clientul trebuie sa furnizeze prognoze noi, cu privire la situatia lichiditatilor curente sau prognoze de bilant si bugete de venituri si cheltuieli. Astfel, ofiterul de credit va avea indicatii cu privire la resursele financiare suplimentare necesare, la o data rezonabila de la care banca va incepe sa primeasca ratele de rambursare. De exemplu, o prognoza a situatiei lichiditatilor poate sa indice capitalul suplimentar necesar achizitionarii unui nou stoc de materii prime, in vederea mentinerii activitatii la nivelul necesar, pentru aducerea societatii intr-o situatie de profit. Ofiterul de credit si clientul pot trece, dupa aceea, la identificarea surselor potentiale pentru asigurarea necesarului de capital, cum ar fi credite comerciale suplimentare, vanzarea activelor neutilizabile sau sume in avans acordate de catre banca.

Atragerea de consultanta externa

Alta optiune consta in angajarea unui consultant extern care sa acorde asistenta conducerii in rezolvarea problemelor financiare ale clientului. Un consultant poate furniza asistenta permanenta, economisind o mare parte din efortul si timpul ofiterului de credit.

Reesalonarea creditului

Restructurarea datoriei trebuie avuta in vedere in cazul in care se constata ca beneficiarul de credit este capabil sa depaseasca problemele financiare in viitor. O varianta ar putea fi prelungirea termenelor de rambursare.

Dar o astfel de decizie nu poate fi luata cu rapiditate. intotdeauna este posibil ca o masura de acest gen sa duca la o eventuala crestere a pierderilor inregistrate de banca. O atentie deosebita trebuie avuta in cazul avansarii a noi sume de bani. Un avans suplimentar trebuie acordat doar ca o ultima solutie si numai daca imbunatateste in mod evident situatia bancii.

Decizii referitoare la noi credite

Pentru a hotari daca acordarea unui nou imprumut, in cazul aparitiei unui credit neperformant, este justificata, ofiterul de credit trebuie sa aiba in vedere si urmatoarele:

Angajamentul conducerii sa rezolve problemele

Pentru ca societatea sa devina din nou profitabila in conditiile de timp si resurse determinate, trebuie sa existe o dorinta puternica pentru atingerea acestui obiectiv. Procesul de recuperare poate incepe doar in situatia in care conducerea are dorinta si capacitatea de a rezolva problemele cu care se confrunta societatea.

Imbunatatirea controlului exercitat de catre banca asupra situatiei derularii creditului

Orice credit acordat trebuie sa fie garantat corespunzator. In cazul in care situatia garantiilor curente este echivoca, banca isi poate imbunatati pozitia daca, pentru un nou credit acordat, se constituie garantii a caror valoare este substantial mai mare decat noua suma de bani acordata.

Efectul unei noi datorii asupra fluxului de lichiditati al activitatii clientului

Ofiterul de credit trebuie sa aiba in vedere ca un credit suplimentar inseamna, de asemenea, si un serviciu al datoriei suplimentar care, mai departe, poate altera un flux de lichiditati pozitiv si astfel poate limita flexibilitatea financiara.

Modul in care vor fi folosite si rambursate fondurile

Inainte de a avansa noi sume de bani ofiterul de credit trebuie sa stabileasca foarte clar cum vor fi ele folosite si rambursate. Toate fondurile avansate trebuie folosite in scopul de a restabili situatia normala a fluxului de lichiditati; de exemplu, plata furnizorilor la un nivel suficient asigurarii continuitatii in livrarea materiilor prime si serviciilor.

IMPLEMENTAREA PLANUL UI DE URMARIRE SI CONTROL

Pentru a se asigura adaptarea societatii la planul elaborat in vederea solutionarii creditului neperformant, este esentiala exercitarea unei supravegheri atente si continue. Situatiile financiare trebuie primite cu regularitate si rezultatele obtinute trebuie analizate comparativ cu prognozele facute. Vizitele facute la sediul unde se desfasoara activitatea trebuie sa creasca atat ca frecventa cat si ca intensitate, in scopul de a fi la curent cu orice alte modificari ale situatiei.

In toate actiunile, ofiterul de credit trebuie sa fie atent documentat, avand la baza dosarul de credit. Pentru urmarirea evolutiei unui credit neperformant este necesara o evidenta completa a tuturor actiunilor intreprinse de catre banca.

Stadiile posibile ale platii

Solutionarea creditului se refera la intregul proces de incasare a creditului problema. In cea mai comuna forma, el implica un acord de cooperare intre banca si client, spre a elabora un plan pentru plata datoriei. La cealalta extrema, el implica litigii complexe constand in cereri ale falimentului debitorului.

In timp ce plata poate aparea in fiecare stadiu, incasarile, adesea, urmeaza succesiunea: acordul de cooperare pentru solutionarea creditului, lichidarea garantiilor. Daca garantiile sunt insuficiente, incasarea se obtine prin judecata impotriva debitorului si, in final, survine falimentul. Acest proces, adesea, dureaza o perioada lunga de timp si implica multe cheltuieli, ceea ce explica dorinta bancilor de restructurare sau renegociere a creditelor lor neperformante.

|