ALTE DOCUMENTE

|

||||||||||

Strategická analýza

- 18118x2315s 18118x2315s Poslání podniku a podnikové cíle

- 18118x2315s 18118x2315s Analýza okolí

- 18118x2315s 18118x2315s Analýza vnitřních zdrojů a schopností

- 18118x2315s 18118x2315s SWOT analýza

Finanční plán

- 18118x2315s 18118x2315s Zakladatelský rozpočet

- 18118x2315s 18118x2315s Analýza bodu zvratu

- 18118x2315s 18118x2315s Finanční analýza

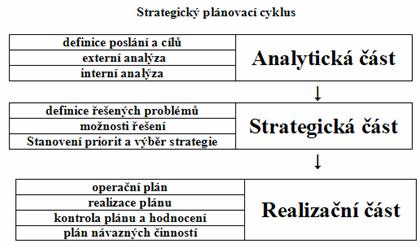

Strategický plánovací cyklus

Analýza okolí - externí

- 18118x2315s 18118x2315s Rozbor strategických faktorů okolí subjektu ovlivňujících jeho strategickou pozici

o 18118x2315s Analýza makrookolí

- 18118x2315s 18118x2315s Vnějsí faktory ovlivňující rozhodnutí

- 18118x2315s 18118x2315s PEST analýza:

· 18118x2315s 18118x2315s Politické a legislativní faktory

· 18118x2315s 18118x2315s Ekonomické faktory

· 18118x2315s 18118x2315s Sociální a společenské faktory

· 18118x2315s 18118x2315s Technologické faktory

o 18118x2315s Analýza mikrookolí

- 18118x2315s 18118x2315s Posouzení konkurence v rámci odvětví

- 18118x2315s 18118x2315s Posouzení vztahu mezi podnikatelskou komunitou a veřejnou správou

- 18118x2315s 18118x2315s Posouzení sociálních a eko trendů

- 18118x2315s 18118x2315s Posouzení ekonomické situace

- 18118x2315s 18118x2315s Mapování trhu potencionálních zákazníků (uzivatelů)

- 18118x2315s 18118x2315s Mapování trhu potenciální konkurence

Identifikace klíčových přílezitostí resp. hrozeb

- 18118x2315s 18118x2315s Součást SWOT analýzy

- 18118x2315s 18118x2315s Týká se externích trzních faktorů resp. okolí města

- 18118x2315s 18118x2315s Stejné faktory ovlivňují více obcí, měst ve stejné lokalitě

- 18118x2315s 18118x2315s Přílezitosti a hrozby jsou vnějsí skutečnosti, nelze je přímo ovlivnit

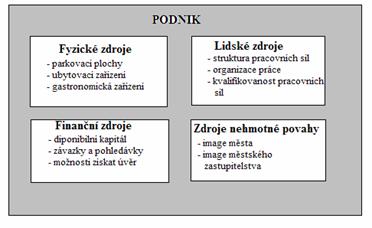

Interní analýza

- 18118x2315s 18118x2315s Strategické moznosti dané vnitřními a vnějsími zdroji

- 18118x2315s 18118x2315s Zdroje je třeba prověřit - odhadnout jejich objem a kvalitu, jejich jedinečnost a konkurenční výhodu

Analýza vnitřních zdrojů a schopností

Identifikace klíčových silných a slabých stránek

- 18118x2315s 18118x2315s Také součástí SWOT analýzy

- 18118x2315s 18118x2315s Silné a slabé stránky jsou specifické pro konkrétní subjekt

- 18118x2315s 18118x2315s Slabé stránky by měly být řeseny - vsak jen ty, které mají zásadní význam

- 18118x2315s 18118x2315s Silné stánky by měly být jestě více posíleny

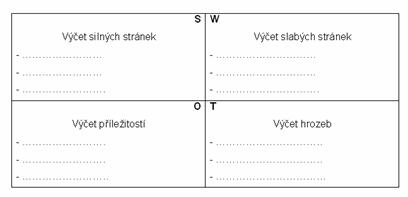

SWOT analýza

- 18118x2315s 18118x2315s Vyuzívá závěrů předchozích analýz tím, ze identifikuje hlavní slabé a silné stránky

- 18118x2315s 18118x2315s Porovnává silné s slabé stránky s vlivy okolí, přílezitostmi a hrozbami

- 18118x2315s 18118x2315s Na základě SWOT analýzy se formuluje vhodná strategie

- 18118x2315s 18118x2315s Diagram SWOT analýzy usnadňuje porovnání silných, slabých stránek, přílezitostí a hrozeb

Finanční plán

- 18118x2315s 18118x2315s částí podnikatelského plánu

- 18118x2315s 18118x2315s proveditelnost a obchodní úspěsnost PP

- 18118x2315s 18118x2315s plánované fin. výkazy:

· 18118x2315s 18118x2315s Plánová rozvaha

· 18118x2315s 18118x2315s Plánová výsledovka

· 18118x2315s 18118x2315s Plán penězních toků

- 18118x2315s 18118x2315s zabezpečit ziskovost a likviditu

Zakladatelský rozpočet

- 18118x2315s 18118x2315s Vyčíslí se budoucí očekávané efekty

- 18118x2315s 18118x2315s Posoudí se návratnost investice

- 18118x2315s 18118x2315s Nutné zjistit:

· 18118x2315s 18118x2315s Předpokládané výnosy, náklady a zisk

· 18118x2315s 18118x2315s Výsi investičního a obězného majetku a zdroje jeho kap. krytí

· 18118x2315s 18118x2315s Předpokládanou výnosnost aktiv, výnosnost vlastního kapitálu a dalsí ukazatele

Plánová rozvaha

- 18118x2315s 18118x2315s Písemný přehled o majetku podniku a zdrojích jeho krytí

- 18118x2315s 18118x2315s Počáteční rozvaha

- 18118x2315s 18118x2315s Majetek podniku:

· 18118x2315s 18118x2315s Souhrn majet. hodnot, které slouzí k podnikání

· 18118x2315s 18118x2315s Investiční, obězný

- 18118x2315s 18118x2315s Kapitál

· 18118x2315s 18118x2315s Zdroje z nichz majetek podniku vznikl

· 18118x2315s 18118x2315s Vlastní, cizí

Plánová výsledovka

- 18118x2315s 18118x2315s Výkaz zisků a ztrát

- 18118x2315s 18118x2315s Zachycuje výnosy, náklady a HV

· 18118x2315s 18118x2315s Výnosy - prostředky získané provozováním své činnosti za určité období

· 18118x2315s 18118x2315s Náklady - částka, která je vynalozena na získání výnosů

- 18118x2315s 18118x2315s Provozní, finanční a mimořádné

Plán penězních toků (cash flow)

- 18118x2315s 18118x2315s Reálný pohyb peněz v podniku

- 18118x2315s 18118x2315s Zalozeno na příjmech a výdajích

- 18118x2315s 18118x2315s Dělení dle oblasti činnosti podniku

· 18118x2315s 18118x2315s Z provozní

· 18118x2315s 18118x2315s Z investiční

· 18118x2315s 18118x2315s Z finanční

- 18118x2315s 18118x2315s Zjistění CF:

· 18118x2315s 18118x2315s Přímá metoda

· 18118x2315s 18118x2315s Nepřímá metoda

Analýza bodu zvratu

- 18118x2315s 18118x2315s Při jakém objemu činnosti dochází k rovnosti mezi náklady a výnosy - rentabilní podnikatelská činnost

- 18118x2315s 18118x2315s Objem výroby - maximální zisk

- 18118x2315s 18118x2315s Bod zvratu Q = FN / p - b

- 18118x2315s 18118x2315s Praxe - pro nalezení objemu výroby, kdy je dosahováno největsího zisku, se vyuzívá znalost marginálních veličin

Finanční analýza

- 18118x2315s 18118x2315s Zajisťuje zpětnou vazbu

- 18118x2315s 18118x2315s Úzce spojena s finančním účetnictvím

- 18118x2315s 18118x2315s Vyuzití rozvahy, výsledovky, CF

- 18118x2315s 18118x2315s Metoda - poměřuje získané údaje mezi sebou navzájem a tím rozsiřuje vypovídací schopnost

- 18118x2315s 18118x2315s Vede to k určitým závěrům o celkovém hospodaření a finanční situaci podniku

- 18118x2315s 18118x2315s Můzeme hodnotit minulost, současnost a předpokládanou budoucnost

Ukazatele FA

- 18118x2315s 18118x2315s kapitálové struktury, charakterizující strukturu zdrojů financování podniku z hlediska vlastního a cizího kapitálu, resp. dlouhodobého a krátkodobého kapitálu;

- 18118x2315s 18118x2315s likvidity, dávající představu o schopnosti podniku vyrovnat se s krátkodobými finančními závazky;

- 18118x2315s 18118x2315s aktivity (obratu), charakterizující efektivnost vyuzívání zdrojů podniku;

- 18118x2315s 18118x2315s rentability, informující o zhodnocení kapitálu, se kterým podnik hospodaří, resp. jeho určitých slozek;

- 18118x2315s 18118x2315s trzní hodnoty, vycházející z absolutních ukazatelů relevantních pro akciové společnosti (počet akcií, vyplácené dividendy aj.)

Analýza rentability

- 18118x2315s 18118x2315s Měřítkem schopnosti podniku vytvářet nové zdroje, dosahovat zisku pouzitím investovaného kapitálu

- 18118x2315s 18118x2315s Podle vlozeného kapitálu rozlisujeme:

Ukazatelé aktivity (obratu)

Analýza zadluzenosti

- 18118x2315s 18118x2315s Vyjadřuje to, ze podnik pouzívá k financování svých aktiv a činnosti cizí zdroje

- 18118x2315s 18118x2315s Pouzívání cizího kapitálu ovlivňuje nejen výnosnost, ale i riziko

- 18118x2315s 18118x2315s V praxi není mozné, aby veskerý majetek byl financován vlastním kapitálem nebo naopak kapitálem cizím

- 18118x2315s 18118x2315s Ukazatel věřitelského rizika

- 18118x2315s 18118x2315s Čím vyssí hodnota tohoto poměru, tím vyssí je zadluzenost

- 18118x2315s 18118x2315s Můzeme pouzít i dalsí ukazatele:

Analýza likvidity

Spojeno s pojmy:

Tři druhy likvidity

Trzní hodnota firmy - oceňování podniku

Důvodů pro ocenění podniku je tedy mnoho. Oceňování bývá prováděno nejčastěji při:

Přístupy k oceňování podniku - Z motivu ocenění vyplývá tedy i konkrétní přístup, jak podnik ocenit. V odborné literatuře se lze setkat s následujícími třemi přístupy:

1. 18118x2315s trzní hodnota

2. 18118x2315s subjektivní hodnota

3. 18118x2315s objektivizovaná hodnota

Trzní hodnota

Stanovení trzní hodnoty předpokládá existenci trhu s podniky, na němz se střetávají kupující a prodávající, přičemz se na tomto trhu, jako na kazdém jiném vytváří konkrétní trzní cena.

Existuje mnoho definic trzní hodnoty, např. profesor Mařík ve své knize uvádí:

"Trzní hodnota je odhadnutá částka, za kterou by se aktivum směňovalo k datu oceňování mezi koupěchtivým kupujícím a prodejechtivým prodávajícím při transakci mezi samostatnými a nezávislými partnery po nálezitém marketingu, přičemz kazdá strana by jednala se znalostí věci, rozumně a bez nátlaku."

Subjektivní hodnota

Subjektivní přístup ocenění zastává názor, ze hodnota podniku

je dána uzitkem podniku

pro konkrétního kupujícího, prodávajícího apod. Tento přístup staví na

individuálním názoru účastníků transakce. Ocenění v tomto

případě plní jednu nebo více z následujících funkcí:

Ř 18118x2315s funkce

poradenská - ocenění má

poskytnout informace o maximální kupní ceně

(pro kupujícího) nebo o minimální prodejní ceně (pro prodávajícího), tímto

způsobem jsou stanoveny tzv. hraniční ceny

Ř 18118x2315s funkce rozhodčí - smyslem ocenění je nalézt "spravedlivou cenu" v rámci hraničních cen

Ř 18118x2315s funkce argumentační - oceňovatel hledá argumenty, jejichz cílem je zlepsit pozici vyjednávající strany a umoznit ji získat "výhodnou cenu"

Objektivizovaná hodnota

Tato hodnota, na rozdíl od subjektivní hodnoty je zalozena na daných datech a při jejím výpočtu jsou dodrzovány určité zásady a pozadavky. V prvním stupni ocenění se pouzívají vseobecně uznávané skutečnosti, které jsou relevantní k datu ocenění. V druhém stupni se přihlízí k faktům týkajících se budoucnosti, jejichz působení nemusí být jednoznačné. Az v poslední třetí fázi se do ocenění započtou ryze subjektivní hlediska oceňovatele.

Kazdý z přístupů je vhodné pouzít ke konkrétnímu

důvodu ocenění. Následující tabulka je pouhým doporučením,

neboť při daném podnětu lze zvolit různé přístupy,

vzdy zálezí

na oceňovateli, který přístup zvolí.

|

Přístup k ocenění |

Důvod ocenění |

|

Trzní hodnota |

|

|

Subjektivní hodnota |

|

|

Objektivizovaná hodnota |

|

Postup při oceňování podniku

1. Souhrnné hodnocení

- odhad potenciálu trhu

- odhad potenciálu podniku

2. Zpracování finanční analýzy současného stavu podniku

3. Pouzití konkrétní metody ocenění podniku

Pokud je podnik oceňován pro účely spojování podniků, je vhodné třetí bod postupu rozdělit do dvou částí:

a) 18118x2315s ocenění podniku "sám o sobě" (tzv. "gong concern") - ocenění za předpokladu, ze podnik bude pokračovat dále samostatně; toto ocenění tvoří dolní hranici vyjednávací ceny

b) 18118x2315s ocenění efektu synergie - ocenění záměrů, jez mohou být uskutečněny az po spojení firem; součet těchto dvou ocenění tvoří horní hranici ceny

Metody oceňování podniku

Profesor Mařík uvádí ve svých publikacích následující členění:

1) 18118x2315s Ocenění na základě analýzy výnosů (výnosové metody)

2) 18118x2315s Ocenění na základě analýzy trhu (trzní metody)

3) 18118x2315s Ocenění na základě analýzy majetku (majetkové metody)

Dalsím příkladem členění můze být podle Drozen F.,Ryska J.,Vacek A.:Oceňování majetku

1) Výnosové metody

leveraged buy-out

break-up value

metody vyuzívající synergii

2) metoda stanovení vlastního kapitálu

3) porovnávací metoda

4) nákladová metoda

5) dalsí způsoby ocenění

A nakonec profesor Tichý ve své knize uvádí tyto metody:

1) metoda hodnoty substance

2) metoda hodnoty výnosu

3) metoda střední hodnoty

4) metoda nadzisku

Výnosové metody oceňování

Odvozuje hodnotu majetku od hodnoty budoucích příjmů z

vlastnictví, které z něho lze získat, tj.

od výnosové schopnosti majetku.

Tato metoda je zalozena na koncepci "časové hodnoty peněz a relativního rizika investice". Partner, kupec de facto nakupuje budoucí tok příjmů, čili budoucí penězní tok (cash flow). Současná hodnota majetku je pak určena dle: (2 metody)

- 18118x2315s 18118x2315s projekce mnozství, spolehlivosti a délky trvání budoucího toku peněz

- 18118x2315s 18118x2315s vyuzití kapitalizace, tj. převod budoucích peněz na jejich současnou kvantitativní úroveň a stanovení správné adekvátní kapitalizační míry

Obě metody jsou zalozeny na postupu, který odvozuje hodnotu majetku od jeho schopnosti produkovat pozadovanou míru výnosnosti.

Zisk je zde nahrazen finančními toky (cash flow). Vhodné je její

pouzití v případech, kdy se

v budoucích obdobích očekávají větsí investiční výdaje nebo

existují podstatné výkyvy

v ročních výnosech.

Tato metoda oceňování je v praxi nejběznějsí a

nejpouzívanějsí a v literatuře je označována

za základní metodu.

Metoda DCF se vyskytuje ve více variantách, přičemz kazdá varianta má svá specifická pravidla, která je nutno dodrzovat. Jednotlivé varianty lze různě třídit:

A. metoda DCF podle způsobu kalkulace daní

B. metoda DCF podle pouzitých cen

C. metoda DCF podle způsobu kalkulace penězních toků

Postup při oceňování podniku metodou DCF:

Přesné vymezení úkolu pro oceňovatele Strategická analýza oceňovaného podniku

Finanční analýza oceňovaného podniku Sestavení finančního plánu Vlastní ocenění

a) 18118x2315s Strategická analýza oceňovaného podniku

Smyslem strategické analýzy je zjistění, jaký je v podniku vývojový potenciál, jakozto základ budoucích penězních toků. Tato analýza se obvykle dělí na tři slozky:

· 18118x2315s 18118x2315s 18118x2315s 18118x2315s 18118x2315s analýza trzního potenciálu - prognóza vývoje národního hospodářství (např. HDP, vývoj úrokových měr, daní, vývoj mezd, apod.), analýza odvětví a relevantního trhu (hodnocení atraktivity trhu, velikost trhu a jeho budoucí vývoj, intenzita konkurence apod.),

· 18118x2315s 18118x2315s 18118x2315s 18118x2315s 18118x2315s analýza vnitřního potenciálu - určení fáze zivotního cyklu podniku, kapacita podniku, úroveň technologií, úroveň personálu a managementu,

· 18118x2315s 18118x2315s 18118x2315s 18118x2315s 18118x2315s analýza konkurenční situace - vymezení hlavních konkurentů a zjistění údajů o jejich produkci, strategii a záměrech

Na základě dvou výse uvedených analýz (vnitřní potenciál a konkurenční situace), je nutné nalézt silné a slabé stránky podniku, identifikovat jeho konkurenční výhodu, určit a zdůvodnit podíl oceňovaného podniku na trhu.

b) 18118x2315s Finanční analýza oceňovaného podniku

Význam analýzy pro oceňování podniku spočívá

v prověření finančního zdraví podniku a tvorbě základu

pro finanční plán, ze kterého je vypočítána samotná výnosová hodnota

podniku.

V rámci prověření finančního zdraví podniku, oceňovatel zpravidla analyzuje:

rozvaha (vývoj bilanční sumy, struktury aktiv a HV, podíl jednotlivých polozek nákladů a výnosů)

cash flow (salda jednotlivých toků a jejich vývoj v čase, analýza investičních toků, apod.)

ukazatel likvidity (bězná nebo okamzitá likvidita)

ukazatel rentability (rentabilita celkového, vlastního kapitálu, rentabilita aktiv)

ukazatel aktivity (obrat aktiv, zásob, pohledávek)

zadluzení (podíl vlastního kapitálu na celkovém, podíl stálých aktiv na celkových, krytí stálých aktiv celkovým dlouhodobým kapitálem, krytí stálých aktiv vlastním kapitálem) apod.

(Při analýze poměrových ukazatelů zpravidla narázíme na problém jejich vypovídací schopnosti.)

Je téměř nemozné, aby byl podnik dobrý ve vsech ukazatelích, proto je dobré provést syntézu dílčích výsledků. Mozností, jak to provést, je několik, počínaje rozhodnutím na základě zkuseností a intuice oceňovatele po číselně podepřené výsledky pomocí např. Altmanova modelu nebo indexu finanční důvěryhodnosti IN.

V rámci tvorby základu pro finanční plán je nutné se zabývat následujícími údaji:

c) 18118x2315s Sestavení finančního plánu:

Podnikový plán je zpravidla tvořen soustavou dílčích plánů a to předevsím:

d) Vlastní ocenění

Vlastní ocenění vychází z analýzy penězních toků - cash flow (metoda C). Ve finančním plánu je cash flow tvořeno:

a) 18118x2315s 18118x2315s 18118x2315s 18118x2315s provozním cash flow

b) 18118x2315s 18118x2315s 18118x2315s 18118x2315s investičním cash flow

c) 18118x2315s 18118x2315s 18118x2315s 18118x2315s finančním cash flow

d) 18118x2315s 18118x2315s 18118x2315s 18118x2315s celkovým cash flow

Pro potřeby ocenění je nutné určení, kolik peněz je mozno vzít z podniku, aniz by byl

narusení jeho dalsí předpokládaný vývoj. Z tohoto důvodu je nutné zavést pojem cash flow.

+ Zisk z provozní činnosti před daněmi

- Upravená daň z příjmů (= daň z provozního zisku)

-------- ----- ------ -------- ----- ------ ------------

= Zisk z provozu po daních

+ Odpisy

+ Ostatní náklady započtené v provozním zisku, které nejsou výdaji v bězném období

-------- ----- ------ -------- ----- ------ -----------

= Předbězný penězní tok z provozu

- Investice do pracovního kapitálu (provozně nutného)

- Investice do pořízení dlouhodobého majetku (provozně nutného)

-------- ----- ------ -------- ----- ------ ----------

= Volný penězní tok

Výpočet hodnoty podniku metodou DCF entity probíhá, na rozdíl od

metody DCF equity,

ve dvou krocích:

1) 18118x2315s určení celkové hodnoty podniku - součet hodnoty vlastního a cizího kapitálu (pouze úročeného cizího kapitálu) pomocí volného penězního toku,

2) 18118x2315s určení hodnoty vlastního kapitálu - celková hodnota se snízí o hodnotu úročených dluhů k datu ocenění a zvýsí o hodnotu neprovozních aktiv k datu ocenění (tyto aktiva nebyla zahrnuta v hodnotě cash flow).

Celkovou (hrubou hodnotu podniku

- H![]() )

vypočítáme podle obecného vzorce:

)

vypočítáme podle obecného vzorce:

H![]() =

=![]()

![]()

kde: FCF![]() = volné cash flow

v roce t,

= volné cash flow

v roce t,

i![]() = kalkulovaná

úroková míra (tj. diskontní míra),

= kalkulovaná

úroková míra (tj. diskontní míra),

n = počet let předpokládané existence podniku

V bězné praxi se vsak počítá s tzv. ,,going koncernem". Neboť pro nekonečnou řadu nelze plánovat jednotlivé roční penězní toky, bývá tento problém řesen pomocí:

a) 18118x2315s standardní dvoufázové metody,

b) 18118x2315s metody zalozené na odhadu průměrných temp růstu.

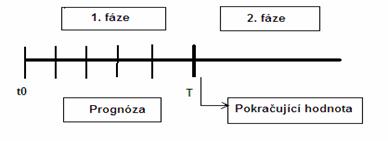

ad a) Standardní dvoufázová metoda:

Tato metoda je zalozena na předpokladu, ze budoucí období je mozné rozdělit na dvě fáze. První fáze zahrnuje období, pro které je oceňovatel schopen vypracovat prognózu volného cash flow pro jednotlivá léta. Druhá fáze obsahuje období od konce první fáze do nekonečna, přičemz hodnota za období druhé fáze bývá označována jako pokračující hodnota. Grafické znázornění této metody ukazuje následující schéma:

Hodnota podniku je dle této metody dána vzorcem:

![]() =

=![]() (1+i

(1+i![]() )

)![]() +

+![]()

kde: PH = pokračující hodnota,

T = délka první fáze (v letech).

Z opatrnostního hlediska doporučuje větsina odhadců

stanovit délku prvního období na 3 az 6 let

(v americké praxi bývá pouzíván časový horizont 8 az 15 let).

Pouzití dvoufázové metody předpokládá nasi schopnost vypočítat hodnotu podniku k datu ukončení první fáze. Pokračující hodnotou se rozumí současná hodnota očekávaných penězních toků od konce první fáze, az do nekonečna, přičemz tato současná hodnota je propočtena k datu ukončení první fáze ( tento okamzik je totozný se začátkem druhé fáze).

Pokračující hodnotu podniku lze určit pomocí různých technik výpočtu. Mezi nejpouzívanějsí vzorce patří tzv.: Gordonův vzorec

PH

v čase T = ![]()

kde: T = poslední rok prognózovaného období

i![]() = kalkulovaná úroková míra (průměrné náklady

kapitálu)

= kalkulovaná úroková míra (průměrné náklady

kapitálu)

g = předpokládané tempo růstu volného cash flow během celé druhé fáze

FCF = volný penězní tok

. parametrický vzorec

PH =

kde: ZP![]() = provozní zisk po

upravených daních v prvním roce po uplynutí období prognózy

= provozní zisk po

upravených daních v prvním roce po uplynutí období prognózy

r![]() = rentabilita čistých investic, určená podle

vzorce:

= rentabilita čistých investic, určená podle

vzorce:

r![]() = ∆ provozního zisku po daních / ∆ investovaného

kapitálu v předchozím roce.

= ∆ provozního zisku po daních / ∆ investovaného

kapitálu v předchozím roce.

Kromě volby techniky výpočtu pokračující hodnoty má na její výsi podstatný vliv i správný odhad jednotlivých parametrů obsazených ve výse uvedených vzorcích.

ad b) Metoda zalozená na odhadu průměrného tempa růstu

Tato metoda není zalozena na dvoufázovém modelu, ale na odhadu průměrných temp růstu. Hodnotu podniku lze určit pomocí základního vzorce:

kde: ZP = provozní zisk po upravených daních

m![]() = míra investic, určená podle vzorce: m

= míra investic, určená podle vzorce: m![]() =

= ![]()

kde: I![]() = investice netto (čisté) do provozně nutného

dlouhodobého majetku a pracovního kapitálu.

= investice netto (čisté) do provozně nutného

dlouhodobého majetku a pracovního kapitálu.

Kromě výse popsaného postupu výpočtu hodnoty podniku pomocí metody DCF entity, která počítá nejprve hodnotu podniku brutto a následně hodnotu vlastního kapitálu, lze vypočítat hodnotu podniku i metodou DCF equity, která počítá hodnotu vlastního kapitálu přímo.

Odlisný je i způsob výpočtu volného cash flow pro metodu DCF equity:

Zisk provozní po upravených daních

+ Odpisy

+ Ostatní náklady, které nemají v daném období charakter výdajů

- Investice do modifikovaného pracovního kapitálu

- Investice do pořízení dlouhodobého majetku

-------- ----- ------ -------- ----- ------ ----- ----- ----------------

= volný cash flow na úrovni podnikatelské jednotky (tj. entity)

- Úroky z cizího kapitálu snízené o daňový stít

- Splátky úvěrů

+ Nově přijaté úvěry

-------- ----- ------ -------- ----- ------ ----- ----- ----------------

= Volné cash flow (equity)

Takto vypočítaný cash flow se diskontuje pouze náklady vlastního kapitálu, které jsou stanoveny pro danou míru zadluzení. Výsledkem je výnosová hodnota vlastního kapitálu. Pokračující hodnota bývá nejčastěji vyčíslena na základě věčné renty nebo Gordonova modelu.

Obecný vzorec pro výpočet hodnoty podniku pomocí metody DCF equity je:

H![]() =

= ![]()

kde: FCFE = volný penězní tok equity,

i![]() = kalkulovaná úroková míra na úrovni nákladů vlastního

kapitálu při konkrétní míře zadluzení podniku,

= kalkulovaná úroková míra na úrovni nákladů vlastního

kapitálu při konkrétní míře zadluzení podniku,

g = předpokládané tempo růstu FCFE v druhé fázi budoucích let

Třetí variantou metody DCF je metoda DCF APV. tato metoda

předpokládá výhradní financování vlastním kapitálem. Volný penězní

tok se vypočítá stejně jako u metody DFC entity, ale pro diskont se

pouzijí modifikované náklady vlastního kapitálu. Modifikace spočívá

v pouzití nákladů vlastního kapitálu

za předpokladu, ze není pouzit cizí kapitál.

Výpočet hodnoty podniku metodou DCF APV lze vyjádřit následujícími vzorci:

Kde: FCF = volné penězní toky v jednotlivých letech při výhradním pouzití vlastního kapitálu,

nvk = náklady vlastního kapitálu při výhradním financování vlastním kapitálem, vypočítáme podle vzorce:

![]()

kde: T = délka první fáze ( časové periody),

d = daňová sazba,

CKt-1 = hodnota cizího kapitálu v předchozím roce,

nCK = náklady cizího kapitálu,

CKT = hodnota cizího kapitálu ke konci první fáze

Vychází z teorie investičního počtu. Partner má nejméně dvě moznosti, jak zhodnotit své peníze. Buď koupí obligace, či ulozí peníze přímo do banky a bude pobírat úrok, nebo vlozí peníze do společnost, kde je jeho vklad rizikovějsí, a bude očekávat vyssí zúročení svých peněz. Klasické ocenění, zalozené na kapitalizaci zisku, je vztazeno k minulým výsledkům společnosti. Východiskem je průměrný zisk za minulé období v rozmezí 3 az 5 let. Tento zisk je upraven o mimořádné vlivy tak, aby s ním bylo mozno i do budoucnosti počítat jako se ziskem trvalým, stabilizovaným.

Dalsí mozná alternativa tohoto postupu je zalozena na současné hodnotě budoucích zisků. Tato alternativa je vhodnějsí do současných podmínek rozjezdu trzního hospodářství a vzniku mnoha nových společností v ČR. Výnosová hodnota na bázi budoucích zisků je zjisťována v těchto postupných krocích:

exaktně vyjádřeno, je trzní hodnota:

kde: V = majetku

NOI = stabilizovaný čistý roční zisk

R = kapitalizační míra (v %) : (celková kapitalizační míra R je dána součtem čtyř členů: skutečná míra návratnosti, inflační míra, riziková míra, a míra ekonomické zivotnosti)

![]()

Pro podmínky českého trhu je mozno uvazovat s následujícími

korekturami obecných úvah

o kapitalizační míře:

R1 (míra ekonomické návratnosti) = úroková míra na vklady ve lhůtě pozadovaného úvěru. V budoucnosti úroková míra kapitálového trhu.

R2 (míra inflace)

Zde lze uplatnit dvě základní úvahy:

a) 18118x2315s Jsou-li propočty o budoucích výnosech zalozeny na hodnotovém základě (cenové úrovni) budoucích let, je nutno zahrnout očekávané tempo inflace.

b) 18118x2315s V případě, ze oceňovaná společnost je schopna si na očekávanou inflaci vydělat, se tato přirázka k úrokové míře neuvazuje.

R3 (riziková míra)

Výsi rizika ulozeného kapitálu do oceňovaného podniku je nutno

posoudit např.

podle místních podmínek, podle známé nebo očekávané konkurence a podle

případného nebezpečí ztráty likvidnosti. Můze zahrnovat i

konjunkturní vlivy a nepředvídatelné vlivy.

R4 (míra ekonomické zivotnosti). Stanovuje se podle průměrné technické a morální zivotnosti hodnoceného hmotného majetku oceňované společnosti.

Kapitalizační míru je mozné vyjádřit i jinými způsoby. Vsechny metodické návody slouzí pouze k odhadu, který dobrý odhadce provádí obvykle bez slozitých matematických postupů, ale na základě znalosti trhu a zkuseností.

Při oceňování podniku touto metodou se vychází z analýzy aktuálních cen na trhu. Existuje opět několik konkrétních metod, z nichz nejpouzívanějsí jsou následující tři metody:

3. ocenění na základě srovnatelných transakcí

Tato základní metoda předpokládá, ze hodnota firmy se zjistí vynásobení průměrné ceny akcie celkovým počtem akcií. Při výpočtu je vsak nutné přihlédnout k faktu, ze při prodeji 100% akcií bude trzní cena akcie vyssí nez je průměrná cena vytvořená na trhu při prodeji pouze části akcií.Tato metoda můze být pouzita pouze pro ocenění akciových společností, jejichz akcie jsou veřejně obchodovatelné a o jejichz cenách tudíz existují záznamy. V případě oceňování ostatních společností je vhodnějsí pouzít některou z níze uvedených metod:

Při této metodě oceňování srovnáváme oceňovaný podnik s podniky, které jsou k určitému období nějakým způsobem oceněny. V praxi se ustálil určitý postup při oceňování touto metodou:

Mezi nejznámějsí násobitele pouzívané při oceňování patří:

- 18118x2315s 18118x2315s cena akcie/zisk na akcii (označovaný jako P/E)

- 18118x2315s 18118x2315s cena akcie/cash flow na akcii

- 18118x2315s 18118x2315s cena akcie/účetní hodnota vlastního kapitálu na akcii

- 18118x2315s 18118x2315s cena akcie/dividenda připadající na akcii

- 18118x2315s 18118x2315s a dalsí

Hodnota akcie oceňovaného podniku (HA(P/E)) se potom určí pomocí vzorce (při pouzití násobitele P/E):

HA(P/E) = Z(OP) x (P/E)(SP)

Kde: Z(OP) = zisk na akcii propočtený za poslední období pro oceňovaný podnik

(P/E)(SP) = hodnota násobitele P/E vyvozená ze souboru srovnatelných podniků

V praxi je bězné pouzít k výpočtu ceny akcie více násobitelů a výslednou hodnotu pak tvoří vázený průměr těchto dílčích odhadů. Hodnotu akcie oceňovaného podniku lze dále upravit pomocí různých srázek či přirázek subjektivně určených oceňovatelem. Výslednou hodnotu podniku pak tvoří násobek takto zjistěné ceny akcie celkovým počtem akcií oceňovaného podniku.

Postup výpočtu hodnoty podniku je v podstatě obdobný jako v předchozí metodě, pouze s tím rozdílem, ze při výpočtu pouzíváme násobitele na základě ceny skutečně zaplacené za srovnatelné podniky, které byly prodány v poslední době, nikoli přepočet na akcii. Hodnota podniku (hodnota vlastního kapitálu) je zde zjistěna přímo.

Mezi základní násobitele patří nejčastěji:

- 18118x2315s 18118x2315s roční zisk

- 18118x2315s 18118x2315s roční cash flow

- 18118x2315s 18118x2315s účetní hodnota vlastního kapitálu

- 18118x2315s 18118x2315s realizovaný obrat

Kromě těchto základních

násobitelů lze vyuzít i násobitele mnozstevní (např. počet

pokojů

při oceňování motelu).

Při tomto způsobu oceňování je určitým způsobem oceněna kazdá majetková slozka. Součtem těchto cen se získá souhrnné ocenění aktiv podniku. Po odečtení vsech závazků získáme konečnou hodnotu vlastního kapitálu. V závislosti na pouzité metodě oceňování slozek majetku můzeme získat různé výsledky a to:

- 18118x2315s 18118x2315s účetní ceny => vlastní jmění (účetní hodnota)

- 18118x2315s 18118x2315s likvidační ceny => likvidační hodnota

- 18118x2315s 18118x2315s reprodukční ceny => substanční hodnota

Vlastní jmění

Jedná se o nejjednodussí metodu, při které se vychází z rozvahy podniku. Hodnota vlastního jmění je dána rozdílem mezi účetní hodnotou celkových aktiv a účetní hodnotou vsech závazků.

Tato metoda je sice nejprůkaznějsí, ale v praxi bývá

vyuzívána pouze jako výchozí metoda

při oceňování podniku např. výnosovou nebo trzní metodou.

Likvidační hodnota

Likvidační hodnota je mnozství peněz, které můzeme získat prodejem jednotlivých slozek majetku podniku. Je dána součtem jejich prodejních cen.

Tato metoda oceňování bývá pouzívána k určení dolní

hranice hodnoty podniku nebo

při rozhodování o sanaci podniku.

Substanční hodnota

Jedná se o základní metodu majetkového oceňování podniku. Jedná se o souhrn relativně samostatných ocenění jednotlivých slozek majetku k určitému datu. Ve větsině případů se jedná o ocenění majetku reprodukčními cenami (náklady na znovupořízení) snízenými o jejich opotřebení. Takto zjistěný součet hodnot se nazývá substanční hodnota brutto.

Náklady na znovupořízení jednotlivých slozek majetku je mozné zjistit několika moznými způsoby:

· 18118x2315s 18118x2315s indexovou metodou - historické ceny se upraví vhodně zvoleným cenovým indexem k datu ocenění,

· 18118x2315s 18118x2315s přímým zjisťováním cen - oceňování pomocí ceníků, katalogů výrobců majetku

· 18118x2315s 18118x2315s oceňováním podle zvolené jednotky - jistá obdoba předchozí metody

· 18118x2315s 18118x2315s funkčním zjisťováním cen - jedná se o kombinaci předchozích třech metod.

Substanční hodnota netto se vypočítá následujícím způsobem:

Substanční hodnota provozně nutného majetku brutto

- 18118x2315s 18118x2315s Reálná hodnota závazků

Trzní (prodejní) hodnota majetku nepotřebného pro provoz

-------- ----- ------ -------- ----- ------ ----- ----- ---------------

= Substanční hodnota netto

nebo

Vlastní kapitál podle účetnictví

+ Zvýsení (-snízení) účetní ceny aktiv

- Zvýsení (+ snízení) účetní ceny pasiv

-------- ----- ------ -------- ----- ------ ----- ----- --------------

= Substanční hodnota netto

Korekce předbězných výsledků ocenění

Při výpočtu hodnoty podniku některou z výse uvedených metod jsme dospěli k ocenění 100 %-ního kontrolního podílu (celý vlastní kapitál). V případě, ze výsledkem ocenění má být pouze část podílu, stojí oceňovatel před problémem, jak zohlednit při ocenění velikost vlivu či kontroly nad podnikem. Je zřejmé, ze jednotková hodnota akcie 100 %-ního podílu má vyssí hodnotu nez jednotková hodnota akcie např. 10 %-ního podílu. Moznost kontroly nad podnikem je dána nejenom mnozstvím akcií, jez subjekt drzí, ale i rozptýleností zbývající části akcií mezi ostatní subjekty.

Má-li vypočítaný podíl na vlastním kapitálu odpovídat reálné

hodnotě s přihlédnutím

na moznost kontroly podniku, je nutné provést určitou srázku

z hodnoty zjistěné pouhými aritmetickým propočtem na podíl,

jehoz je subjekt majitelem. V praxi činí tato srázka obvykle 20 az

25% z výchozí hodnoty.

Tabulka: - Odstupňování srázky z hodnoty akcie v závislosti na podílu z celkového počtu akcií

|

Třída |

Podíl na celkovém počtu akcií |

Srázka ze základní hodnoty jedné akcie a situaci, kdy: |

|

|

neexistuje velkoakcionář |

existuje velkoakcionář |

||

Zdroj: Bellinger, Unternehmensbewertung in Teorie und Praxi. Wiesbaden, Babler 1992, str. 338

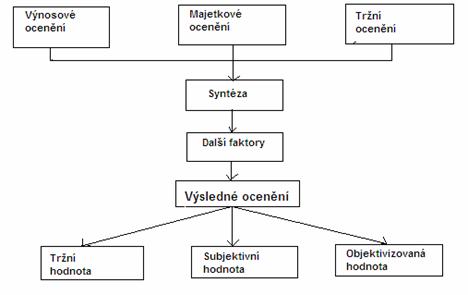

Odvození výsledné hodnoty podniku z dílčích ocenění

Jednotlivé metody oceňování podniku ve

větsině případů docházejí k různým

výsledkům. Jak určit výslednou hodnotu? V zádném

případě se nedoporučuje výsledky zprůměrovat. Obecně

platí, ze

při oceňování by mělo být pouzito více metod. Souhrnné

ocenění je pak vyvozeno z ocenění dílčích na základě

zkuseností a intuice. Výsledek ocenění je taktéz závislý na funkci či

účelu ocenění a na přání zadavatele. Například kupuje-li

zadavatel substanci podniku a má malou důvěru v odhady budoucích

příjmů, je nevhodné při oceňování klást důraz na

metodu DCF.

Graf č. 1: Postup při souhrnném ocenění

Finanční analýza

Význam finanční analýzy

- 18118x2315s rozbor finanční situace podniku

- 18118x2315s je součástí řízení podniku

- 18118x2315s poskytuje informace o finanční situaci podniku

- 18118x2315s zda je zdraví podniku - pevné, chatrné, jiné

- 18118x2315s zajisťuje zpětnou vazbu mezi pozadovaným výsledkem a skutečným stavem

- 18118x2315s pravidelná finanční analýza umozňuje odhalit včas příčiny neúspěchu a přijmout opatření k nápravě

- 18118x2315s zdraví podnik je ten, který je do budoucna i teď schopen dosáhnout zhodnocení kapitálu, které pozadují vlastníci

- 18118x2315s na kapitálovém trhu se tato výdělková schopnost podniku projeví ve velikosti trzní ceny akcie

Etapy finanční analýzy

rozbor pomocí syntetických ukazatelů

- 18118x2315s poskytují základní informace o finanční situaci

- 18118x2315s umozňují zjistit odchylky od pozadovaného stavu

podrobnějsí rozbor zjistěných odchylek

- 18118x2315s zjisťuje se hlavní příčina odchylek

identifikace hlavních příčin nezádoucího vývoje

- 18118x2315s vypracovává se návrh na řesení nezádoucí situace

- 18118x2315s čím častěji se zpracovává finanční analýza tím přesnějsí informace má k dispozici

Srovnávací základny

1) 18118x2315s Srovnání v čase - hodnotí se ukazatele z jednoho podniku v různých časových obdobích

2) 18118x2315s Srovnání v prostoru - ukazatele jednoho podniku se srovnávají s ukazateli jiného podniku

a) 18118x2315s pouze podniky ze stejného oboru

b) 18118x2315s pouze podniky přiblizně stejně velké

3) 18118x2315s Srovnání se standardními hodnotami - určí větsinou univerzity (podklady ze skutečných firem)

4) 18118x2315s Srovnání s pozadovanými hodnotami - srovnání s plánem

Zdroje dat pro finanční analýzu

Pro sestavování finanční analýzy se pouzívají informace získané z účetnictví prostřednictvím základních finančních výkazů, kterými jsou rozvaha, výkaz zisku a ztráty a přehled o penězních tocích.

Rozvaha

§ 18118x2315s AKTIVA = majetek podniku uspořádaný podle slození, aktiva jsou tedy budovy, stroje, zařízení, materiál na skladě, zbozí peníze atd.

§ 18118x2315s PASIVA = celková částka majetku uspořádaná podle zdrojů krytí, pasiva zahrnují zejména jmění podnikatele, úvěry a závazky, vyjádříme-li jednotlivá aktiva a pasiva v penězích a sečteme zvlásť aktiva a pasiva, zjistíme ze součty se rovnají, součet aktiv se musí rovnat součtu pasiv, protoze jde o tentýz předmět u něhoz zjisťujeme slození i jeho zdroje

Výkaz zisku a ztráty

§ 18118x2315s provozní část

§ 18118x2315s finanční část

§ 18118x2315s mimořádná část

Výkaz Cash-flow

- 18118x2315s 18118x2315s V tomto výkazu zachycujeme pohyb penězních prostředků za určité období. Koncepce cash-flow je důsledně zalozena na příjmech a výdajích a vyjadřuje tedy reálné toky peněz v podniku.

- 18118x2315s 18118x2315s Pro sestavování cash-flow můzeme pouzít dvě metody a to:

Přímá metoda - částky cash-flow zjisťujeme jako celkové sumy vsech skutečných příjmů a výdajů.

Nepřímá metoda - zde vycházíme z čistého zisku, ke kterému přičteme dalsí výdaje a odečteme důchody, které nevyzadují pohyb peněz.

Syntetické ukazatele

Ukazatelé likvidity

- 18118x2315s vyjadřují schopnost podniku pokrýt své závazky, platební schopnost

Ukazatelé aktivity

- 18118x2315s vyjadřují míru vyuzití majetku, intenzitu vyuzití majetku

Ukazatelé rentability

- 18118x2315s vyjadřují, jak je firma schopna vytvářet zisk a vyuzívat kapitál

Ukazatelé struktury kapitálu (zadluzenosti, stability)

- 18118x2315s hodnotí poměr vlastního a cizího kapitálu, vyjadřuje míru, v jaké pracuje s cizím kapitálem

Ukazatele kapitálového trhu

Altmanův koeficient

Ukazatelé likvidity

- 18118x2315s schopnost podniku přeměnit svá obězná aktiva na peníze a ty pouzít na úhradu krátkodobých závazků

Bězná likvidita:

- 18118x2315s znázorňuje, kolikrát pokrývají obězná aktiva krátkodobé závazky podniku, nebo-li kolikrát je podnik schopen uspokojit své věřitele, kdyby přeměnil veskerá obězná aktiva v daném okamziku na hotovost

- 18118x2315s pozadovaná hodnota 2 - 2,5

- 18118x2315s zajímají se o ní banky, dodavatelé

- 18118x2315s čím je tato likvidita vyssí, tím více můze podnik splatit svých závazků

Obězná aktiva

![]()

Cizí zdroje krátk. a ostatní krátk. pasiva

Pohotová likvidita:

- 18118x2315s pozadovaná hodnota 1

- 18118x2315s vyjadřuje, ze pokud budou uhrazeny pohledávky bude podnik schopen uhradit své závazky

obězná aktiva - zásoby

![]()

Cizí zdroje krátk. a ostatní krátk. pasiva

Okamzitá likvidita:

- 18118x2315s pozadovaná hodnota 0,2 - 0,5

krátkodobý finanční majetek

![]()

Cizí zdroje krátk. a ostatní krátk. pasiva

Likvidita provozní:

- 18118x2315s vyjadřuje, do jaké míry je forma schopna pokrýt krátkodobé závazky finančními prostředky z provozní činnosti

Cash flow z provozní činnosti

![]()

Cizí zdroje krátk. a ostatní krátk. pasiva

Podíl ČPK na celkových aktivech:

- 18118x2315s čím vyssí je hodnota ukazatele, tím lépe pro podnik, protoze firma expanduje, aniz by zvysovala finanční zdroje

ČPK

![]()

Aktiva celkem

Ukazatelé aktivity

- 18118x2315s vyjadřuje úroveň s jakou firma vyuzívá svůj majetek (zdroje)

- 18118x2315s intenzita můze být vysoká, nízká nebo průměrná

- 18118x2315s rozlisujeme dva typy ukazatelů:

· 18118x2315s počet obrátek - rychlost obratu, kolikrát se obrátí v určitém čase

· 18118x2315s doba obratu - dny

Obrat aktiv:

- 18118x2315s sleduje se maximalizace

- 18118x2315s chceme malý majetek a velké trzby

- 18118x2315s vyjadřuje kolik celkových aktiv připadá na 1 Kč trzeb, počet obrátek aktiv za sledované období, zpravidla za jeden rok

Trzby za zbozí, výrobky, sluzby

![]()

Aktiva celkem

Doba obratu celkových aktiv:

- 18118x2315s sledujeme minimalizaci, aby doba byla co nejkratsí

- 18118x2315s vyjadřuje dobu, za kterou se vrátí penězní prostředky vlozené do pořízení majetku podniku

Aktiva celkem * 360

![]()

Trzby za zbozí, výrobky, sluzby

Obrat stálých aktiv:

- 18118x2315s sledujeme maximalizaci

- 18118x2315s měří, jak efektivně podnik vyuzívá dlouhodobý majetek

Trzby za zbozí, výrobky, sluzby

![]()

Stálá aktiva

Doba obratu stálých aktiv:

- 18118x2315s sledujeme minimalizaci

- 18118x2315s udává počet dní ve sledovaném období, nez suma denních trzeb dosáhne hodnoty stálých aktiv

Stálá aktiva * 360

![]()

Trzby za zbozí, výrobky, sluzby

Obrat dlouhodobého hmotného majetku:

- 18118x2315s sledujeme maximalizaci

- 18118x2315s je měřítkem produktivity firmy

- 18118x2315s vyjadřuje míru vyuzití věcného kapitálu

- 18118x2315s udává, kolik je 1,- Kč vázaná v DHM schopna vyprodukovat trzeb

Trzby za zbozí, výrobky, sluzby

![]()

DHM

Doba obratu DHM:

- 18118x2315s sledujeme minimalizaci

- 18118x2315s měří počet dní, za které firma dosáhne velikosti trzeb, rovnající se hodnotě DHM

DHM * 360

![]()

Trzby za zbozí, výrobky, sluzby

Obrat obězných aktiv:

- 18118x2315s sledujeme maximalizaci

- 18118x2315s vyjadřuje počet obrátek OM za sledované období

- 18118x2315s také vyjadřuje, kolik Kč trzeb vyprodukuje 1,- Kč vázaná v OM

Trzby za zbozí, výrobky, sluzby

![]()

Obězná aktiva

Doba obratu obězných aktiv:

- 18118x2315s sledujeme minimalizaci

- 18118x2315s ukazuje, kolik dní je kapitál vázán ve formě OM, nez se přemění v trzby

Obězná aktiva * 360

![]()

Trzby za zbozí, výrobky, sluzby

Obrat zásob:

- 18118x2315s sledujeme maximalizaci

- 18118x2315s vyjadřuje, kolikrát se přemění zásoby v ostatní formy OM az po penězní prostředky a opětný nákup zásob

Trzby za zbozí, výrobky, sluzby

![]()

Zásoby

Doba obratu zásob:

- 18118x2315s sledujeme minimalizaci

- 18118x2315s vyjadřuje dobu ve dnech, po kterou je kapitál vázán v určité formě zásob

- 18118x2315s povazuje se za ukazatel intenzity vyuzití zásob

Zásoby * 360

![]()

Trzby za zbozí, výrobky, sluzby

Obrat pohledávek:

- 18118x2315s sledujeme maximalizaci

- 18118x2315s udává, jak rychle jsou pohledávky přeměněny na penězní prostředky

Trzby za zbozí, výrobky, sluzby

![]()

Pohledávky

Doba obratu pohledávek:

- 18118x2315s sledujeme minimalizaci

- 18118x2315s určuje délku období od okamziku prodeje na obchodní úvěr do doby inkasa pohledávek

- 18118x2315s hodnota ukazatele se srovnává s dobou splatnosti faktur

- 18118x2315s vyjadřuje platební morálku odběratelů

Dlouh. a krátk. pohledávky * 360

![]()

Trzby za zbozí, výrobky, sluzby

Doba obratu krátkodobých závazků:

- 18118x2315s sledujeme minimalizaci

- 18118x2315s určuje dobu ve dnech, která uplyne mezi nákupem zásob a jejich úhradou

Krátk. závazky * 360

![]()

Trzby za zbozí, výrobky, sluzby

Doba samoreprodukce:

- 18118x2315s měří dobu, za kterou dojde k obnově stálých aktiv čistým penězním tokem

Stálá aktiva

![]()

Cash-flow

Ukazatelé rentability

= návratnost vlozeného kapitálu

= výnosnost vlozeného kapitálu

= ziskovost vlozeného kapitálu

- 18118x2315s u vsech ukazatelů sledujeme maximalizaci

Rentabilita trzeb:

- 18118x2315s udává stupeň ziskovosti trzeb, tj. kolik zisku připadá na 1,-Kč trzeb

Výsledek hospodaření

![]()

Trzby za zbozí, výrobky, sluzby

Rentabilita celkového kapitálu (ROA):

- 18118x2315s eliminuje se změna daňové sazby díky hrubému zisku

- 18118x2315s hodnotí vseobecnou efektivnost vyuzití vlozeného kapitálu bez ohledu na zdroj, ze kterého kapitál pochází

- 18118x2315s udává, kolik Kč zisku připadá na 1,- Kč investovanou do podniku

Výsledek hospodaření

![]()

Aktiva celkem

Rentabilita vlastního kapitálu(ROE):

- 18118x2315s zajímají se o ni vlastníci kapitálu

- 18118x2315s vyjadřuje výnosnost zdrojů vlozených vlastníky podniku

Výsledek hospodaření

![]()

Vlastní kapitál

Rentabilita dlouhodobého kapitálu (ROCE):

- 18118x2315s sleduje výdělkovou schopnost dlouhodobého kapitálu, ať uz vlastního nebo cizího

- 18118x2315s vyjadřuje schopnost podniku odměnit ty, kteří poskytli finanční prostředky

Výsledek hospodaření

![]()

Dlouhodobý kapitál

Rentabilita nákladů:

- 18118x2315s zjisťuje, jaká je návratnost vynalozených nákladů, tj. jaká část 1,- Kč "utopené" v nákladech se vrátí v podobě zisku

Výsledek hospodaření

![]()

Náklady

Čisté ziskové rozpětí:

- 18118x2315s sleduje rentabilitu výnosů, tj. kolik zisku je firma schopna získat z 1,- Kč výnosů

Výsledek hospodaření

![]()

Výnosy

Nákladovost

Náklady

![]()

Trzby za zbozí, výrobky, sluzby

Náklady na cizí kapitál:

- 18118x2315s vyjadřuje, kolik peněz musí podnik vynalozit, aby získal 1,- Kč cizího kapitálu

Nákladové úroky

![]()

Cizí kapitál

Ukazatelé struktury kapitálu

- 18118x2315s umozňují zjistit v jaké míře pouzívá podnik cizí kapitál

- 18118x2315s do jaké míry má podnik svá aktiva pořízena na dluh

- 18118x2315s kolik aktiv je financováno cizím kapitálem

Celková zadluzenost:

- 18118x2315s sledujeme minimalizaci, vyjadřuje se v %

- 18118x2315s vyjadřuje nám z kolika procent je firma zadluzena

Cizí kapitál

![]()

Pasiva celkem

Dlouhodobá zadluzenost vlastního kapitálu:

- 18118x2315s vysoká hodnota ukazatele znamená vysoké riziko pro věřitele i pro podnik

Dlouhodobé závazky celkem

![]()

Vlastní kapitál

Dlouhodobá zadluzenost:

- 18118x2315s udává, jaký je podíl dlouhodobých závazků z celkových pasiv

Dlouhodobé závazky

![]()

Pasiva celkem

Zadluzenost vlastního kapitálu:

- 18118x2315s vyjadřuje kolik dluhů připadá na 1 Kč vlastního kapitálu

- 18118x2315s sledujeme minimalizaci a vyjadřuje se také v %

Cizí kapitál

![]()

Vlastní kapitál

Koeficient samofinancování:

- 18118x2315s vyjadřuje podíl vlastního kapitálu z celkového kapitálu

- 18118x2315s z hlediska stability je mozné povazovat za velmi dobré, kdyz ukazatel dosahuje 50%

Vlastní kapitál

![]()

Pasiva celkem

Podíl vlastních zdrojů na celkových aktivech:

- 18118x2315s udává, jaká část celkových aktiv je kryta vlastním kapitálem, hodnotí tak finanční stabilitu firmy

Vlastní kapitál

![]()

Aktiva celkem

Finanční páka:

- 18118x2315s vyjadřuje jedno z mozných omezení zadluzenosti

- 18118x2315s vyjadřuje, o kolik se zvýsí rentabilita vlastního kapitálu připojením cizích zdrojů k vlastnímu kapitálu

ROE

![]()

ROA

Úrokového krytí:

- 18118x2315s sledujeme maximalizaci

- 18118x2315s jistota pro banku, ze dostanou úroky zpět

- 18118x2315s udává, do jaké míry jsou úroky kryty celkově vyprodukovaným ziskem

Hospodářský výsledek nezdaněný + Nákladové úroky

![]()

Nákladové úroky

Doba návratnosti úvěru:

- 18118x2315s zjisťuje dobu, za kterou bude podnik schopen splatit bankovní úvěry, pokud

- 18118x2315s bude pouzívat ke splácení čistý zisk a odpisy DM

Bankovní úvěry a výpomoci

![]()

Výsledek hospodaření + odpisy DM

Poměr cash-flow k celkovým závazkům:

- 18118x2315s podává informaci o tom, jak velkou část cizích zdrojů je podnik schopen uhradit čistým penězním tokem za sledované období

Cash-flow

![]()

Cizí zdroje

Ukazatele kapitálového trhu

- 18118x2315s 18118x2315s informují o tom, jak je investory hodnocena minulá činnost podnik a jaká jsou trzní očekávání do budoucna.

Dividendový výnos:

- 18118x2315s 18118x2315s sleduje se maximalizace

Dividenda na akcii

![]()

Cena akcie

Dividenda na akcii:

- 18118x2315s 18118x2315s udává výnos akcionáře z investice

Suma vyplacených dividend

![]()

Počet akcií

Čistý zisk na akcii:

- 18118x2315s 18118x2315s pro porovnání akcií různých společností

Výsledek hospodaření

![]()

Počet akcií

Ukazatel P/E

- 18118x2315s 18118x2315s odhaduje počet let potřebných ke splácení ceny akcie jejím výnosem

- 18118x2315s 18118x2315s dále, kolik korun jsou investoři ochotni zaplatit za jednu korunu vykazovaného zisku

- 18118x2315s 18118x2315s je to indikátor celkového trzního hodnocení podniku

Cena akcie

![]()

Zisk na akcii

Ziskový výnos

- 18118x2315s 18118x2315s pro investora je to míra rentability vlozeného kapitálu

Zisk na akcii

![]()

Cena akcie

Účetní hodnota akcie

- 18118x2315s 18118x2315s kolik korun vlastního kapitálu připadá na jednu akcii

- 18118x2315s 18118x2315s lze porovnat s trzní cenou akcie

Vlastní kapitál

![]()

Počet akcií

Dividendové krytí

- 18118x2315s 18118x2315s vypovídá o pouzití zisku na jiné účely nez je výplata dividend

- 18118x2315s 18118x2315s kolikrát čistý zisk převysuje úhrn vyplacených dividend (tj. kolikrát jsou dividendy pokryty dosazeným ziskem)

Výsledek hospodaření

![]()

Suma vyplacených dividend

Penězní tok na akcii

- 18118x2315s 18118x2315s jaká část vytvořeného čistého penězního toku připadá na jednu akcii

- 18118x2315s 18118x2315s pouzívá se pro porovnání několika společností

Výsledek hospodaření + odpisy

![]()

Počet akcií

Cena akcie k trzní hodnotě podniku

- 18118x2315s 18118x2315s udává poměr trzní hodnoty firmy k její účetní hodnotě

- 18118x2315s 18118x2315s hodnota větsí něz jedna - má firma vyssí trzní hodnotu něz je její účetní hodnota

Počet akcií * Trzní cena akcie

![]()

Vlastní kapitál

Výplatní poměr

- 18118x2315s 18118x2315s vyjadřuje, jak velký podíl čistého zisku je vyplácen akcionářům v podobě dividend

Dividenda na akcii

![]()

Čistý zisk na akcii

Výplatní poměr k nominální hodnotě akcie

- 18118x2315s 18118x2315s udává, v jakém poměru vzhledem k nominální hodnotě jedné akcie je vyplácena dividenda

Dividenda na akcii

![]()

Nominální hodnota akcie

Altmanův koeficient

- 18118x2315s výsledná hodnota informuje o finanční situaci podniku

Z = 1,2 * x1 + 1,4 * x2 + 3,3 * x3 + 0,6 * x4 + 1,0 * x5

x1 = (Obězná aktiva - krátkodobé závazky) / Celková aktiva

x2 = Výsledek hospodaření / Celková aktiva

x3 = (Výsledek hospodaření nezdaněný + úroky) / Aktiva celkem

x4 = Základní kapitál / Cizí kapitál

x5 = Trzby za zbozí, výrobky, sluzby / Aktiva celkem

Výsledná hodnota > 3 ..........podnik je v dobré finanční situaci

1,8 - 3..............nevyhraněná finanční situace

<1,8...............podnik se dostává mezi kandidáty bankrotu

Podnikatelský plán

Náplň podnikatelského plánu

- 18118x2315s 18118x2315s realizační resumé,

- 18118x2315s 18118x2315s charakteristika firmy a její cíle,

- 18118x2315s 18118x2315s organizace řízení a manazerský tým,

- 18118x2315s 18118x2315s přehled základních výsledků a závěrů technicko-ekonomické studie,

- 18118x2315s 18118x2315s shrnutí a závěry,

- 18118x2315s 18118x2315s přílohy.

Realizační resumé

- 18118x2315s 18118x2315s název a adresa firmy, číslo telefonu a faxu, kontaktní osoby,

- 18118x2315s 18118x2315s charakteristika produktu, resp. sluzby a přednosti vzhledem ke konkurenci,

- 18118x2315s 18118x2315s popis trhů a distribučních cest,

- 18118x2315s 18118x2315s strategické zaměření firmy a způsob jeho dosazení,

- 18118x2315s 18118x2315s zhodnocení manazerských zkuseností a kvality klíčových pracovníků firmy,

- 18118x2315s 18118x2315s finanční aspekty (zisk v následujících pěti letech, velikost potřebného kapitálu, účel jeho pouzití a očekávaný roční výnos pro poskytovatele kapitálu).

Charakteristika firmy a jejích cílů

- 18118x2315s 18118x2315s historie firmy (s uvedením motivů zalození), výsledky podnikatelské činnosti a dosazené úspěchy, vývoj finanční situace a způsob jejího financování,

- 18118x2315s 18118x2315s charakteristika produktů či sluzeb a doba zivotnosti, jejich uzivatelé a výhody z uzívání, klíčové konkurenční faktory, způsoby ochrany produktů či sluzeb (vlastnictví patentů aj.), jedinečné rysy strategie výroby, distribuce a marketingu,

- 18118x2315s 18118x2315s sledované cíle, základní strategické cíle, specifické cíle, inovace výrobního programu a technologie, kvalita produkce, efektivnost a finanční stabilita, sociální oblast, rozvoj organizace a řízení, ochrana zivotního prostředí, prestiz a společenské postavení firmy.

Organizace řízení a manazerský tým

- 18118x2315s 18118x2315s organizační schéma,

- 18118x2315s 18118x2315s charakteristika klíčových vedoucích pracovníků z hlediska jejich role, věku, zkuseností, dosazených výsledků, současných i budoucích přínosů pro firmu,

- 18118x2315s 18118x2315s politiku odměňování těchto pracovníků včetně uvedení platové úrovně způsobu hmotné zainteresovanosti na výkonnosti firmy,

- 18118x2315s 18118x2315s vymezení dlouhodobých záměrů a cílů klíčových manazerů včetně jejich vztahu k vlastnictví firmy,

- 18118x2315s 18118x2315s stanovení klíčových řídících pozicí, které musejí být obsazeny v přístích dvou az třech letech, se specifikací pozadovaných dovedností a zkuseností,

- 18118x2315s 18118x2315s základní přístup k řízení firmy (centralizace, resp. decentralizace), informační systém

- 18118x2315s 18118x2315s pro řízení a jeho budoucí vývoj aj.

Technicko-ekonomické studie

Týkající se:

- 18118x2315s 18118x2315s výrobního programu, resp. poskytovaných sluzeb,

- 18118x2315s 18118x2315s analýzy trhu a trzní konkurence,

- 18118x2315s 18118x2315s marketingové strategie,

- 18118x2315s 18118x2315s velikosti výrobní jednotky, technologie, výrobního zařízení a základních materiálů,

- 18118x2315s 18118x2315s umístění výrobní jednotky,

- 18118x2315s 18118x2315s pracovních sil,

- 18118x2315s 18118x2315s finančně-ekonomických analýz a finančních plánů,

- 18118x2315s 18118x2315s analýzy rizika projektu.

Finančně-ekonomické analýzy a finanční plán

Pro nově vznikající firmu (kritéria posouzení ekonomické výhodnosti projektu):

- 18118x2315s 18118x2315s rentabilita,

- 18118x2315s 18118x2315s doba úhrady,

- 18118x2315s 18118x2315s čistá současná hodnota,

- 18118x2315s 18118x2315s vnitřní výnosové procento,

- 18118x2315s 18118x2315s index rentability,

- 18118x2315s 18118x2315s finanční stabilita.

Jiz existující firma:

- 18118x2315s 18118x2315s výkonnost firmy v minulém období i v současnosti srovnaná s konkurencí a s průměry odvětví či oboru,

- 18118x2315s 18118x2315s výkaz zisků a ztrát, rozvaha a penězní toky firmy,

- 18118x2315s 18118x2315s potřeba finančních prostředků, jejich vyuzití (pořízení investičního majetku, zvýsení obězných aktiv, výzkum a vývoj, marketing aj.) a způsob splácení úvěrů,

- 18118x2315s 18118x2315s zadluzení firmy v rozdělení na krátkodobé a dlouhodobé závazky,

- 18118x2315s 18118x2315s specifikace pohledávek s uvedením podílu pohledávek, které nelze inkasovat, a podílu dubiózních pohledávek,

- 18118x2315s 18118x2315s způsob sledování a kontroly finančních prostředků.

Shrnutí a závěry

- 18118x2315s 18118x2315s celkové strategické zaměření projektu s uvedením koordinace vsech jeho aspektů tak, aby byly splněny dlouhodobé cíle firmy,

- 18118x2315s 18118x2315s zdůvodnění očekávaného úspěchu projektu se zvlástní pozorností na přínos manazerského týmu k tomuto úspěchu,

- 18118x2315s 18118x2315s uvedení jedinečných rysů firmy,

- 18118x2315s 18118x2315s stanovení pozadavků na kapitálové zajistění projektu,

- 18118x2315s 18118x2315s procentní podíl vlastnictví firmy v rukou jejích zakladatelů.

Přílohy

- 18118x2315s 18118x2315s výpisy z obchodního rejstříku,

- 18118x2315s 18118x2315s zivotopisy klíčových osobností firmy,

- 18118x2315s 18118x2315s fotografie, resp. výkresy výrobků,

- 18118x2315s 18118x2315s výsledky průzkumů trhu,

- 18118x2315s 18118x2315s výsledky propagačních akcí,

- 18118x2315s 18118x2315s technologické schéma výroby,

- 18118x2315s 18118x2315s výkazy zisků a ztrát,

- 18118x2315s 18118x2315s rozvahy a penězní toky,

- 18118x2315s 18118x2315s výsledky analýzy citlivosti projektu,

- 18118x2315s 18118x2315s propočty kritických bodů.

Pozadavky na podnikatelský plán

- 18118x2315s 18118x2315s stručný a přehledný (jeho délka by neměla přesahovat padesát strojových stran),

- 18118x2315s 18118x2315s

být

jednoduchý a nezacházet do technických a technologických detailů

(srozumitelný

pro bankéře a investory),

- 18118x2315s 18118x2315s demonstrovat výhody produktu či sluzby pro uzivatele,

- 18118x2315s 18118x2315s orientovat se na budoucnost, na vystizení trendů, na zpracování prognóz a na jejich vyuzití,

- 18118x2315s 18118x2315s být co nejvěrohodnějsí a realistický (otevřené ohodnocení konkurence zvysuje důvěryhodnost podnikatelského plánu),

- 18118x2315s 18118x2315s nebýt přílis optimistický z hlediska trzního potenciálu, neboť to snizuje důvěryhodnost v očích poskytovatele kapitálu,

- 18118x2315s 18118x2315s nebýt přílis pesimistický, neboť při podceňování můze být daný projekt pro investora málo atraktivní,

- 18118x2315s 18118x2315s nezakrývat slabá místa a rizika projektu (odhalení negativních faktorů neuvedených v podnikatelském plánu, můze v očích investora značně oslabit důvěryhodnost projektu),

- 18118x2315s 18118x2315s upozornit na konkurenční výhody projektu, na silné stránky firmy a na kompetenci manazerského týmu,

- 18118x2315s 18118x2315s prokázat schopnost firmy hradit úroky a splátky v případě uzití bankovního úvěru k financování projektu,

- 18118x2315s 18118x2315s prokázat, jak můze poskytovatel kapitálu formou účasti, rizikového kapitálu aj. získat zpět vynalozený kapitál s patřičným zhodnocením,

- 18118x2315s 18118x2315s být zpracován kvalitně i po formální stránce.

Strategie rozvoje podniku

Podmínkou úspěsného rozvoje podniku je kvalifikované strategické řízení

- 18118x2315s 18118x2315s vyjadřuje představy o tom, jakou cestou budou dosazeny firemní cíle

- 18118x2315s 18118x2315s strategické cíle je nutno v průběhu času přizpůsobovat měnícímu se podnikatelskému prostředí, případně tomu, jak jsou realizovány stávající cíle

SWOT analýza

- 18118x2315s 18118x2315s definování strategie podniku předchází strategická analýza podniku - externí i interní

- 18118x2315s 18118x2315s zavrsením strategické analýzy je diagnóza silných stránek, slabin, hrozeb a přílezitostí - pro diagnózu se nejčastěji vyuzívá SWOT analýza, z její podstaty vyplývá základní logika strategického návrhu

Formulace návrhu strategie

- 18118x2315s 18118x2315s měl by být zaměřen na eliminaci slabin a hrozeb vyuzitím silných stránek a strategických přílezitostí

- 18118x2315s 18118x2315s kazdá slabina/hrozba by měla mít při takovémto přístupu v návrhu strategie proti sobě opatření, které ji eliminuje

Dvě navazující skupiny aktivit:

- 18118x2315s 18118x2315s generování rozumného mnozství strategických variant/alternativ, které by mohly vést k eliminaci strategické mezery

- 18118x2315s 18118x2315s výběr strategie, která bude po schválení vedením firmy realizována

Hierarchická struktura firemních strategií:

- 18118x2315s 18118x2315s firemní strategie (Corporate strategie) - základní podnikatelské rozhodnutí

- 18118x2315s 18118x2315s obchodní strategie (Business strategie) - základní strategické cíle a cesty vedoucí k jejich dosazení pro úroveň jednotlivých strategických obchodních jednotek

- 18118x2315s 18118x2315s horizontální strategie - pokud mezi sebou spolupracují strategické obchodní jednotky firmy

- 18118x2315s 18118x2315s funkční strategie - rozpracuje nadřazené strategie do jednotlivých specifických oblastí v souladu s celkovým strategickým rozvojem firmy

Vymezení konkurenční podstaty strategie

- 18118x2315s 18118x2315s rozbor a formulace oblastí podnikání, tj. základních komponent strategie

Porterův koncept generických strategií

- 18118x2315s 18118x2315s cenová strategie - nejsilnějsí konkurenční zbraní jsou nízké ceny díky nízkým nákladům

- 18118x2315s 18118x2315s strategie odlisnosti neboli diferenciace - konkuruje díky specifickému charakteru svých výrobků a sluzeb, za které pozaduje vyssí ceny

- 18118x2315s 18118x2315s cílená strategie

· 18118x2315s 18118x2315s zaměřená na nízké náklady pro vybraný segment trhu

· 18118x2315s 18118x2315s zaměřená na diferenciaci pro vybraný segment trhu

Výběr optimální strategie

- 18118x2315s 18118x2315s selekce mozných strategických alternativ a variant k výběru strategie, dávající největsí záruku, ze bude dosazeno v ní vytyčených strategických cílů

- 18118x2315s 18118x2315s

strategie

by měla být vybrána předevsím s ohledem na zmensení strategické

mezery, přičemz výběr strategie je určován zejména situací

a vývojem podmínek v okolí firmy

a v interních faktorech podniku

- 18118x2315s 18118x2315s doporučuje se, aby předlozené návrhy strategie byly posouzeny z následujících hledisek: vhodnost, přijatelnost a uskutečnitelnost

Realizace strategie

Má-li být realizace strategie efektivní, musí splňovat následující předpoklady:

- 18118x2315s 18118x2315s vytvořeny organizační podmínky pro rozpracování přijaté strategie a její realizaci

- 18118x2315s 18118x2315s v organizaci musí být klima podporující strategické plánování

- 18118x2315s 18118x2315s přijatá strategie musí být rozpracována do formy navazujících plánů, programů a rozpočtů jen tehdy, kdyz top manazeři jasně definují rozhodující strategické cíle a informují o nich vsechny pracovníky, kterých se rozhodování týká

- 18118x2315s 18118x2315s manazeři i řadoví pracovníci musí být o úkolech vyplývajících pro ně z přijaté strategie a navazujících strategických plánů nálezitě informováni

- 18118x2315s 18118x2315s průběh realizace strategie musí být čas od času kontrolován, aby se správně formulovaná strategie nestala nevhodnou v důsledku měnících se vnějsích podmínek

Rozvojový projekt hodnocení efektivnosti investic

- 18118x2315s 18118x2315s Hodnocení efektivnosti investičních projektů je závěrečnou oblastí kapitálového plánování a investičního rozhodování.

- 18118x2315s 18118x2315s Ekonomická efektivnost investice je ovlivněna zejména faktorem času (investování je vzdy spojeno s dlouhým časovým horizontem) a faktorem rizika (je zpravidla tím větsí, čím delsí je časový horizont).

Pro posuzování efektivnosti investic existuje několik metod (kritérií), které lze rozdělit podle toho, zda příslusné metody přihlízejí k faktoru času či nikoliv:

· 18118x2315s 18118x2315s Mezi metody statické, které neberou v úvahu faktor času, patří například prostá doba návratnosti, průměrné roční náklady. Tyto metody lze přirozeně pouzít jen tehdy, kdyz faktor času nemá podstatný vliv na rozhodování o investicích (např.: koupě fixního majetku - stroje s krátkou zivotností pořízené investice). Mohou slouzit jen jako první přiblízení pro celkové rozhodnutí. V hospodářské praxi jsou tyto metody dosti oblíbené a pouzívané, zejména pro svou jednoduchost.

· 18118x2315s 18118x2315s Metody dynamické by měly být pouzívány vsude tam, kde se počítá s delsí dobou pořízení investičního majetku a delsí dobou jeho ekonomické zivotnosti. Tyto metody tedy berou v úvahu faktor času a patří mezi ně například čistá současná hodnota, vnitřní výnosové procento, doba návratnosti.

Respektování času

v propočtech efektivnosti investičních záměrů

podstatně ovlivňuje úvahy

o přijetí či nepřijetí záměru, o výběru vhodné

varianty záměru. Promítá se jek do vymezení penězních

příjmů z investic, tak i do vymezení kapitálových výdajů.

Pokud nejsou časové dimenze v propočtech efektivnosti uvazovány,

dochází větsinou k zásadnímu zkreslování pohledu na efektivnost

jednotlivých projektů a tím i k nesprávnému rozhodování.

Mezi nejpouzívanějsí metody stanovení efektivnosti podnikových investic patří:

a) 18118x2315s metody dynamické - metoda ČSH, vnitřní míra výnosu

b) 18118x2315s metody statické (nepřihlízí k času) - doba návratnosti

Pokud jsou na investici pouzit i bankovní úvěr, je počítána i tzv. doba úhrady.

Jde o dynamickou metodu vyhodnocování efektivnosti investičního záměru, která za efekt z investice povazuje penězní příjem z investice, jehoz základ tvoří očekávaný zisk po zdanění, odpisy, event. ostatní příjmy. Můzeme ji definovat jako rozdíl mezi diskontovanými penězními příjmy z investice a kapitálovým výdajem. Diskontní faktor vypočítáme:

1

![]() Diskontní faktor = , kde

Diskontní faktor = , kde

(1+i)n

n..... jednotlivé roky zivotnosti,

i.......úroková sazba zvolená podle míry úvěrového rizika

Jestlize se kapitálový výdaj uskutečňuje jednorázově,

pak je čistá současná hodnota rozdíl

mezi diskontovanými penězními

příjmy z investice a jednorázovým kapitálovým výdajem:

N Pn

n=1 (1 + i)n

Pn...... čistý penězní příjem z investice v jednotlivých letech její zivotnosti,

n........ jednotlivé roky zivotnosti,

IN ......počáteční investiční náklad,

N....... uvazovaná doba zivotnosti investice.

Počáteční investiční vklad je vynakládán jednorázově nebo postupně.

Interpretace různých mozných výsledků čisté současné hodnoty je následující:

· 18118x2315s 18118x2315s jestlize je ČSH > 0 (diskontované penězní příjmy převysují kapitálový výdaj), je investiční záměr přijatelný, zaručuje dosavadní pozadovanou míru výnosu, vyjádřenou úrokovou sazbou,

· 18118x2315s 18118x2315s jestlize je ČSH < 0 (diskontované penězní příjmy jsou mensí nez kapitálový výdaj), je investiční záměr nepřijatelný, protoze nezajisťuje pozadovanou míru výnosu, vyjádřenou úrokovou sazbou,

· 18118x2315s 18118x2315s jestlize se ČSH = 0, je investiční záměr indiferentní (diskontované penězní příjmy se rovnají kapitálovému výdaji).

Z toho je jasně patrné, ze čím větsí je NPV projektu, tím je projekt ekonomicky výhodnějsí.

Prozatím jsme uvazovali případ, kdy kapitálový výdaj se uskutečňuje na počátku investování okamzitě - nevynakládá se postupně. Jestlize se vsak kapitálový výdaj uskutečňuje postupně (např.: během doby výstavby u stavebních investic), pak je nutné aktualizovat nejen penězní příjmy, ale také kapitálové výdaj. Obvykle se aktualizuje k okamziku zahájení výstavby. Model čisté současné hodnoty nebývá pak tento tvar:

T........ doba výstavby,

t....... jednotlivá léta výstavby,

i........pozadované zúročení,

ostatní symboly zůstávají stejné jako v předchozím vzorci.

Dalsí dynamická metoda hodnocení efektivnosti investičního záměru, která za efekt povazuje penězní příjem z investice a respektuje časové hledisko. Je povazována za téměř stejně vhodnou jak čistá současná hodnota.

Vnitřní výnosové procento VVP můzeme definovat jako takovou úrokovou míru, při které současná hodnota penězních příjmů z investice se rovná kapitálovým výdajů.

Jinak lze VVP definovat v návaznosti na čistou současnou hodnotu - je to taková úroková míra, při níz čistá současná hodnota se rovná nule.

Pn ...... penězní příjmy v jednotlivých letech zivotnosti projektu,

IN....... kapitálový (investiční) náklad,

n ........ jednotlivá léta zivotnosti,

N........ doba zivotnosti projektu,

i......... zvolený úrokový koeficient

Po zjistění hodnoty NPV pro hodnotu VVP mohou nastat tři případy:

a) 18118x2315s NPV (ČSH) = 0, odhad je správný

b) 18118x2315s NPV (ČSH) > 0, dohad je nízký

c) 18118x2315s NPV (ČSH) < 0, odhad je vysoký

Pro výpočet přiblizné hodnoty vnitřního výnosového procenta lze vyuzít lineární interpolace podle vzorce:

ČSH1

![]() VVP = i1 + * (i2 - i1) , kde

VVP = i1 + * (i2 - i1) , kde

ČSH1 + |ČSH2|

i1 .....úrokové procento při kladné ČSH,

i2......úrokové procento při záporné ČSH,

ČSH1.....kladná ČSH při úrokovém procentu i1,

ČSH2.....záporná ČSH při úrokovém procentu i2

Zatímco jsme u ČSH počítali s předem vybranou úrokovou mírou (jako minimální pozadovanou efektivností), u VVP s zádnou úrokovou mírou nepočítáme, naopak ji hledáme.

Podle VVP jsou za přijatelné investiční projekty povazovány ty, které vyjadřují vyssí úrokovou míru nez pozadovaná minimální výnosnost investice. Při srovnání různých variant investičních projektů větsinou platí, ze ta varianta, která vykazuje větsí VVP, je vhodnějsí.

Doba návratnosti vyjadřuje dobu potřebnou pro úhradu investovaného kapitálu. Čím je doba návratnosti kratsí, tím je investice hodnocena příznivěji. Výpočet tohoto ukazatele je vyhotoven s ohledem na respektování faktoru času a vychází tak z diskontovaných čistých toků hotovosti z investice. Doba návratnosti je pak definována následovně:

ČSH

![]() T = IN ÷ , kde

T = IN ÷ , kde

N

T...... doba návratnosti (v letech),

IN....... počáteční investiční náklad,

ČSH...... čistá současná hodnota,

N........ uvazovaná doba zivotnosti investice.

Tato metoda můze vést k nesprávnému rozhodování a výběru variant, protoze ignoruje penězní příjmy z investice, které vznikají za dobu úhrady a tím zkresluje pohled na neefektivnost, nerespektuje faktor času, časovou hodnotu peněz a preferuje varianty s kratsí zivotností, i kdyz jsou méně efektivní

|