MANUALUL PRODUSULUI UNIT-LINKED

F L E X I N V E S T

Sumar

4. PERFORMANTELE EUREKO ROMANIA

5. FLEXINVEST - ASIGURARI DE VIATA CU COMPONENTA INVESTITIONALA

5.4. Conditii de eligibilitate:

5.5. Durata si moneda contractului:

5.7. Rascumpararea contractului de asigurare

6. PROCEDURA DE LUCRU CU EUREKO ASIGURARI PRIVIND ASIGURAREA DE TIP-UNIT LINKED FLEXINVEST

7.1. Website cu conexiune la Internet securizata

7.2. Pasii de urmat pentru incheierea contractului Flexinvest

Eureko (https://www.eureko.net/ ) s-a infiintat in 1992 ca alianta a unor societati de asigurari si banci europene.

Scopul initial al Eureko era sa creeze un vehicul

pentru dezvoltarea internationala prin identificarea unor noi oportunitati de

parteneriate atat pe piete mature cat si pe cele emergente. Un al doilea scop

era sa creeze valoare adaugata pentru companiile existente, prin cooperare si

schimb reciproc de resurse si cunostinte.

In iulie 2000 doi dintre partenerii Aliantei - BCP si Achmea fuzioneaza cu

Eureko.

In acelasi an, Eureko achizitioneaza Foreign & Colonial[1]

din Marea Britanie UK (in prezent F&C), o societate de administrare a

activelor si cel mai vechi administrator de fonduri din lume. Dupa cateva luni,

Eureko achizitioneaza si Interamerican, cel mai mare asigurator din Grecia.

In martie 2004 Rabobank Nederland achizitioneaza

5% din capitalul Eureko, tranzactie care stimuleaza cooperarea si colaborarea

pe mai multe planuri intre cele doua organizatii. In noiembrie 2005, in urma

fuziunii cu Interpolis, filiala olandeza de asigurari constituita de Rabobank

impreuna cu Achmea, participatia Rabobank creste la 37%, aceasta din urma

devenind al doilea actionar majoritar Eureko.

Eureko retine 10,4% din actionariatul F&C, principalul administrator de

active al Eureko pe termen lung. Aceasta fuziune a condus si la realizarea

obiectivului declarat al Eureko (anuntat in 2004) de listare la bursa de

valori.

La sfarsitul lui 2004 Eureko si Banca Millennium din Polonia anunta ca Eureko

urmeaza sa achizitioneze 10% din participatiunea Bancii in cadrul PZU,

crescandu-si astfel participatiunea la 31,8%. In prezent, participatiunea Eureko

este de 33% minus 1 actiune.

In aprilie 2005 Achmea fuzioneaza cu Interpolis (filiala de asigurari a

Rabobank), in urma careia participatia

Rabobank la actionariatul Eureko ajunge la 37%.

In 2007 Eureko a achizitionat de la Garanti Bank din Turcia 80% din actiunile Eureko Sigorta, o companie de asigurari de viata.

In urma fuziunii cu Agis la finele anului 2007, Achmea a devenit lider pe piata de sanatate din Olanda, cu o cota de piata de 28% in primul seme 242h72c stru al anului 2008.

In ciuda turbulentelor de pe piata financiara mondiala, Eureko si-a continuat strategia de fuziuni si achizitii pe pietele din Europa Centrala si de Est, achizitionand in septembrie 2008 un procent de 100% din pachetul companiei de asigurari din Rusia, Oranta.

Grupul Eureko activeaza pe piata asigurarilor de viata, generale, sanatate si fondurilor de investitii, precum si in administrarea activelor si produselor bancare. Eureko doreste sa creeze un grup paneuropean integrat, format din lideri de piata pe segmentele in care acestia activeaza si sa ofere „solutii locale pentru obiective comune”.

In prezent Eureko activeaza in 12 tari, are mai mult de 22.000 de angajati, si dezvolta un parteneriat special cu Foreign & Colonial din Marea Britanie, lider in administrarea de investitii si specialist in investitii pe pietele in dezvoltare. Grupul intentioneaza sa-si consolideze pozitia pe piata olandeza si sa se concentreze pe noile oportunitati de crestere din Europa Centrala si de Est.

Misiunea Eureko este sa ofere mai intai de toate clientilor sai siguranta prin produsele sale de asigurari.. Eureko si-a propus sa isi indeplineasca misiunea prin transferul de cunostinte si experienta intre toate cele 12 state membre ale grupului: Belgia, Bulgaria, Cipru, Grecia, Irlanda, Luxemburg, Olanda, Polonia, Romania, Slovacia, Turcia si Rusia, ultima achizitie a grupului Eureko, anuntata in septembrie 2008.

Viziunea Eureko este de a se pozitiona ca un grup financiar international care ofera servicii integrate si creeaza valoare. Pentru Eureko valoarea inseamna calitatea serviciilor din perspectiva clientului .

‘Asigurarea’ inseamna multe – sanatate, economii, pensii, casa, masina; inseamna toate lucurile pe care le pretuiesc clientii. De aceea, Eureko cauta in permanenta sa gaseasca solutii inovatoare pentru a oferi valoare clientilor prin siguranta si protectia pe care le garanteaza o asigurare.

In Olanda Eureko si-a propus sa isi mentina si sa isi extinda pozitia prin politica de dezvoltare urmarind patru directii strategice:

Retea de distributie dezvoltata

Valori inovative

Performanta operationala si pret competitiv

Achizitii selective

In Europa Eureko se axeaza pe:

Consolidarea afacerilor existente

Fuziuni si achizitii selective

In Romania Eureko este primul si cel mai mare investitor strain din sectorul asigurarilor private de sanatate, prin investitia efectuata in anul 2005 pentru construirea primului spital privat, Euroclinic.

Companiile operationale care fac parte din Grupul EUREKO:

ACHMEA, OLANDA

Achmea este nr. 1 in administrarea pensiilor private

Divizia de sanatate a Achmea ocupa locul 1 pe o piata de 3,5 milioane de clienti

Detine cele mai puternice marci activand pe principiul “unitate in diversitate”:

Interpolis, Centraal Beheer Achmea, Zilveren Kruis, Avero, FBTO

FRIENDS FIRST, IRLANDA

Lider pe piata asigurarilor de viata si a pensiilor

Cea mai premiata companie pentru produsele de investitii

UNION, SLOVACIA

Ofera atat produse de asigurari de viata si generale, cat si de sanatate

Union are in prezent 462.000 clienti, reprezentand 10% din intreaga piata a Slovaciei

INTERLIFE, CIPRU

Interlife ofera toata gama de asigurari – viata, generale si sanatate

Ocupa locul 5 pe piata asigurarilor de viata din Cipru

INTERAMERICAN, GRECIA

Fondata in urma cu 40 de ani, compania Interamerican este cel mai cunoscut brand pe piata asigurarilor din Grecia, numele sau fiind asociat cu inovatia si calitatea

Interamerican Grecia se afla in top 3 asiguratori de viata si generale si este lider de piata in asigurarile de sanatate

INTERAMERICAN, BULGARIA

Are o retea de distributie foarte bine dezvoltata, punand un accent special pe

reteaua de agenti si brokeri

Reteaua de agentii cuprinde 41 locatii la nivel national

EUREKO SIGORTA, TURCIA

Companie situata in top 10 companii de asigurari generale din Turcia

Un punct forte pentru Eureko Sigorta este dezvoltarea puternica pe segmentul de bancassurance

ORANTA, RUSIA

Obiectul principal de activitate al Oranta il reprezinta asigurarile auto si de bunuri

Este o companie cu o crestere rapida, care si-a dublat primele brute subscrise in 2007

Eureko Romania a fost in infiintata in 1995, in urma extinderii catre Europa de Est a grupului Interamerican Grecia sub numele de Interamerican Romania.

In 2002 BERD realizeaza prima investitie directa in domeniul asigurarilor din Romania.

Compania ofera in Romania toate clasele de asigurari: viata (traditionale si unit linked), generale si de sanatate, precum si pensii.

In 2004 Eureko a achizitionat pachetul majoritar de actiuni al companiei Interamerican Romania.

In 2005 a devenit compania cu cea mai flexibila oferta de asigurari, datorita lansarii primului sistem integrat de protectie a sanatatii care ofera acces la toate nivelele de asistenta medicala printr-o retea de centre medicale si un spital general privat - EUROCLINIC (primul de acest fel din Romania)

In 2007 compania intra pe piata pensiilor administrate privat (Pilonul 2), detinand in prezent locul 6 pe aceasta piata dupa numarul de participanti.

In 2008 societatea intra pe piata pensiilor facultative (Pilonul 3) cu fondul de pensii facultative Eureko Confort.

In 2009 Interamerican Romania devine Eureko Romania si lanseaza un al doilea fond de pensii facultative, Eureko Activ.

In Romania, grupul Eureko este reprezentat atat prin Eureko Asigurari si Eureko Pensii, cat si prin Euroclinic, primul spital privat din Romania, unde grupul detine, de asemenea, pachetul majoritar. Gratie celor peste 10 milioane de Euro alocati construirii spitalului Euroclinic, Eureko este principalul investitor strain in sistemul privat de sanatate din Romania.

Premiul pentru cel mai bun produs de asigurari generale pentru asigurarea de locuinte “Casa Ta”

Premiul pentru cel mai bun produs de asigurari de viata pentru asigurarea – “Pensia Ta”

Premiul pentru cel mai bun produs de asigurari de viata pentru asigurarea de tip unit-linked –“Investitia Ta”

Premiul pentru cel mai bun produs de asigurari generale pentru produsul de sanatate – ”Medisystem”

Eureko construieste primul spital privat general din Romania, ”Euroclinic”

Premiul pentru cel mai bun produs de asigurari de viata pentru asigurarea de tip unit-linked – “Investitia Ta”

Premiul “Partener al sistemului de sanatate” acordat de catre Forum

Invest drept recunoastere pentru cea mai mare investitie in sistemul privat de sanatate

Premiul pentru cel mai bun produs de asigurari de viata pentru asigurarea de tip unit-linked – “Investitia Ta”

FLEXINVEST este o optiune ideala pentru cei care doresc sa isi creeze propriul plan investitional adaptat la contextul economic actual si doresc sa fie protejati in acelasi timp.

Astfel, o parte din primele de asigurare este folosita pentru a proteja asiguratul, iar o alta, pentru a cumpara unit-uri in cele 4 fonduri de investitii. Contractantul va avea libertatea de a decide care este raportul dintre componenta de protectie si cea investitionala, in functie de nevoile si apetenta pentru risc ce il caracterizeaza.

Flexinvest, noul produs de tip unit-linked oferit de Eureko Asigurari, este un produs garantat, transparent, comod si flexibil.

Garantat pentru ca, pentru prima oara pe piata asigurarilor din Romania, partea de prima investita in fondul RonGarant are o dobanda garantata anual si anuntata la sfarsitul fiecarui an calendaristic pentru anul urmator.

Transparent pentru ca produsul nu are costuri ascunse (nu are unituri initiale).

Comod pentru ca poate fi contractat pe loc, fara multe formalitati si fara analize medicale.

Flexibil pentru ca se poate alege unul dintre cele trei pachete de asigurare, la care se poate adauga asigurarea suplimentara pentru a beneficia de indemnizatie de spitalizare din accident.

Alte avantaje:

Schimbarea optiunii de investitii prin cele doua posibilitati: redirectionarea primelor viitoare sau transferul unitatilor de fond in alte fonduri.

taxe in fiecare an contractual pentru:

primul transfer de unit-uri dintr-un fond de investitii in altul

prima redirectionare de prime de asigurare esalonate viitoare

In cazul in care contractantul nu mai doreste sa plateasca primele de asigurare esalonate contractul poate fi transformat in unul liber de plata primelor, inca din anul al 3-lea al contractului, cu mentinerea raspunderii EUREKO Asigurari pentru riscurile acoperite, precum si a posibilitatii dumneavoastra de a achita in continuare prime suplimentare.

PERIOADA DE GRATIE este de 60 de zile dupa termenul scadent, timp in care prima de asigurare esalonata restanta mai poate fi achitata, contractul pastrandu-si parametrii, inclusiv acoperirea riscurilor.

Pentru acest produs, EUREKO Asigurari nu percepe taxe de editare a contractului.

Prin pachetul standard de asigurare, persoana asigurata este acoperita pentru urmatoarele riscuri: deces din orice cauza (asigurarea de baza) si deces si invaliditate permanenta din accident (DIPA).

Nota:

In cazul DIPA, riscul asigurat este reprezentat de decesul sau de invaliditatea permanenta a Asiguratului, ca urmare a unui accident. Daca invaliditatea permanenta sau decesul survin ca urmare a unui accident rutier, aerian, naval, feroviar, indemnizatia de asigurare se calculeaza prin dublarea sumei asigurate prezente in Contractul de asigurare si se acorda conform conditiilor de asigurare.

Indemnizatiile de asigurare oferite de FLEXINVEST, in cazul producerii evenimentului asigurat sunt:

pentru decesul din orice cauza (asigurarea de baza)

|

Maximul dintre Valoarea Contului si Suma Asigurata |

|

Atentie! In primii 2 ani contractuali, Suma Asigurata este egala cu: 30% * Primele de asigurare colectate pana la data decesului Asiguratului |

Asigurarea suplimentara pentru care poate opta clientul ofera acoperire in caz de spitalizare din accident (ISA).

Nota:

Asigurarea suplimentara de Spitalizare din Accident garanteaza plata pentru Asigurat a unei indemnizatii zilnice de spitalizare precum si a uneia de convalescenta (ambele stabilite in Contractul de asigurare), ca urmare a unui accident. Pentru fiecare internare, indemnizatia de convalescenta este egala cu jumatate din indemnizatia de spitalizare si se va plati pentru un numar de zile egal cu cel al zilelor de spitalizare, dar nu mai putin de 3 zile.

Pachetele de asigurare Flexinvest

|

Suma asigurata |

I |

II |

III |

|

Deces din orice cauza (RON) | |||

|

DIPA (RON) | |||

|

ISA (RON/zi) |

Clientul poate opta pentru un alt pachet de asigurare inainte de fiecare aniversare a Contractului, dupa implinirea a doi ani contractuali.

Programele (fondurile) de investitii reprezinta mecanismul prin care primele de asigurare platite de Client se investesc intr-un portofoliu de active financiare.

Contractantul are dreptul sa aleaga propria strategie de investitie, adaptata profilului sau de risc, prin alegerea programelor in care sunt plasate primele de asigurare esalonate si primele suplimentare.

Pe scurt despre fondurile de investitii:

reprezinta mecanismul prin care EUREKO Asigurari da valoare beneficiilor detinatorului

reprezinta active financiare ale EUREKO Asigurari

au un anumit grad de risc in functie de fluctuatiile preturilor unitatilor de fond

spre deosebire de fondurile mutuale sau de investitii, nu detin active proprii

sunt impartite in subdiviziuni numite unit-uri sau unitati de cont

achizitionarea uniturilor nu da dreptul de proprietate asupra activelor

varietatea programelor de investitii permite Contractantului sa isi aleaga nivelul de risc adecvat preferintelor sale

Termeni specifici fondurilor de investitii:

Cea mai mica diviziune a unui Program de investitii oferit de EUREKO Asigurari care se poate cumpara prin plata de prime esalonate si prime suplimentare;

Valoarea unei unitati de fond utilizata la anularea acesteia din Contul Contractului;

Valoarea la care se achizitioneaza o unitate de fond

Este cu 5% mai mare decat Pv

Exceptie: Programul de investitie garantat, pentru care pretul de vanzare si pretul de cumparare al unitatilor de fond sunt egale

Cont individual administrat de catre EUREKO Asigurari in care se regaseste numarul Unitatilor de fond alocate in diferite fonduri, din Primele esalonate si Primele suplimentare platite de Contractant;

Este egala cu:

|

Pretul de vanzare al unitatii de cont * Numarul de unitati existente |

Variatia procentuala in timp a unei investitii

|

Ri = (Va - Vi) / Vi *100 (%) |

Unde: Va = valoarea actuala

Vi = valoarea initiala

Programele de investitii oferite de EUREKO Asigurari, in RON sau denominate in Euro, sunt urmatoarele:

|

2 fonduri in RON |

2 fonduri in EURO |

|

RONGARANT: Dobanda anuala garantata Se anunta la sfarsitul fiecarui an calendaristic, pentru anul urmator Rata dobanzii in 2009: 12% RONPLUS: Risc ridicat Actiuni, instrumente financiare cu randamente fixe |

EUROSAFE: Risc scazut Depozite bancare, certificate de depozit, titluri de stat, obligatiuni municipale EUROEXTRA: Risc ridicat Predominant actiuni |

Veniturile provenite din investitiile in cele 4 fonduri de investitii RonGarant, RonPlus, EuroSafe si EuroExtra nu sunt impozitate.

Mecanismul de investitii:

Ce se intampla cu prima de asigurare?

Pret de vanzare Pret de cumparare

Pretul de cumparare al unit-urilor de investitie este pretul la care clientul cumpara unit-urile de investitie

Pretul de vanzare al unit-urilor de investitie este pretul la care clientul isi rascumpara unit-urile de investitie

Preturile unit-urilor de investitie sunt calculate zilnic si afisate pe website-ul EUREKO Asigurari www.eureko.ro, precum si intr-un ziar de larga circulatie nationala.

Persoana eligibila: Orice persoana fizica apta de munca, cetatean roman sau strain, avand varsta cuprinsa intre 18 si 55 de ani la data intrarii in vigoare a contractului de asigurare, cu conditia ca la data expirarii acestuia sa nu depasesca 65 de ani.

Nu pot fi asigurate persoane care, pana la data intrarii in vigoare a contractului, au fost diagnosticate cu:

a) orice forma de cancer/neoplasm cu orice localizare, chiar daca a fost operat;

b) diabet insulinodependent;

c) tromboflebita profunda a membrelor inferioare, hipertensiune arteriala cu valori mai mari de 180/120 mmHg, boala ischemica coronariana/ insuficienta cardiaca de gradul III-IV, aritmii grave sau care au suferit un accident vascular ori un infarct de miocard;

d) HIV/SIDA;

e) Boli autoimune (lupus eritematos sistemic, poliartrita reumatoida);

f) afectiuni degenerative ale sistemului nervos, epilepsie, tulburari mentale si de comportament;

g) paralizie si alte sindroame paralitice, miastenia gravis, scleroza multipla, miopatii;

h) alcoolism, toxicomanie;

i) boli grave ale ficatului (ciroza, hepatita cronica cu virus C);

j) boli grave ale sangelui (leucemie, policitemii);

k) lipsa totala a vederii sau a auzului, ori reducerea cu mai mult de 50% a vederii, respectiv auzului;

l) incapacitate de munca – o persoana este considerata inapta de munca in cazul in care, datorita unei boli sau a unei infirmitati, este incapabila din punct de vedere medical sa desfasoare orice profesie sau meserie.

Durata minima a contractului este de 10 ani.

Data intrarii in vigoare

Data de la care contractul de asigurare isi produce efectele

Este ziua de 1 a lunii calendaristice imediat urmatoare lunii in care contractul de asigurare este incheiat

Moneda contractului este Ron, toate sumele, platile si incasarile aferente contractului de asigurare fiind exprimate in Ron.

Plata primei de asigurare se poate face esalonat, respectiv trimestrial, semestrial sau anual.

Marimea si frecventa primei esalonate se pot modifica numai la aniversarea contractului de asigurare, dupa implinirea a doi ani contractuali.

|

Atentie! Primele esalonate si extraprimele se platesc numai in contul bancar specificat de catre EUREKO Asigurari. |

Plata primei rate a primei de asigurare esalonate, precum si cea a Primelor suplimentare se face pe baza formularului de plata completat pe loc de catre Consultant.

Incepand cu a doua rata a primei de asigurare esalonate, plata acestora se va face pe baza Instiintarilor de plata emise direct de catre Asigurator si transmise pe adresa de corespondenta a clientului.

Perioada de gratie este de 60 zile de la data scadentei, incepand cu a doua rata de prima, timp in care Asiguratul beneficiaza de acoperirea riscurilor prevazute in contractul de asigurare.

In cazul in care prima de asigurare esalonata nu este platita pana la expirarea Perioadei de gratie, iar data scadentei primei restante este pana in 2 (doi) ani de la data intrarii in vigoare, contractul va fi reziliat iar contractantul va primi valoarea de rascumparare totala a contractului, dupa deducerea taxei de rascumparare totala, daca diferenta ramasa este pozitiva. Daca scadenta ratei de prima restante este dupa 2 (doi) ani contractuali, contractul de asigurare va fi transformat intr-un contract liber de plata primelor.

Un contract liber de plata primelor sau reziliat nu poate fi repus in vigoare

Limitele primei esalonate de asigurare

|

FRECVENTA |

Minim (RON) |

Maxim (RON) |

|

Rata trimestriala |

| |

|

Rata semestriala | ||

|

Rata anuala |

Contractantul poate efectua investitii suplimentare prin plata unor prime suplimentare de cel putin 1.000 Ron, dupa implinirea a 6 (sase) luni de la intrarea in vigoare a contractului, cu conditia sa nu existe prime esalonate restante.

a) Rascumpararea totala:

Contractantul este indreptatit sa primeasca o valoare de rascumparare totala oricand pe parcursul Contractului.

Prin plata valorii de rascumparare totala contractul de asigurare inceteaza.

Valoarea de rascumparare totala a contractului este egala cu valoarea contului contractului din care se va deduce taxa de rascumparare totala, datorata incheierii contractului inainte de termen.

Taxa de rascumparare totala este calculata prin aplicarea procentului de penalizare din tabelul de mai jos la ultima prima de asigurare anualizata esalonata subscrisa si nu poate depasi valoarea contului la momentul calcularii acestei taxe.

|

An contractual |

6 si urmatorii |

|||||

|

Procent penalizare |

b) Rascumpararea partiala:

Incepand cu al treilea an contractual, contractantul poate rascumpara o parte din unitatile de fond detinute in contul contractului, numai daca primele esalonate au fost platite pentru cel putin doi ani contractuali intregi.

Valoarea maxima a rascumpararii partiale nu va depasi 50% din valoarea de rascumparare totala evaluata la momentul rascumpararii partiale.

Valoarea de rascumparare partiala va fi platita numai dupa deducerea din contul contractului a taxei de rascumparare partiala, stabilita ca procent de penalizare din valoarea de rascumparare partiala acordata, conform urmatorului tabel:

|

An contractual |

5 si urmatorii |

||

|

Procent penalizare |

Taxele aplicabile pentru administrarea contractului si managementul programelor de investitii, sunt urmatoarele :

a) Taxa CSA: 0,7% din prima colectata; Aceasta valoare este valabila la data intrarii in vigoare a Contractului si se poate modifica ulterior, conform legii.

b) Taxa de administrare a contractului este dedusa lunar si anticipat, astfel:

|

An contractual |

2 si urmatorii |

|

|

Taxa |

5 RON/luna |

Taxa Anului contractual anterior majorata cu 3%, dar nu mai mult de 8 RON/luna |

c) Taxa de management a programelor de investitii este dedusa lunar si anticipat si reprezinta 1,5% /an din valoarea contului.

d) Taxa de transfer intre programele de investitii – se deduce din valoarea fondurilor in care se face fiecare transfer: 0,5% din valoarea transferului, dar nu mai putin de 20 RON.

e) Taxa de redirectionare a Primelor esalonate viitoare se deduce din contul contractului si este egala cu 20 RON;

f) Taxa de rascumparare totala: conform punctului 5.7 a).

g) Taxa de rascumparare partiala: conform punctului 5.7 b).

Procedura de lucru pentru produsul de asigurare de viata de tip Unit-Linked FLEXINVEST face obiectul unui set de proceduri aprobat si implementat de EUREKO Asigurari.

In cele ce urmeaza sunt descrise etapele principale pe care trebuie sa le cunoasca consultantul de asigurari:

Pasul 1: Oferta de asigurare se va emite din aplicatia informatica, procesul de emitere a acesteia fiind descris pe larg la capitolul 7.

Pasul 2: Dupa ce clientul va fi agreat oferta de asigurare cu consultantul, cererea de asigurare se va completa pe formularele pretiparite pe hartie autocopiativa si inseriate emise de EUREKO Asigurari in 3 exemplare.

|

IMPORTANT! Primul exemplar se va transmite catre EUREKO Asigurari, al doilea va ramane la sediul Brokerului, iar al treilea va fi pastrat de catre Contractant/Asigurat. |

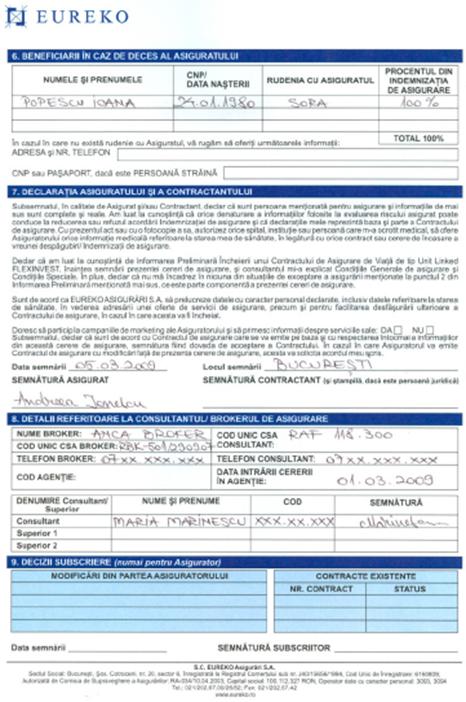

Cererea de asigurare se va completa conform modelului urmator.

SECTIUNEA DE INCEPUT A CERERII DE ASIGURARE

CODUL CONSULTANTULUI/BROKERULUI = codul Brokerului, acordat si comunicat acestuia de catre Asigurator (rubrica optionala, ce poate fi completata si de Asigurator)

NUMAR CONTRACT = numar ce se completeaza numai de catre Asigurator, in momentul emiterii contractului de asigurare

DATA INTRARII IN VIGOARE = va fi intotdeauna data de 1 a lunii urmatoare lunii in care se efectueaza plata primei de asigurare

URMATOARELE SECTIUNI AU NUMAI RUBRICI OBLIGATORII

1. Datele Asiguratului (Persoana care face obiectul contractului de asigurare):

Numele;

Prenumele;

Data nasterii;

CNP;

Sex;

Adresa de corespondenta a Asiguratului - se completeaza cea din BI/CI (nu viza de flotant);

Telefon.

2. Datele Contractantului (este cel care se obliga sa plateasca primele de asigurare pe intreaga perioada de plata a acestora) - rubrica se completeaza numai daca acesta difera de persoana asigurata, astfel:

Se va bifa tipul, persoana fizica sau juridica;

Relatia cu asiguratul – se va specifica relatia cu persoana asigurata;

Numele – in cazul Contractantului persoana juridica, se completeaza denumirea acestuia;

Prenumele;

CUI – numai daca este persoana juridica;

Data nasterii – in cazul Contractantului persoana juridica, se completeaza data nasterii reprezentantului legal;

CNP – in cazul Contractantului persoana juridica, se completeaza CNP-ul reprezentantului legal;

Sex – in cazul Contractantului persoana juridica, se completeaza sexul reprezentantului legal;

Adresa de corespondenta a Contractantului – in cazul Contractantului persoana fizica, se completeaza cea din BI/CI (nu viza de flotant), iar in cazul contractantului persoana juridica, se completeaza adresa sediului social;

Telefon.

3. Pachetul de Asigurare

Partea de protectie a produsului FLEXINVEST este conceputa sub forma a trei pachete, care se prezinta astfel:

a) Pachetul 1 cu urmatoarele acoperiri obligatorii:

Deces din orice cauza (acoperirea de baza): 4.000 RON;

Deces si Invaliditate Permanenta din Accident (DIPA): 4.000 RON;

Asiguratul poate opta si pentru o Indemnizatie pentru Spitalizare din Accident de 10 RON/zi.

b) Pachetul 2 cu urmatoarele acoperiri obligatorii:

Deces din orice cauza (acoperirea de baza): 12.000 RON;

Deces si Invaliditate Permanenta din Accident (DIPA): 12.000 RON;

Asiguratul poate opta si pentru o Indemnizatie pentru Spitalizare din Accident de 30 RON/zi.

c) Pachetul 3 cu urmatoarele acoperiri obligatorii:

Deces din orice cauza (acoperirea de baza): 20.000 RON;

Deces si Invaliditate Permanenta din Accident (DIPA): 20.000 RON;

Asiguratul poate opta si pentru o Indemnizatie pentru Spitalizare din accident de 50 RON/zi.

|

Atentie! Se poate alege doar un singur pachet de asigurare cu riscurile aferente, fara a se putea face combinatie intre acoperirile de pe un pachet cu un altul. (ex. Decesul din orice cauza de 4.000 RON – Pachetul 1 – nu se poate combina cu o Indemnizatie pentru Spitalizare din Accident de 30 RON/zi – Pachetul 2). |

4. Prima de Asigurare Esalonata

Se bifeaza frecventa de plata cu care clientul doreste sa plateasca (frecventa aleasa pentru plata primei de asigurare poate fi modificata numai la datele de aniversare a contractului);

Rata de prima: se stabileste independent de pachetul de asigurare ales, in functie de frecventa de plata aleasa, existand impuse limite de prima, astfel:

a) Frecventa de plata trimestriala: min. 250 RON si nu mai mult de 2.500 RON;

b) Frecventa de plata semestriala: min. 500 RON si nu mai mult de 5.000 RON;

c) Frecventa de plata anuala: min. 1.000 RON si nu mai mult de 10.000 RON;

5. Detalii Referitoare la Fondurile de Investitie

Se coreleaza elementele referitoare la fondurile alese din „oferta” semnata in original de client pe toate paginile cu procentele de alocare din cererea de asigurare. Procentul de alocare cumulat pentru toate fondurile alese nu poate depasi 100%.

6. Beneficiarii in Caz de Deces al Asiguratului

Numele si prenumele;

CNP/Data nasterii – daca beneficiarul este cetatean strain, se completeaza data nasterii si NR. PASAPORT;

Gradul de rudenie cu Asiguratul – in cazul in care nu exista rudenie cu Asiguratul, se completeaza adresa si nr. de telefon

Procentul din indemnizatia de asigurare – procentul cumulat pentru toti beneficiarii desemnati nu poate depasi 100%.

In cazul in care nu se doreste desemnarea unui beneficiar, se completeaza sintagma „procedura legala”;

|

Atentie! Nu se pot desemna beneficiari persoane juridice cu un procent de beneficiu total mai mare de 50%. Restul de 50% vor fi persoane fizice alese de Contractant cu acordul Asiguratului. |

7. Declaratia Asiguratului si a Contractantului

DATA SEMNARII = data efectuarii platii primei de asigurare sau cel mult doua zile peste.

LOCUL SEMNARII = agentia Guild Broker de Asigurare;

SEMNATURA ASIGURAT

SEMNATURA CONTRACTANT – daca este persoana juridica, tot aici se va aplica si stampila

8. Detalii Referitoare la Consultant

In primul tabel se completeaza: Numele complet al brokerului consultantului de asigurare, Codul unic CSA al brokerului, Codul unic CSA al Consultantului, Cod agentie, Data intrarii cererii in agentie;

In al doilea tabel se completeaza coloanele: „Nume si Prenume”, „Cod” si „Semnatura”, conform normelor interne ale Guild Broker de Asigurari

|

Atentie Sectiunea „9. DECIZII SUBSCRIERE (numai pentru Asigurator)” este rezervata in exclusivitate completarii de catre Asigurator. |

Pasul 3: Consultantul va solicita contractantului sa plateasca prima de asigurare in contul bancar al Asiguratorului, in maxim 2 (doua) zile lucratoare de la semnarea cererii de asigurare, pe baza formularului de plata completat de consultant.

Formularul utilizat pentru plata primei rate a primei de asigurare esalonate este un formular pretiparit emis de EUREKO Asigurari pe hartie autocopiativa in doua exemplare, (“Formular de plata pentru Asigurarea de Viata de tip Unit Linked FLEXINVEST”). Acest formular se va completa conform modelului de mai jos:

Primul exemplar al formularului de plata ramane la banca, al doilea la client.

|

IMPORTANT! Prima de asigurare se va plati exclusiv in contul bancar specificat de EUREKO Asigurari. |

Pasul 4: Documentele obligatorii care se vor transmite impreuna cu cererea de asigurare la sediul EUREKO Asigurari sunt urmatoarele:

a) Pentru cazul in care CONTRACTANTUL este PERSOANA FIZICA:

Pentru cetateni romani: copie buletin BI/CI asigurat care sa continta sintagma „conform cu originalul”, precum si semnatura persoanei asigurate in original;

Pentru cetateni straini: copie pasaport (indiferent daca e persoana asigurata, contractant sau beneficiar) si copie permis de sedere in Romania. Pentru copii, copie certificate de nastere.

Copie document prin care s-a efectuat plata primei de asigurare (foaie de varsamant de la banca sau OP);

Proiectia ofertei de asigurare care a stat la baza completarii cererii de asigurare, semnata de catre client pe toate paginile in original.

b) Pentru cazul in care CONTRACTANTUL este PERSOANA JURIDICA:

Certificat de inregistrare firma (cod unic de inregistrare – CUI) – copie datata, semnata si stampilata in original;

Statutul firmei – copie datata, semnata si stampilata in original (extras care atesta calitatea de reprezentant legal al firmei);

Copie BI/CI reprezentant legal;

Copie buletin BI/CI asigurat care sa continta sintagma „conform cu originalul”, precum si semnatura persoanei asigurate in original;

Document prin care s-a efectuat plata primei de asigurare (OP; in cazul in care contractantul este persoana juridica, plata primei de asigurare nu se va efectua NICIODATA in numerar);

Proiectia ofertei de asigurare care a stat la baza completarii cererii de asigurare semnata de catre client pe toate paginile in original.

Primele doua exemplare ale cererii de asigurare semnate de contractant, asigurat si consultant, la care se vor atasa actele necesare precizate mai sus, se vor transmite catre sediul central al Brokerului.

Cererile de asigurare vor ajunge la sediul central al Brokerului in max. 3 (trei) zile lucratoare de la data platii primei rate a primei de asigurare.

Brokerul, prin reprezentantul sau desemnat in acest sens, va verifica toate cererile de asigurare si documentele atasate, pentru corectitudine si completitudine, inainte de transmiterea acestora catre EUREKO Asigurari.

Cererile corecte si complete, cu documentatia prevazuta mai sus, vor fi transmise catre EUREKO Asigurari in maxim 2 zile (doua) lucratoare de la data sosirii acestora in sediul central al Brokerului.

Pasul 5: EUREKO Asigurari va emite contractul de asigurare in maxim 3 (trei) zile lucratoare de la data primirii Cererii de asigurare cu documentatia atasata, corecta si completa.

Contractul de asigurare va contine:

Polita de asigurare (parte componenta a Contractului de asigurare care dovedeste existenta acestuia)

Conditiile Generale

Anexa la Conditiile Generale

Conditiile Speciale ale Asigurarilor Suplimentare

Contractele de asigurare emise pe baza cererilor de asigurare vor fi transmise la sediul sau biroul de lucru al Consultantului in maxim 1 (una) zi lucratoare de la emiterea acestora.

|

IMPORTANT Contractele de asigurare FLEXINVEST vor intra in vigoare numai la data de 01 a lunii imediat urmatoare celei in care se incheie efectiv contractul si se efectueaza plata primei rate a primei de asigurare. |

Pasul 6: Plata comisionului aferent contractelor de asigurare incheiate.

Nota

EUREKO Asigurari va achita comisioanele aferente contractelor de asigurare incheiate in conformitate cu contractul de intermediere inchieiat cu brokerul consultantului.

Ofertele de asigurare aferente produsului de tip Unit Linked FLEXINVEST se vor emite din aplicatia informatica pusa la dispozitia sa de EUREKO Asigurari. Aplicatia poate fi accesata exclusiv din locatiile agreate de Eureko conform acestui manual al produsului.

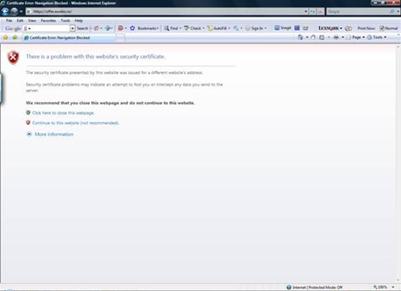

Aplicatia de ofertare pusa la dispozitie de EUREKO Asigurari la adresa https://offer.eureko.ro functioneaza pe o platforma Intranet securizata. Astfel, atunci cand va accesa linkul, utilizatorul va primi mesaje de avertizare precum cele din fotografiile de mai jos.

In ambele cazuri utilizatorul va alege butonul „Yes/Da” sau optiunea „Continue in this website” pentru a accesa aplicatia.

![]()

![]()

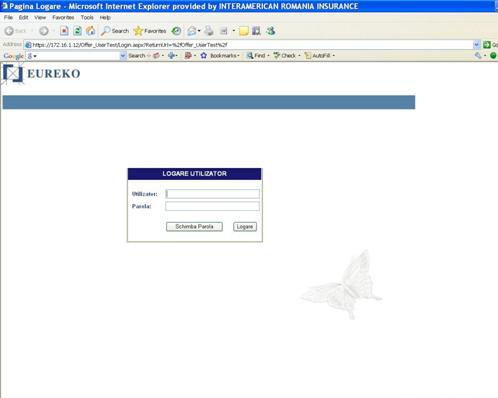

Pasul 1. Aplicatia online poate fi accesata la adresa https://offer.eureko.ro

Fiecare utilizator al aplicatiei de ofertare trebuie sa dispuna de un nume de utilizator si de o parola care vor fi generate si transmise de catre EUREKO Asigurari.

![]()

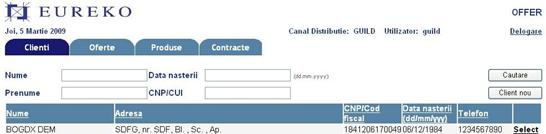

Pasul 2. Pentru a evita inregistrarea unui client de mai multe ori in aplicatia de ofertare, recomadam utilizatorilor sa verifice existenta inregistrarilor referitoare la client cu ajutorul unuia dintre parametrii urmatori: nume, prenume, CNP.

Astfel, in cazul in care clientul a fost deja inregistrat in aplicatie, datele acestuia vor fi copiate automat in campurile obligatorii si pot fi modificate, daca este cazul.

Pentru a genera o oferta sau un contract pentru un client nou, in fereastra Clienti din stanga-sus se acceseaza butonul Client nou.

![]()

![]()

![]()

![]()

![]()

Pasul 3. In aceasta pagina se vor selecta detaliile clientului, in functie de natura juridica a acestuia, respectiv Tip persoana: Fizica sau Juridica.

![]()

![]()

![]()

![]()

Observatie: pentru a avansa in aplicatie, campurile galbene obligatorii trebuie completate in mod obligatoriu conform fotografiei de mai jos!

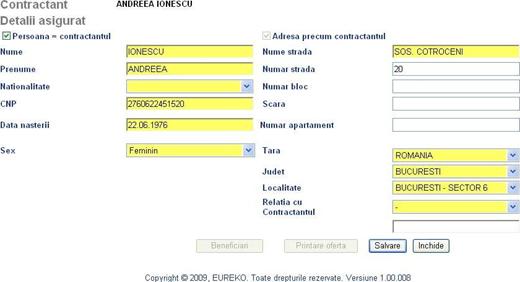

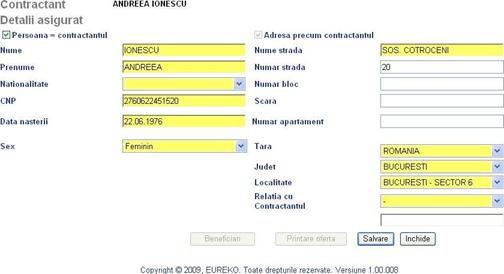

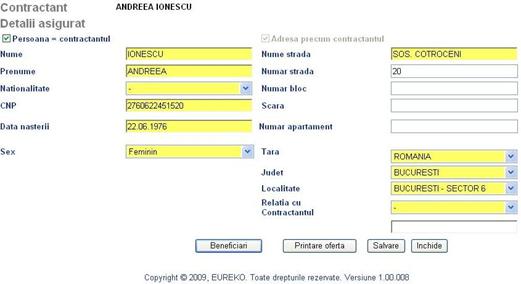

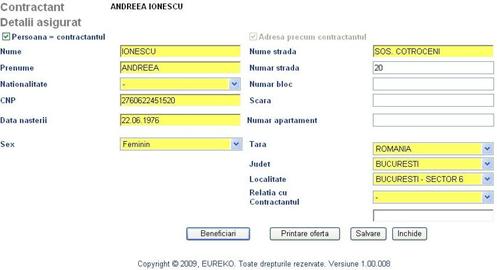

In cazul in care clientul este persoana fizica, modelul de completare a sectiunii Detalii client este cel de mai jos:

![]()

![]()

In cazul in care clientul este persoana juridica, modelul de completare a sectiunii Detalii client este cel de mai jos:

![]()

![]()

Pasul 4. Dupa completarea tuturor campurilor obligatorii, utilizatorul va putea genera o oferta noua apasand butonul Oferta noua.

![]()

![]()

![]()

![]()

Pasul 5. Din fereastra Alegere Tip Oferta, utilizatorul alege din fereastra browser-ului Alegere Tip Oferta Ramura Asigurari de viata, Produs FLEXINVEST apasand butonul Oferta Noua.

![]()

![]()

![]()

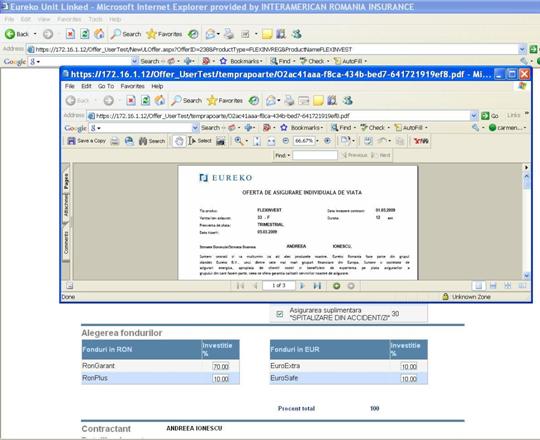

Pasul 6. Odata ajuns la pasul 6, se va deschide fereastra Oferte care are 4 sectiuni: Detalii contract, Detalii despre acoperiri, Alegerea fondurilor, Contractant Detalii asigurat.

In sectiunea Detalii contract utilizatorul va alege cu ajutorul scroll bar-ului datele ofertei de asigurare in functie de optiunile clientului

![]()

![]()

![]()

Observatie: pentru a avansa in aplicatie, campurile galbene trebuie completate in mod obligatoriu, in functie de optiunile clientului, conform fotografiei de mai jos!

![]()

![]()

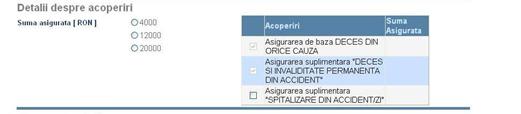

In sectiunea Detalii despre acoperiri utilizatorul va alege una dintre cele trei sume asigurate preferate de client (4.000, 12.000 sau 20.000 Ron), si Asigurarea suplimentara „Spitalizare din accident/zi”, in cazul in care clientul alege astfel.

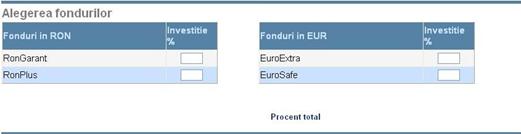

In sectiunea Alegerea fondurilor utilizatorul va alege, in functie de optiunea clientului, fondurile de investitii, precum si alocarea partii din prima de asigurare pentru fiecare dintre cele 4 fonduri.

Atentie: suma procentelor de alocare a partii din prima de asigurare in fondurile de investitii va fi intotdeauna 100%!

![]()

![]()

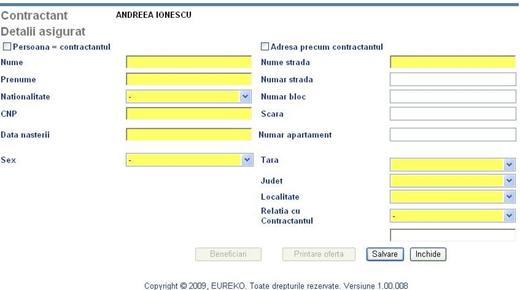

In sectiunea Contractant Detalii asigurat, in cazul in care asiguratul este aceeasi persoana cu contractantul, utilizatorul va bifa corespunzator casuta ‘Persoana = contractantul’.

![]()

![]()

Dupa ce utilizatorul bifeaza casuta ‘Persoana = contractantul’, adresa contractantului se va copia automat din sistem in campurile obligatorii.

![]()

Observatie: pentru a avansa in aplicatie, campurile galbene trebuie completate in mod obligatoriu!

Pasul 7. Pentru a continua emiterea ofertei pentru client, utilizatorul salveaza oferta cu ajutorul butonului Salvare.

![]()

Pasul 8. Pentru a adauga beneficiari la contractul de asigurare, utilizatorul va adauga datele apasand butonul Beneficiari.

![]()

Daca este cazul, utilizatorul va completa toate campurile obligatorii in fereastra Beneficiari conform fotografiei de mai jos, va apasa butonul Adaugare, iar la final butonul Inchidere.

![]()

![]()

Pasul 9. Pentru a imprima oferta spre a fi inmanata clientului si discutata cu acesta, utilizatorul va apasa butonul Printare oferta.

![]()

Pasul 10. Prin apasarea butonului Printare oferta in aplicatie se va deschide o fereastra noua cu oferta de asigurare in format .pdf.

In aceasta fereastra, utilizatorul poate alege sa imprime documentul si chiar si sa il salveze separat in afara aplicatiei de ofertare.

![]()

Pasul 11. In continuare, consultantul va discuta oferta de asigurare cu clientul, si in cazul in care acesta din urma este de acord, se va completa cererea de asigurare. Pentru detalii privind completarea cererii de asigurare si celelalte documente aferente contractului de asigurare, consultati capitolul 6.

Pentru orice probleme si nelamuriri legate de instalarea si functionarea aplicatiei va rugam contactati Departamentul IT al EUREKO Asigurari la:

Helpdesk IT

Telefon: 021/202.67.60

E-mail: [email protected]

Pentru orice probleme si nelamuriri legate de produsul FLEXINVEST, clienti, oferte, si contracte va rugam contactati Departamentul Asigurari de Viata al EUREKO Asigurari la:

Telefon: 021/202.67.41

E-mail: [email protected]

![]()

![]() CLIENT GUILD BROKER DE ASIGURARE EUREKO ASIGURARI

CLIENT GUILD BROKER DE ASIGURARE EUREKO ASIGURARI

Pentru a afla mai multe despre F&C accesati https://www.fandc.com/new/irelations/Default.aspx?id=79023

F&C, Foreign & Colonial Asset Management este lider in topul managerilor de trusturi de investitii cu sediul in Marea Britanie, fiind listat la London Stock Exchange. Din anul 2004, F&C s-a transformat din companie detinuta in totalitate de Grupul Eureko in asociat al acestuia, actionand ca principal administrator de active al Grupului.

|