Capitolul I. Strategia de produs a unei companii

1. 323v2124d Abordarea produsului din perspectiva marketingului si tipologia lui

Conceptul de produs

Produsul este orice lucru care poate fi oferit unei piete care poate satisface o dorinta sau o nevoie. El include obiecte fizice, servicii, persoane, locuri, organizatii si idei.

Produsul - este o totalitate de elemente fizice, chimice sau de alta natura, adunate intr-o structura unitara si identificabila, care realizeaza anumite functii. Un produs nu este cerut de catre un consumator doar pentru functiile si caracteristicile pe care le are, dar si datorita imaginii create in jurul sau la un anumit moment.

În conceptia de marketing, produsul reprezinta ansamblul elementelor corporale si acorporale care declanseaza cererea exprimata de consumator pe piata si trebuie prezentat într-o conceptie de sistem care integreaza alaturi de substanta materiala a bunului întreaga ambianta ce-l înconjoara, formata dintr-o paleta larga de elemente acorporale, simbolice, informationale.

Componentele produsului

Produsul este construit dintr-un ansamblu de componente pe care le putem

clasifica astfel:

componentele corporale se refera la atributele merceologice ale produsului si ambalajului si la caracteristicile functionale ale acestora. Ele vizeaza substanta materiala si structura fizico-chimica a produsului, cum ar fi: materialele constitutive, structura, forma, culoarea, calitatea finisarii, eficienta in utilizare etc.

componentele comunicationale vizeaza ansamblul informatiilor pe care producatorii si distribuitorii le difuzeaza in directia potentialilor clienti, mesajele ce contureaza imaginea publica a produsului si a marcii, publicitatea, relatiile publice, promovarea vanzarii etc.

componentele simbolice contureaza imaginea produsului, ca sinteza a reprezentarilor mentale de natura cognitiva, afectiva, sociala si personala. Cand imaginea produsului este clara, pozitiva, diferentiata, acesta se impune in raport cu celelalte produse si-i confera consumatorului sau utilizatorului un anumit status social, cultural, profesional. Daca imaginea este negativa, produsul este compromis.

componentele acorporale privesc elemente ce nu au corp material nemijlocit ca: numele, marca, instructiuni de utilizare, garantie, instalarea si serviciul, protectia legala prin brevet, licenta de fabricatie/comert, conditii de livrare si transport, pretul, conditii de plata si credit.

1.3. Etapele produsului

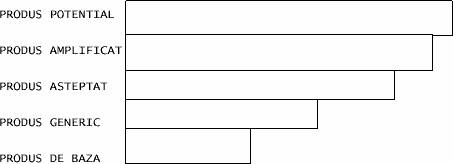

Specialistii detaliaza analiza functiilor produsului pe cinci trepte, ca o reflectare a orientarii de marketing strategic:

1. produsul de baza care este nivelul sau nucleul fundamental

2. produsul generic care defineste produsul propriu-zis uzual;

3. produsul asteptat ce include functii noi, pe care cumparatorul asteapta sa i le ofere produsul;

4. produsul amplificat care adauga avantaje diferentiale;

5. produsul potential care reflecta nivelul posibil inca necunoscut.

Fig. 1. Niveluri de conceptualizare a produsului.

1.4 Tipologia produsului

Pentru clasificarea produselor prin prisma conceptiei de marketing sunt

relevante trei criterii:

· 323v2124d Natura produselor;

· 323v2124d Destinatia produselor în consum;

· 323v2124d Durata de utilizare a produselor.

În functie de natura lor se disting:

· 323v2124d 323v2124d Bunuri: sunt produse tangibile;

· 323v2124d 323v2124d Servicii: sunt în general intangibile, inseparabile si perisabile.

În functie de destinatia în consum, produsele se clasifica în:

· 323v2124d Produse de larg consum, care la rândul lor includ:

a. Produse de cumparare curenta, caracterizate prin frecventa mare de cumparare (produse de stricta necesitate);

b. Produse de cumparare impulsiva, care sunt achizitionate fara premeditare (dulciuri, guma de mestecat);

c. Produse de depanare: se cumpara atunci când nevoia se face simtita (umbrela când ploua, reviste în asteptarea trenului);

d. Produse cu cumparare cugetata: se achizitioneaza în functie de anumite criterii (aspect, calitate, pret, stil). Acestea pot fi subclasificate în produse omogene (prezinta caracteristici

functionale identice, dar difera din punct de vedere al calitatii si a pretului) si produse eterogene (difera atât prin caracteristici functionale, cât si prin stil, pret; de exemplu, mobila,

îmbracamintea);

e. Produse de specialitate: poseda caracteristici unice si/sau imagine de marca bine definite (aparatura electronica, parfumuri, bijuterii de lux);

f. Produse fara cautare sau cu cumparare rara: produse care se adreseaza unor segmente înguste de cumparatori (reviste de stricta specialitate, enciclopedii);

· 323v2124d Produse industriale: sunt bunuri cumparate de industriasi. Clasificarea acestora se bazeaza pe modalitatea în care intra în procesul de productie si în structura costului cumparatorului.

În functie de durata de utilizare produsele se clasifica în:

· 323v2124d Bunuri durabile: sunt bunuri tangibile care supravietuiesc unei utilizari pe o perioada mai îndelungata, sau unui numar mare de utilizari;

· 323v2124d Bunuri perisabile (nondurabile): sunt bunuri tangibile, caracterizate printr-o perioada scurta de utilizare, supravietuind unei singure sau unui numar mic de utilizari.

2. 323v2124d Gestionarea si politica de produs

Politica de produs

Politica de produs a unei intreprinderi, fundamentala pentru intreaga evolutie a afacerilor, reflecta comportamentul acesteia cu privire la ansamblul aspectelor gestiunii intreprinderii care are drept scop maximizarea profitului. Ea vizeaza urmatoarele activitatii:

- cercetarea produsului in scopul aprecierii nivelului calitativ al acestuia, a stadiului de invechire, a circulatiei pe piata si a comportarii lui in utilizare si consum. Se obtin astfel informatii ce pun in evidenta punctele tari si slabe ale produsului.

- inovarea in domeniul materialelor, tehnologiilor, service-ului, productiei, a culturii si climatului organizational.

- modelarea produsului, ce confera identitate fizica unui proiect al produsului (macheta, prototip).

- asigurarea legala a produsului printr-un ansamblu de acte juridice care protejeaza produsul de contrafaceri (brevete, marci, desene, mostre, modele de utilitate).

- atitudinea fata de produsele vechi, cu grad avansat de uzura morala si rentabilitate redusa.

- alcatuirea gamei de produse si a sortimentelor.

- elaborarea strategiei ce reflecta principalele directii in care-si va orienta activitatea.

Ciclul de viata al unui produs

Gestionarea produselor existente vizeaza mentinerea unui echilibru intern al intreprinderii, ce se reflecta in echilibrul financiar care se asigura prin, urmarirea ciclului de viata al fiecarui produs si prin evolutia gamei de produse.

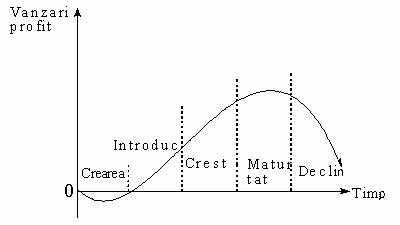

Ciclul de viata al produsului semnifica perioada de timp dintre momentul aparitiei produsului pe piata pâna la eliminarea produsului din procesul de fabricatie.

Ciclul de viata al produsului desemneaza traiectoria acestuia pe piata pe baza urmatoarelor ipoteze:

a) orice produs are o viata comerciala limitata;

b) vânzarile produsului cunosc o dinamica si o amplitudine diferita pe durata vietii comerciale;

c) profitul urmeaza o dinamica si o amplitudine diferita pe durata vietii comerciale;

d) actiunile, instrumentele, obiectivele si strategiile de marketing se diferentiaza în diferite etape ale ciclului de viata a produsului.

Pe durata ciclului de viata produsul parcurge 4 etape: lansare, crestere, maturitate si declin. Delimitarea acestor etape se face în functie de doua criterii:

volumul vânzarilor valoric si beneficiul (profitul unitar).

Fig.2 Ciclul de viata al produsului

Cunoasterea ciclului de viata a produsului are mare importanta in activitatea de marketing, deoarece caracteristicile fiecarei faze impun adaptarea si utilizarea unor activitati si programe specifice de marketing. Utilitatea practica a conceptului de ciclu de viata, rezida in faptul ca marea majoritate a produselor au o viata limitata, durata cu tendinta de reducere, datorata progresului tehnic; unele fenomene si procese economice sunt previzibile pentru diferitele faze ale ciclului de viata, iar curbele cifrei de afaceri si profitului nu sunt paralele in cele patru faze ale ciclului.

Lansarea

Caracteristicile acestei etape sunt urmatoarele:

a) demarajul lent al vânzarilor;

b) beneficii reduse, chiar negative la început;

c) pret relativ mare datorita costurilor ridicate (productie, tehnice, de marketing);

d) concurenta slaba, produsul nefiind cunoscut;

e) segmentul de consumatori potentiali este constituit de inovatori.

Obiectivul lansarii conta în crearea notorietatii si favorizarea încercarii produsului.

Cresterea

Caracteristicile acestei etape sunt:

a) vânzarile sunt în crestere accentuata;

b) beneficiile sunt în crestere;

c) costul unitar se afla la nivel mediu, în scadere fata de etape de lansare;

d) concurenta este slaba spre medie, determinând adaugarea de caracteristici noi produsului, perfectionarea acestuia si totodata cresterea numarului punctelor de vânzare;

e) cumparatorii sunt constituiti din acceptantii timpurii si primii din majoritatea timpurie.

Obiectivul etapei de crestere este maximizarea pozitiei concurentiale si cresterea preferintei pentru marca.

Maturitatea

Este faza cu durata cea mai lunga. Aceasta etapa cuprinde trei perioade:

· 323v2124d Maturitatea în crestere: vânzarile cresc, însa într-un ritm mai mic datorita faptului ca cererea se apropie de un nivel de saturatie ridicat.

· 323v2124d Maturitatea stabila: vânzarile se mentin la un nivel constant maxim, însa pe o perioada scurta de timp.

· 323v2124d Maturitatea în declin: vânzarile încep sa scada.

Caracteristicile etapei de maturitate sunt urmatoarele:

a) vânzarile ating punctul maxim în maturitatea stabila;

b) beneficiile ating punctul în maturitatea în crestere;

c) costul unitar este cel mai mic;

d) concurenta este foarte puternica;

e) cumparatorii sunt constituiti din majoritatea timpurie si majoritatea târzie.

Obiectivele etapei de maturitatea sunt maximizarea profiturilor, mentinerea pozitiei concurentiale precum si sporirea fidelitatii consumatorilor.

Declinul

Caracteristicile principale sunt:

a) vânzarile scad intr-un ritm accelerat;

b) beneficiile sunt în scadere;

c) costurile de productie si de marketing cunosc o scadere semnificativa;

d) concurenta este în declin;

e) produsul mai este solicitat doar de clientela traditionala (conservatorii).

Obiectivul etapei de declin sunt reducerea cheltuielilor si "recoltatul pietei" (valorificarea stocurilor).

3. 323v2124d Strategiile de produs

In ansamblul strategiei de marketing a intreprinderii, strategia de produs ocupa locul central, intrucat produsul este mijlocul infaptuirii obiectivelor pe care ea si le propune pentru o anumita perioada. Ea cuprinde un ansamblu coerent de decizii ce vizeaza dimensiunile si structura gamei de produse, gradul de noutate, nivelul calitativ al produselor etc.

Strategia de produs este deosebit de complexa, intrucat fiecare element ce defineste produsul total necesita elaborarea unei anumite strategii, astfel incat ea include determinarea caracteristicilor tehnice asteptate de cerere, integreaza optiunile psihologice care vor fi prezentate in alegerea formelor si desingului si presupune luarea in considerare a aspectelor direct legate de produs cum ar fi: numele, marca, serviciile etc.

O strategie de produs de succes implica folosirea resurselor din care rezulta produsul in asa mod incat sa ajute la cresterea lui pe piata si maximizarea profitului. In realitate, dezvoltarea strategiei de produs este una dintre cele mai mari provocari cu care se infrunta o companie.

Dezvoltarea strategiei de produs

Exista cateva provocari in dezvoltarea si realizarea strategiei de produs. Acestea include:

Strategia de produs este constituita din doua etape:

· 323v2124d Etapa de planificare (definirea strategiei)

· 323v2124d Etapa de executie (dezvoltarea produselor)

Daca una din acestea doua nu este realizata corect, strategia de produs nu va aduce rezultatele scontate.

Dezvoltarea si realizarea strategiei de produs se desfasoara intr-un mediu economic complex, succesul fiind greu influentat de variabile externe precum concurenta, economia sau legislatia.

De asemenea, strategia de produs se va defini in acord cu celelalte elemente ale mixului de marketing (pret, distributie, promovare), deoarece alegerile efectuate in aceasta faza se raporteaza direct la imaginea produsului Corelarea strategiei de produs cu stategiile de pret, promovare si distributie asigura infaptuirea strategiei de piata a intreprinderii in jurul careia garanteaza toate celelalte strategii, asigurand succesul in afaceri al intreprinderii.

Elementele strategiei de produs

Principalele elemente ale directiilor strategice care solicita o strategie specifica sunt: gradul de innoire a produselor, dimensiunea si structura gamei de produse si nivelul calitativ al acestora care sunt de altfel criterii de diferentiere a strategiilor pe produs, ce conduc la formularea mai multor alternative strategice.

Tipurile de strategii de produs se delimiteaza in functie de:

gradul de innoire a produselor permite adoptarea strategiei de:

· 323v2124d asimilare de noi produse care sa-i asigure competitivitate pe piata.

· 323v2124d perfectionarea produsului prin care se urmareste imbunatatirea periodica a parametrilor calitativi ai produsului existent in nomenclatorul de fabricatie.

· 323v2124d mentinerea gradului de noutate; care sa-i asigure o anumita pozitie competitiva pe piata.

. dimensiunile si structura gamei de produse impune o strategie de:

· 323v2124d 323v2124d 323v2124d 323v2124d diversificare sortimentala; prin care se urmareste nuantarea modalitatilor de satisfacere a nevoii careia i se adreseaza produsul si astfel marirea numarului de consumatori.

· 323v2124d 323v2124d 323v2124d 323v2124d stabilitate sortimentala; prin care se asigura mentinerea pozitiei castigate de intreprindere pe piata si pastrarea prestigiului de care se bucura in randul clientilor.

· 323v2124d 323v2124d 323v2124d 323v2124d selectie sortimentala sau restrangere sortimentala; prin care se urmareste eliminarea produselor cu grad avansat de uzura morala si cerere in scadere aflandu-se in faza de declin a ciclului de viata, dar si simplificarea structurii sortimentale pana la limita unor dimensiuni, care sa permita o demarcatie neta.

· 323v2124d 323v2124d 323v2124d 323v2124d Innoire sortimentala; ce conduce la crearea de noi linii de produse in cadrul gamei existente, urmarind inlocuirea produselor imbatranite si atragerea consumatorilor acestora catre noile produse.

nivelul calitativ al produselor solicita o strategie de:

· 323v2124d 323v2124d adaptare calitativa; la nivelul cerintelor consumatorilor si al ofertei concurentilor.

· 323v2124d 323v2124d diferentiere calitativa; in raport cu specificul segmentelor de piata, de veniturile pe care sunt dispuse diversele segmente de consumatori sa le utilizeze pentru produsul respectiv.

· 323v2124d 323v2124d stabilitate calitativa; in cazul in care nu au aparut modificari deosebite in segmentele pietii.

pozitia pe care doreste sa o ocupe pe piata produsului conduce la adoptarea strategiei

· 323v2124d 323v2124d liderului unic; daca produsul se detaseaza net fata de concurenti.

· 323v2124d 323v2124d a coliderului; cand produsul imparte pozitia dominanta pe piata cu altul, fabricat de concurenti.

· 323v2124d 323v2124d de sfidare; daca firma isi propune sa ajunga in pozitia de lidear sau colidear.

scopul urmarit, determina o strategie:

· 323v2124d de crestere; care urmareste marirea volumului sau gamei de produse prin cresterea gradului de saturare a pietelor, diversificarea productiei.

· 323v2124d de selectie; care urmareste alegerea pietelor si produselor cele mai rentabile.

Fiecare din aceste strategii are o finalitate si de aceea intreprinderea trebuie sa elaboreze o paleta de variante strategice distincte, care apoi se combina intre ele in functie de necesitatile intreprinderii, astfel incat strategia de produs sa fie eficienta oferindu-i intreprinderii cel mai mare avantaj concurential posibil.

Capitolul 2.

Piata farmaceutica din

Cele mai atractive piete farmaceutice din europa Centrala si de Est sunt cele din Romania, Rusia si Ucraina. In ultimii ani acestea au inregistrat cresteri de peste 20 la suta. Mai mult decat atat, aici sunt oferite si noi oportunitati de preluare a unor companii locale. Expertii in domeniu spun ca ritmul rapid de dezvoltare a facut ca aceste trei state sa fie mai interesante pentru investitori decat pietele mai mature din Europa Centrala si de Est, precum Polonia, Cehia si Ungaria, unde in ultimii ani a avut loc o incetinire a cresterii. Potentialul de dezvoltare este ridicat in Romania, Rusia si Ucraina ca urmare a numarului de locuitori si a cresterii puterii de cumparare.

Industria de medicamente din România a aparut dupa nationalizarea din 1948 odata cu crearea de fabrici mici de sinteze organice si fabrici separate de conditionare medicamente.

Începând din anul 1969, industria de medicamente a fost condusa de catre Centrala Industriala de Medicamente si Coloranti din cadrul Ministerului Industriei Chimice. Aceasta forma organizatorica s-a mentinut pâna în luna mai 1990, când Centrala Industriala s-a desfiintat - urmând ca fiecare întreprindere de medicamente sa se organizeze independent ca unitate autonoma.

Romania a avut de parcurs in ritm rapid un drum lung si dificil de la momentul "~89 la binemeritata sa integrare europeana. Ianuarie 2007 nu a insemnat decat recunoasterea acestui efort si a progresului facut. Aceasta evolutie dinamica s-a manifestat si in domeniul pietei farmaceutice.

În ultimii 10 ani, o perioada de tranzitie catre o structura democratica, producatorii interni de medicamente au fost nevoiti sa faca fata cerintelor din ce în ce mai mari, încercând sa gaseasca solutii pentru a-si mentine pozitia si chiar mai mult, pentru a-si îmbunatati standardele.

Intrate în România în perioada 1991 - 1994, marile grupuri farmaceutice au profitat de lipsa de reactie a producatorilor autohtoni, de legislatia favorabila importurilor si de medicamentele puternice din portofoliu pentru a cuceri, treptat, piata.

Dintre cazurile de implicare a investitorilor strategici în industria locala, cel mai celebru este, de departe preluarea pachetului majoritar de actiuni al producatorului brasovean EUROPHARM de catre SMITHKLINE BEECHAM, pentru 29 milioane de dolari.

Înca de atunci Europharm era unul dintre cei mai moderni producatori, care întelegea necesitatile activitatilor de marketing, si care îsi crease si un distribuitor de talie nationala. În prezent, grupul de afaceri GLAXOSMITHKLINE EUROPHARM (care reuneste activitatile companiilor Glaxo Wellcome, SmithKline Beecham si Europharm) este primul jucator de pe piata, având anul trecut o cifra de afaceri consolidata de 53,87 milioane de dolari.

Au mai existat si alte cazuri de fuziuni si achizitii, precum preluarea PHARMATECH Târgu-Mures de catre grupul sloven LEK, dupa care a fuzionat cu NOVARTIS, preluarea societatii PHARMACIA de catre grupul PFIZER, sau cumpararea pachetului majoritar al ARMEDICA de catre GEDEON RICHTER (Ungaria). Este clar însa ca nu a venit înca timpul marilor fuziuni dintre giganti.

In 2000, alaturi de producatorii deja existenti au aparut producatori privati precum Europharm, Sindan sau LaborMed. Din pacate, o politica gresita a facut ca producatorii de stat sa nu se poata dezvolta pe cont propriu. Prin urmare, singura solutie rentabila a fost privatizarea. Dupa 2000, piata a dat semne de maturizare. Cauza: acumulare de experienta, de capital. Au fost insa si dificultati legate de costurile ridicate, rentabilitate, cote de piata etc.

În momentul de fata, cea mai importanta companie de antibiotice din România care se mai afla în proprietatea statului este ANTIBIOTICE. La sfârsitul anului 2001 si începutul lui 2002, statul român a încercat sa privatizeze pachetul de 54% pe care îl mai detine în portofoliul sau. Tentativa de privatizare a esuat si statul român a transferat ANTIBIOTICE din portofoliul Autoritatii pentru Privatizare (APAPS) în portofoliul Ministerului Sanatatii pâna în momentul în care se va considera oportuna o noua încercare de a privatiza societatea.

Din motive de eficientizare a activitatii, la nivelul anului 2002 companiile autohtone au recurs la restructurari de personal, astfel încât TERAPIA renunta la 40% din forta de lucru, iar ANTIBIOTICE si SICOMED la 30% din totalul personalului.

In anul 2003, piata farmaceutica din Romania inregistreaza o usoara scadere valorica fata de anul anterior (599,7 mil. Euro, adica -1,9%), datorata problemelor mari ale segmentului de spital (-12,5%), care n-au putut fi compensate de cresterea segmentului de retail (+3,3%).

Din statisticile CEGEDIM Romania, se observa ca in topul producatorilor de medicamente, din punct de vedere valoric, compania GlaxoSmithKline ocupa prima pozitie ca si in anul 2002, iar Antibiotice S.A. Iasi se afla pe locul al VII-lea in topul primelor 10 corporatii.

Cotele de piata detinute de principalii

producatori si importatori de medicamente in Romania sunt prezentate in

graficul de mai jos:

Ca producator autohton, Antibiotice Iasi, in

structura pietei, ocupa locul al III-lea, dupa Sicomed Bucuresti si Terapia

Cluj.

In 2003, Antibiotice S.A. Iasi a inregistrat o cifra de afaceri de 1215 miliarde lei, in crestere cu doar 12,25%

(41,6 miliarde lei) fata de anul anterior, ceea ce, la o rata a inflatiei de

14,1% anul trecut, releva o scadere, in termeni reali, de 1,6%. Cifra de

afaceri prevazuta in BVC pe 2003, de 1250 miliarde lei, a fost realizata in

proportie de 97,2%. Administratorii companiei motiveaza evolutia modesta a

cifrei de afaceri prin influenta nefasta a concurentei manifestata la

licitatiile electronice organizate de catre unitatile spitalicesti, ceea ce a

impus reducerea preturilor pentru o parte din produsele licitate, in vederea adjudecarii

unui volum sporit de contracte.

Piata farmaceutica a inregistrat un avans de 28% in 2004 fata de anul precedent, cumuland 960 milioane de euro. Motorul cresterii pietei a fost retailul, adica vanzarile prin farmacii, pentru ca pe segmentul vanzarilor din spitale, avansul sa fie nesemnificativ. Studiul Cegedim pozitioneaza pe primul loc gigantul britanic GlaxoSmithKlein (pe plan mondial, GSK ocupa locul al doilea), care la finele lui 2004 detinea 10,2% din piata, valoarea vanzarilor ridicandu-se la 104 milioane de euro.

S- a inregistrat o evolutie ascendenta anuala de aproximativ 34% in 2005, comparativ cu 2002, fata de cresterea de 24% din aceasta regiune a Europei. Evolutia se datoreaza faptului ca Romĺnia este pe locul doi ca numar de locuitori in zona Europei Centrale si de Est. De asemenea, este piata farmaceutica cu cele mai mari cheltuieli pe cap de locuitor. Deschiderea catre noi oportunitati este data si de preconizata aderare a Romĺniei la Uniunea Europeana, la 1 ianuarie 2007.

In 2005, liderul pietei romĺnesti de profil a fost compania britanica GlaxoSmithKline, cu o cota de piata de 9,1%, urmata de companiile elvetiene Hoffmann La Roche, cu 6,7% din piata, si Novartis cu 6,4%. Cei mai importanti producatori romĺni de medicamente au fost Zentiva (fosta Sicomed) cu o cota de 4,7%, Terapia Cluj- Napoca - 3,4 % si Antibiotice Iasi - cu 3,2% din piata farmaceutica autohtona.

In 2006, pentru

al doilea an consecutiv, piata produselor farmaceutice din Romania s-a

dezvoltat peste asteptarile jucatorilor, atingand o rata de crestere de

aproximativ 20%. A atins o valoare de 1,45 miliarde de euro la preturi engros

si va continua sa creasca cu o medie de 15 % pana in 2010. Cresterea va fi

determinata in principal de segmentul prescrierilor de medicamente (Rx), care

se va tripla fata de segmentul OTC, al medicamentelor care nu au nevoie de

prescriptie medicala. Marirea se datoreaza mai ales suplimentarii cheltuielilor

guvernamentale pentru serviciile de sanatate si scaderii preturilor.

Rata de crestere a pietei

farmaceutice din Romania este una dintre cele mai mari in comparatie cu statele

din centrul si estul Europei, ocupand locul doi dupa Rusia. Piata farmaceutica

a celor 12 state din centrul si estul Europei a ajuns la o valoare de 11,8

miliarde de euro si reprezinta mai putin de 10 % din totalul piatei

farmaceutice a UE 15 care a atins 162,2 miliarde de euro.

Ca o particularitete a pietei

locale, nivelul cheltuielilor pentru produse farmaceutice si sanatate este

scazut in Romania in comparatie cu tarile din restul Europei. Avand o medie a

cheltuielilor de 58 de euro pe cap de locuitor pentru produse farmaceutice,

Romania este mult sub nivelul tarilor din estul Europei. Tara noastra atinge

mai putin de o treime din consumul pe cap de locuitor al Cehiei, unde

cheltuielile pentru produse farmaceutice pe cap de locuitor sunt de 186 de euro

si aproape o zecime din cel al Frantei, care aloca 567 de euro pe cap de

locuitor in acest domeniu.

Puterea de cumparare in crestere a consumatorilor si

alocarile guvernamentale de la buget, o utilizare mai larga a tratamentelor

moderne si patrunderea si utilizarea in crestere a produselor cu vanzare libera

vor contribui la alinierea pe termen mediu la tarile europene.

Incepand cu 2007, piata farmo din Romania inregistreaza o dinamica substantiala, estimata la 1,7 miliarde de euro, cu o crestere de 23 la suta pe ultimele patru trimestre, dar aproape 60 la suta din valoare este acoperita din buzunarul pacientului si nu prin politica de sanatate.

Cheltuielile cu medicamentele in Romania sunt

printre cele mai mici din Europa, adica putin peste 60 de euro pe cap de

locuitor, comparativ cu Ungaria, Germania, Franta sau alte tari membre Uniunii

Europene, dar mai mare decat in Bulgaria. In mediul rural, cheltuielile cu

medicamentele pe cap de locuitor sunt si mai scazute, respectiv intre 10-12

euro.

In general in Romania, ca volum, cele

mai multe produse vandute, aproximativ 70 la suta, sunt genericele -adica

medicamente care au iesit de sub patent. Intre 20 si 23 la suta din piata

farmaceutica este reprezentata de OTC, respectiv de medicamente care pot fi

vandute fara reteta.

|

Canal/Segment |

Trim. 3 2007 |

MAT 3 2007 |

Pret Mediu MAT 3 2007 |

MAT. 3 2007 vs. MAT. 3 2006 |

|

|

(mil Ron) |

(mil. Ron) |

(Ron) | |||

|

Total piata | |||||

|

Retail | |||||

|

■ cu prescriptie (Rx) | |||||

|

■ fara prescriptie (OTC) | |||||

|

Spital | |||||

Al treilea trimestru din 2007 a confirmat incetinirea ratei de crestere a pietei totale (+ 14,8% fata de 20,1% la sfarsitul lunii iunie, respectiv fata de + 23,4% la sfarsitul lunii martie).

In linii mari, piata farmaceutica a confirmat evolutiile precedente, astfel:

|

Grupa Terapeutica ATC1 |

Trim. 3 2007 |

MAT 3 2007 |

Pret Mediu MAT 3 2007 |

MAT. 3 2007 vs. MAT. 3 2006 |

|

|

(mil Ron) |

(mil. Ron) |

(Ron) | |||

|

Total piata | |||||

|

C sisteme cardiovasculare | |||||

|

A Tub digestiv si metabolism | |||||

|

J Anti-infectioase sistemice | |||||

|

N sistem nervos central | |||||

|

L Antineoplazice si imunomodulare | |||||

|

R Sistem respirator | |||||

|

M Sistem musculo-scheletic | |||||

|

B Sange si organe hematoformatoare | |||||

|

G Sistem Zgenito-urinar | |||||

|

D Dermatologice | |||||

Cele mai importante cresteri au inregistrat grupele:

Potrivit raportului companiei de cercetare Cegedim, cresterea pietei totale in jurul valorii de 20%, cumulata cu aprecierea leului, fac in continuare din piata romaneasca o piata de interes regional. "Totusi, intensificarea concurentei, cresterea riscului derapajelor fiscale, ca si masurile preconizate de reducere a preturilor sau a adaosurilor, ne indeamna sa ne temperam optimismul pe termen mediu", se arata in raport. De aceea analistii estimeaza ca in anul 2008 performantele nu le vor egala pe cele din anul 2007.

Ponderea primilor zece jucatori din piata romaneasca de medicamente a

crescut la sfarsitul primului semestru la 54% al anului 2007, dupa ce la finele

anului trecut acestia detineau mai putin de 53% din piata de profil, conform

datelor furnizate de compania de cercetare a pietei Cegedim. Compania britanica

GlaxoSmithKline si-a pastrat in prima jumatate a anului prima pozitie in topul

celor mai mari jucatori de pe piata farmaceutica locala, fiind urmata, la fel

ca si anul trecut, de elvetienii de la Hoffmann La Roche si de Sanofi-Aventis.

De altfel, topul primilor zece jucatori locali nu a suferit nicio modificare,

schimbari notabile producandu-se in partea a doua a clasamentului.

|

Nr. Crt. |

Corporatie |

Trim. 2 2007 |

Iulie 2006 - Iunie 2007 |

|

|

(mil. Ron) |

(mil. Ron) | |||

|

Total | ||||

|

GlaxoSmithKline1 | ||||

|

Hoffmann La Roche2 | ||||

|

Sanofi-Avensis3 | ||||

|

Novartis4 | ||||

|

Servier5 | ||||

|

Pfizer3 | ||||

|

Rambaxy6 | ||||

|

Zentiva | ||||

|

Antibotice | ||||

|

KRKA D.D. | ||||

|

TOP 10 | ||||

|

Bayer Healthcare AG8 | ||||

|

Eli Lilly3 | ||||

|

Menarini | ||||

|

Actavic7 | ||||

|

Gedeon Richter9 | ||||

|

AstraZeneca | ||||

|

Marck & Co | ||||

|

Novo Nordisk | ||||

|

Schering Plought | ||||

|

Labormed | ||||

|

TOP 20 | ||||

In privinta celor

mai importante companii care activeaza pe piata farmaceutica, GlaxoSmithKline

ocupa in continuare primul loc in topul celor zece cele mai bine cotate

companii farmaceutice.Vanzarile GSK, inclusiv rezultatele Europharm, au atins 469,6

milioane de lei, corespunzatoare unei cote de piata de 7.8%. In trimestrul doi, GSK a raportat vanzari de 99.2

milioane de lei.

A doua companie se mentine in top Hoffman La Roche care a consemnat vanzari de 99.4

milioane de lei in trimestrul doi si o cota de piata de 6,9%. Pentru intervalul

iulie 2006 - iunie 2007, vanzarile Hoffmann La Roche s-au cifrat la 409,4

milioane lei.

Reprezentanta din Romania a Sanofi-Aventis, fara cooperarea cu Sindan-Pharma

ocupa pozitia a treia, pentru al doilea trimestru raportand vanzari de 90

milioane lei si o cota de piata de 6,6%, iar pe intervalul iulie 2006 - iunie

2007 de 395,8 milioane lei.

Novartis, pe locul patru al topului Cegedim, a inregistrat in al doilea trimestru

al 2007, vanzari de 96,5 milioane lei si a atins o cota de piata de 6,4%,

incluzand rezultatele Sandoz, iar pe intervalul iulie 2006 - iunie 2007,

vanzari de 386 milioane lei.

Pe locul cinci in top a trecut compania Servier, devansand Pfizer, cu vanzari

in al doilea trimestru de 91.3 milioane de lei, o cota de piata de 5,9%, iar pe

intervalul iulie 2006 - iunie 2007 a consemnat vanzari de 352.7 milioane de

lei.

Pfizer a trecut pe locul sase in topul Cegedim, cu vanzari de 77.8 milioane lei

in trimestrul doi, si 332.6 milioane lei pe intervalul iulie 2006 - iunie 2007

si o cota de piata de 5,5%.

In continuare Rambaxy se mentine pe

locul 7, inclusiv Terapia, care a avut vanzari de 73.8 milioane lei in al

doilea trimestru si de 303.1 milioane lei pe intervalul iulie 2006 - iunie

2007, cu o cota de 5,0%. Zentiva ocupa locul opt cu vanzari de 73.6 milioane

lei pe trimestrul doi si 297.3 milioane lei pe intervalul iulie 2006 - iunie

2007, cu o cota de 4.9%.

Antibiotice Iasi se mentine pe pozitia a noua, cu 44.9

milioane lei in trimestrul doi, 184,9 milioane lei pe intervalul iulie 2006 -

iunie 2007 si o cota de piata de 3,1%, iar pe zece se afla compania slovena

KRKA D.D., care a inregistrat vanzari de 39.0 milioane lei in al doilea

trimestru, 165.6 milioane lei in intervalul iulie 2006 - iunie 2007 si o cota

de 2,7%.

Potrivit raportului intocmit de Cegedim, primele zece companii din piata

acumuleaza o cota de 54.7%, iar impreuna cu urmatoarele zece companii din top

20 se acopera aproape trei sferturi din piata, respectiv 72.9%.

Pe locurile 11-20 se plaseaza, in ordine, companiile Bayer Healthcare AG, Eli Lilly, Menarini, Actavis, Gedeon Richter, Labormed, Ozone Laboratories, Novo Nordisk, Schering Plough si Astra Zeneca, cu cote de piata situate intre 1,6% si 2,2%.

In ultimii ani pozitia Romaniei s-a imbunatatit semnificativ, la fel si perceptia. Inainte, Romania era sub nivelul tarilor Europei Centrale si de Est, ca maturitate si ca valoare. Cauzele acestei evolutii sunt de doua tipuri: un interes de dezvoltare pe termen lung (un numar mare de persoane cu necesitati de sanatate insuficient acoperite) si un interes comercial (pentru o piata care a atins o anumita valoare si inca mai creste).Gasirea unor noi piete de desfacere si lansarea de noi produse sunt alte obiective ale companiilor farmaceutice de pe piata româneasca. Totusi, din cauza costurilor foarte mari, obiectivul de lansare de noi produse se regaseste ceva mai rar la companiile autohtone. Printre masurile de eficientizare mai pot fi amintite închiderea sectiei de fabricare a Europharm din Ploiesti, renuntarea la fabricarea de injectabile de catre Sicomed, din cauza pierderilor aduse de aceasta categorie de produse.Pentru urmatorii ani se estimeaza crestere mai putin spectaculoasa a pietei farmaceutice, vor urma 3-5 ani de crestere moderata de 10-15% pe an, apoi o perioada, probabil de stagnare.; valori inferioare se pot inregistra daca vom asista la o reducere combinata de preturi si turbulente postelectorale, insa este posibil si sa mentinem rata de crestere curenta, in conditiile in care unele decizii majore vor fi amanate pentru 2009.(raportul Cegedim). Teoretic, va trebui sa asistam la o crestere si o maturizare semnificative.

Capitolul 3.

Scurt Istoric

ANTIBIOTICE Iasi a ramas singura companie farmaceutica de pe piata al carei capital este înca detinut în majoritate de stat. APAPS detine în continuare 53% din capitalul ANTIBIOTICE, la care mai participa si câteva fonduri de investitii (Broadhurst Investment - 7,2%, Romanian Investment Company - 6,2%, Pictet & CIE London - 3,5% si SIF Oltenia - 3,1%).

Un scurt istoric al companiei ne întoarce în 1995, când ia fiinta Fabrica Chimica Nr. 2 Iasi, prima companie farmaceutica din sud-estul Europei care a produs penicilina prin biosinteza la mai putin de 30 de ani de la descoperirea ei de catre Fleming.

În 1968, ANTIBIOTICE devine singurul producator de produse sterile pentru uz parenteral din România, între anii 1972-1990 Colaborare cu firma Schering pentru fabricarea unguentelor Ultralan si cu firma Bayer pentru productia de Lasonil.

Între anii1993-1996 se dezvolta segmente noi prin investitii majore în cadrul programului de restructurare si retehnologizare: peste 38 milioane USD în achizitionarea de linii automate pentru diferite procese tehnologice.

Perioada 1997-2000 aduce schimbari majore pentru companie, astfel: se realizeaza cotarea societatii la Bursa de Valori Bucuresti, la categoria I. Se pun bazele retelei de distributie proprii, prin deschiderea agentiei Cluj-Napoca, extinzându-se mai apoi prin deschiderea a înca patru agentii la Craiova, Constanta, Bucuresti, Timisoara si a unei reprezentante la Satu-Mare.

Se obtin Certificate de Buna Practica de Fabricatie (GMP) pentru fluxurile de fabricatie a produselor parenterale. Ca urmare a inspectiei Food&Drug Administration (FDA - organismul american regulator în domeniul medicamentului) efectuate în luna iulie 2002, ANTIBIOTICE este acceptata în mod oficial ca exportator de substante active (Nistatina si Vitamina B12) pe pietele din SUA si Canada. În luna aprilie firma, dupa o inspectie a locului de fabricatie, este aprobata de catre UNICEF, ca furnizor de flacoane cu pulberi pentru uz parenteral.

Marja profitului din exploatare a ANTIBIOTICE Iasi a crescut la 20%, de la 13%, potrivit raportului Capital Securities.

Prezenta activa a societatii pe plan extern s-a concretizat în identificarea si dezvoltarea de parteneriate strategice, pe termen lung, cu firme reprezentative de pe toate continentele lumii: Europa, America de Nord si Sud, Asia, Africa, Australia, în peste 30 tari: Germania, Olanda, Anglia, Belgia, Elvetia, Austria, Rusia, Australia, SUA, Canada, Taiwan, Vietnam, India, etc.

Produsele principale pe piata externa sunt nistanina (o cota de piata de 25%) din piata mondiala fiind al doilea mare producator mondial, cu o prezenta activa in peste 45 de tari si Vitamina B12 (10% din piata mondiala). Anul trecut a crescut numarul de parteneri care au testat si achizitionat produsele, un avantaj considerabil fiind obtinerea Certificatului de Conformitate de la Farmacopeea Europeana, ce a permis demararea procedurii de autorizare a nistaninei la parteneri din Anglia, Franta, Italia.

Principalii clienti:

Entitatile sistemului sanitar romanesc; Sanavita Germania; Tocelo Chemicals BV Olanda; Lohmann LTH Germania; Impextraco NV Belgia; Farmalena Rusia; Hubei Kangle China; Selectchemie Elvetia; ACIC FINE Chemicals Canada; Agro Earmachem Malaezia.

Principalul domeniu in care Antibiotice este lider de piata este clasa antiinfectioaselor de uz sistemic, segment care reprezinta 56% din vanzarile companiei pe piata interna. In cadrul acestei grupe farmaceutice, in anul 2005 societatea a ramas in continuare partener al Ministerului Sanatatii pentru programul national de control si tratament al tuberculozei, ca unic furnizor al intregii game de produse antituberculoase de prima intentie

Principalii concurenti; piata in care activeaza societatea

Conform Cegedim Romania, in trimestrul I 2006 primele 10 companii farmaceutice,

ca procent in total iesiri de produse din farmacii sunt:

|

GLAXOSMITHKLINE | ||||

|

HOFFMANN LA ROCHE | ||||

|

SANOFI-AVENTIS | ||||

|

NOVARTIS | ||||

|

PFIZER | ||||

|

ZENTIVA | ||||

|

SERVIER | ||||

|

TERAPIA | ||||

|

ANTIBIOTICE | ||||

|

KRKA D.D. |

Sursa: CEGEDIM ROMANIA, Pharma & Hospital Report

Rezultatele pozitive înregistrate de compania Antibiotice la finele primului semestru al anului 2007 consolideaza pozitia detinuta de producatorul iesean în Top 10 producatori farmaceutici prezenti în România. Conform datelor CEGEDIM, Antibiotice - singurul producator farmaceutic cu capital majoritar românesc din Top 10 - se mentine pe locul 9 si la finele primului semestru din 2007. Potrivit rezultatelor financiare auditate, vânzarile nete ale companiei Antibiotice au atins dupa primele sase luni valoarea de 102 milioane lei, mai mare cu 17% fata de semestrul I al anului precedent. La data de 30 iunie 2007 compania Antibiotice detinea un portofoliu de 142 medicamente de uz uman ce acopera 85 D.C.I.-uri din 11 clase terapeutice si 20 de medicamente de uz veterinar, 90% din afacerea firmei fiind dezvoltata pe piata interna, iar diferenta de 10% reprezentind vanzarile pe pietele externe.

De asemenea, profitul brut înregistrat în prima jumatate a anului 2007 este mai mare cu 25% fata de perioada similara a anului 2006, ajungând la nivelul de 24 milioane lei. Majorarea volumului de vânzari pe piata interna a fost sustinuta, în intervalul 1 ianuarie - 30 iunie 2007, atât de cresterea pe segmentul Retail, cât si de consolidarea pe canalul Hospital, în conditiile în care vânzarilor catre spitale le revine în continuare o pondere importanta în sistemul de distributie. Desi piata farmaceutica a înregistrat un regres în primele sase luni pe acest segment (ponderea vânzarilor pe segmentul Hospital a scazut de la 21,7% la 17% în primul semestru al anului 2007), compania Antibiotice a obtinut o crestere de 12 procente pentru vânzarile produselor parenterale distribuite pe acest canal.

Trendul pietei farmaceutice vs. evolutia vanzarilor Antibiotice (pe canale de consum si promovare, in milioane lei)

|

2004 mil lei |

2005 mil lei |

2006 mil lei |

Crestere procentuala 2006 fata de 2005 |

|||||

|

Canal de consum |

Piata |

Antibiotice |

Piata |

Antibiotice |

Piata |

Antibiotice |

Piata |

Antibiotice |

|

Hospital | ||||||||

|

Retail | ||||||||

|

OTC | ||||||||

|

TOTAL | ||||||||

Acelasi trend, de crestere, au inregistrat si vanzarile de capsule (4%) si comprimate (28%) datorita valorificarii superioare a produselor strategice. Valoarea vanzarilor de unguente si

supozitoare a inregistrat o diminuare cu 22% fata de aceeasi perioada a anului 2006 datorita reducerii consumului acestor forme farmaceutice pe piata Romaneasca de medicamente.

Trendul pietei farmaceutice vs. evolutia vanzarilor Antibiotice (pe forme farmaceutice, in unitati fizice)

|

asd |

Cantitatea (UI) |

Valoarea (Milioane lei) |

||||||

|

Forma farmaceutica UI | ||||||||

|

Comprimate |

mil.crp. |

Piata | ||||||

|

Antibiotice | ||||||||

|

Pulberi injectabile |

mil.fl. |

Piata | ||||||

|

Antibiotice | ||||||||

|

Capsule |

mil.cps. |

Piata | ||||||

|

Antibiotice | ||||||||

|

Unguente |

mil.tub. |

Piata | ||||||

|

Antibiotice | ||||||||

|

Supozitoare |

mil.supoz. |

Piata | ||||||

|

Antibiotice | ||||||||

Activitatea de productie s-a desfasurat in aceasta prima parte a anului pe toate cele noua fluxuri de fabricatie autorizate.

In perioada 21-23 mai 2007 sectiile

Nistatina si Produse Parenterale au fost auditate de catre inspectorii din

cadrul Agentiei Nationale a Medicamentelor obtinand recertificarea Good

Manufactoring Practice. La finalul

auditului echipa de inspectie a apreciat conformitatea sistemului de management

a calitatii si nivelul de pregatire a personalului, apreciind saltul calitativ

realizat de compania noastra in comparatie cu nivelul evaluat la inspectia

precedenta, din anul 2005

In anul 2005, la o crestere de 20% a cifrei de afaceri, Antibiotice inregistra

un profit net cu 58% mai mare decat in 2004. Asta a insemnat o crestere a

marjei nete din vanzari la 12%, un nivel bun avand in vedere industria in care

activeaza societatea. Trimestrul I al acestui an a adus o imbunatatire semnificativa

sub acest aspect, marja neta a urcat la 27%, stiut fiind faptul ca perioada de

iarna este mai prolifica pentru companiile producatoare de medicamente, mai

ales pentru cele specializate in antiinfectioase si vitamine. Tocmai din cauza

acestei ciclicitati este mai relevanta, pentru comparatie, anualizarea

rezultatelor in ultimele 12 luni. Se observa o crestere a profitului net de 15%

in perioada martie 2005 - martie 2006 fata de intreg anul 2005, la 22,7

milioane RON, de unde o cresterea a marjei nete din vanzari la 14%.

Cresterea profitului in primul trimestru isi are una din explicatii si in

cresterea stocurilor, reflectata contabil in capitolul venituri din productia

stocata. Un alt motiv este inregistrarea unui profit din activitatea financiara,

de aproape 900 mii RON, fata de pierderea din 2005.

Rezultatele financiare in perioada martie 2005 - martie 2006 pentru

principalele companii farmaceutice din Europa Centrala si de Est sunt

urmatoarele:

|

Societate |

Cifra de afaceri (EUR) |

Profit net (EUR) |

Marja neta (%) |

ROE (%) |

||||

|

Antibiotice Iasi | ||||||||

|

Zentiva Bucuresti | ||||||||

|

Biofarm Bucuresti | ||||||||

|

EGIS Ungaria | ||||||||

|

Richter Gedeon Ungaria | ||||||||

|

Zentiva Cehia | ||||||||

|

KRKA | ||||||||

|

Pliva |

In 2007, cifra de afaceri Antibiotice

Iasi a fost de 230 de milioane de lei, în crestere cu 22,6 la suta,

adica 44 de milioane de lei fata de 2006. Profitul companiei

farmaceutice pentru anul treuct este 36,5 milioae de lei , cu peste 14 miliaone

de lei mai mare decât în 2006. Antibiotice are un capital social de 45,49

milioane lei, divizat în 454,9 milioane de actiuni cu o valoare

nominala de 0,10 lei.

AVAS detine peste 53 la suta din capitalul social , iar printre

actionarii minoritari se numara SIF Oltenia cu 10 la suta

si Citibank cu putin peste 5 la suta.

Analiza SWOT

Puncte tari

- societatea inregistreaza profit de la an la an, cu un ritm de crestere

accentuat in ultimul an;

- pozitia buna pe care o detine societatea atat in piata interna cat si pe cele

externe, la principalele produse;

- intrarea cu succes pe noi piete de desfacere;

- sectorul in care activeaza este unul cu profitabilitate mare;

- rezultate in crestere importanta in primul trimestru din 2008, ce a dus la

aprecierea semnificativa a indicatorilor de rentabilitate;

- extinderea certificarilor GMP.

Puncte slabe

- accentuarea dezechilibrului financiar, desi acesta este o trasatura a tuturor

producatorilor de medicamente interni;

- grad redus de lichiditate;

- societatea se afla inca in propietatea statului.

Oportunitati

- posibila valorificare integrala sau partiala a creantelor;

- extinderea pe noi piete de desfacere;

- privatizarea societatii.

Amenintari

- concurenta straina si autohtona;

- accentuarea blocajului financiar al sistemului sanitar romanesc.

Cuprins

Capitolul 1. STRATEGIA DE PRODUS A UNEI COMPANII

1.Abordarea produsului din perspectiva marketingului si tipologia lui

Conceptul de produs

1.2 Componentele produsului

1.3 Etapele produsului

1.4 Tipologia produsului

2.Gestionarea si politica de produs

2.1 Politica de produs

2.2 Ciclul de viata a unui produs

3. Strategia de produs

Dezvoltarea strategiei de produs

3.2 Elementele strategiei de produs

Capitolul 2.

Piata farmaceutica din

Anexe

![]()

Principalele date din contul de profit si pierdere sunt:

|

-RON- |

||||||

|

31.12.2005 |

31.03.2006 |

ultimele 12 luni |

||||

|

Cifra de afaceri |

163.497.747 |

36.690.153 |

164.131.484 |

|||

|

Venituri totale |

166.519.961 |

46.959.591 |

172.460.561 |

|||

|

Cheltuieli totale |

142.795.106 |

35.332.380 |

145.158.234 |

|||

|

Profitul brut |

23.724.855 |

11.627.211 |

27.302.327 |

|||

|

Profitul net |

19.678.661 |

9.858.016 |

22.700.200 |

Situatia echilibrului financiar al societatii:

|

ECHILIBRUL BILANTIER |

RON | |||||||

|

31.12.2004 |

31.12.2005 |

31.03.2006 |

variatia mar06/dec05 (%) |

|||||

|

Active imobilizate in sens larg |

81.194.264 |

85.596.263 |

85.070.309 |

-0,61 |

||||

|

Datorii pe termen lung |

4.434.343 |

1.825.211 |

2.391.344 |

31,02 |

||||

|

Provizioane pt. riscuri si chelt. |

1.200.000 |

3.600.813 |

3.600.813 |

0,00 |

||||

|

Capitaluri proprii |

117.358.918 |

143.580.488 |

152.071.737 |

5,91 |

||||

|

FOND DE RULMENT |

49.455.635 |

71.819.222 |

81.271.184 |

13,16 |

||||

|

Stocuri |

23.778.827 |

22.225.818 |

30.788.388 |

38,53 |

||||

|

Creante |

82.764.992 |

98.496.131 |

104.774.015 |

6,37 |

||||

|

Cheltuieli in avans |

207.801 |

65.338 |

156.491 |

139,51 |

||||

|

Datorii nefinanciare pe termen scurt |

37.759.735 |

26.075.242 |

27.225.403 |

4,41 |

||||

|

Venituri in avans |

0 |

0 |

0 |

- |

||||

|

NECESAR DE FOND DE RULMENT |

68.987.919 |

94.711.996 |

108.493.491 |

14,55 |

||||

|

Disponibilitati banesti |

1.191.279 |

5.437.188 |

1.107.655 |

-79,63 |

||||

|

Datorii financiare pe termen scurt* |

20.723.563 |

28.329.962 |

28.329.962 |

0,00 |

||||

|

TREZORERIA NETA |

-19.532.284 |

-22.892.774 |

-27.222.307 |

18,91 |

||||

|

Total activ |

181.476.558 |

203.411.716 |

213.619.259 |

5,02 |

||||

|

Total datorii |

62.917.640 |

56.230.415 |

57.946.709 |

3,05 |

|

Structura actionariatului |

|

MINISTERUL SANATATII SI FAMILIEI |

53,02 |

|

|

SIF OLTENIA |

11,8% |

|

|

BROADHURST INVESTMENT LTD. |

7,68% |

|

|

ALTI ACTIONARI |

27,5% |

|

|

Lichiditatea Free-Float* |

46% |

|