UNIVERSITATEA DIN CRAIOVA

FACULTATEA DE ECONOMIE sI

ADMINISTRAREA AFACERILOR

MASTER: FINANŢE sI ADMINISTRAREA AFACERILOR

D I S E R T A Ţ I E

PIAŢA FINANCIARĂ DIN ROMÂNIA SUB IMPACTUL PROCESULUI DE INTEGRARE ÎN PIAŢA FINANCIARĂ EUROPEANĂ

Craiova

|

CUPRINS Capitolul 1 Organizarea pietei financiare Aspecte privind sistemul financiar românesc .......... ..... ...... ............................3 Consideratiuni privind consolidarea sistemului financiar din România Structura si componentele pietei financiare din România .......... ..... ...... .......... Capitolul 2 Principalele directii strategice privind integrarea pietei financiare din România in piata fmanciara europeana. Globalizarea si instabilitatea fmanciara, influente

asupra sistemului financiar Evolutia

principalelor componente ale pietei de capital din România în anul 2007. Concluzii privind piata financiara din România in contextul integrarii europene.......... ..... ...... .......... ..... ...... .......... ..... ...... .......... ..... ...... Bibliografie ...................53 |

Capitolul I

ORGANIZAREA PIEŢEI FINANCIARE

1.1 Aspecte privind sistemul financiar românesc

Stabilitatea institutiilor de credit reprezinta un obiectiv prioritar pe agenda bancii centrale. În calitatea sa de autoritate responsabila cu mcntinerea unui sistem bancar stabil, (sector ce detine 83,8 la suta în totalul activelor financiare) Banca Nationala a României si-a focalizat atentia în 2007 asupra institutiilor de credit, asupra riscurilor legate de activitatea de intermediere, cât si asupra mentinerii stabilitatii preturilor.

La nivelul sistemului bancar românesc, procesul de creditare a persoanelor fizice a înregistrat un ritm sustinut (îndeosebi pe segmentul creditului imobiliar[1]), ceea ce a reclamat o monitorizare mai atenta din partea BNR. Pe fondul masurilor de reglementare si supraveghere adoptate de banca centrala si al unui comportament responsabil al actionarilor si conducatorilor institutiilor de credit, indicatorii care definesc starea de sanatatc a sistcmului bancar românesc s-au încadrat în standardele internationale.

În privinta institutiilor financiare nebancare implicate în activitatea de creditare acestea se afla în plin proces de notificare si înscriere în registrele BNR stabilite prin norme. Desi sursele de finantare sunt preponderent bancare, activitatea acestor institutii nu este potential generatoare de socuri sistemice, datorita ponderii reduse în sistem. Gradul de adâncime financiara a pietelor de capital si asigurarilor este înca redus, dar integrarea cu pietele internationale este în crestere. Din perspectiva stabilitatii financiare, probabilitatea unui soc sistemic generat de aceste piete este mica, datorita rolului lor înca redus în finantarea economiei reale.

Evolutia ascendenta a creditului neguvernamental, sustinuta de anticipatiile pozitive ale populatiei privind veniturile sale, a constituit si în anul 2007 factorul principal al cresterii activelor bancare (Tabel 1.1). Cu toate acestea, în România gradul de intermediere financiara ramâne înca scazut comparativ cu cel înregistrat de celelalte tari membre UE.

Tabel .1 - Structura sistemului financiar

![]() pondere în PIB

%)

pondere în PIB

%)

![]() Institutii de intermediere financiara 2 3 2 4 2 5 2 6 2

Institutii de intermediere financiara 2 3 2 4 2 5 2 6 2

Institutii de credit 1) 3 ,0 3 ,8 3 ,6 4 ,6 5 ,6

Societati de asigurari (2) 1 5 1 8 1 9 2 2 2 5

Fonduri de investitii (3) 0 1 0 1 0 2 0 2 0 3

Societati de investitii financiare ) 1 4 1 4 1 3 1 8 2 3

Societati de leasing 5) 1 5 1 8 3 0 3 6 3 4

Alte institutii implicate n activitatea de finantare

de natura creditului 6) 0 4 0 4 0 6 0 9 1 3

Total 3 ,9 3 ,3 4 ,6 5 ,3 6 ,4

Alte societati financiare

BVB 7) 6 1 6 2 1 ,9 1 ,5 2 ,5

![]() RASDAQ (BER) 7) 4 0 4 0 3 2 2 9 3 1

RASDAQ (BER) 7) 4 0 4 0 3 2 2 9 3 1

Sursa: BNR, CNVM, CSA, ALB, INS (datele pentru 2006 sunt provizorii)

Active nete ale institutiilor de credit, inclusiv CREDITCOOP; 2) Valoarea activelor totale; 3) Activele fondurilor de investitii; 4) Active nete ale Societatilor de Investitii Financiare (SIF); 5) Active nete finantate; 6) Total active aferente societatilor care desfasoara activitati de acordare de credite de consum, de emitere de garantii si asumare de angajamente, de microcreditare, precum si celor care desfasoara activitati multiple de creditare; 7) Capitalizare bursiera.

Efectele favorabile ale dezvoltarii financiare sunt însa însotite si de riscuri derivate din marirea deficitului comercial, pe fondul finantarii inclusiv prin credite bancare a cererii de bunuri de folosinta îndelungata din import sau intensificarea presiunilor cererii asupra inflatiei.

În prezent, în baza noilor reglementari, societatile financiare nebancare implicate în activitati de creditare se afla în plin proces de înregistrare la banca centrala. Masurile restrictive impuse în vederea autorizarii se numara printre factorii care si-au pus amprenta asupra cotei de piata a acestor institutii (Tabel 1.2).

În anul 2007, leasingul financiar a continuat sa reprezinte principala directie de derulare a contractelor, atingând o cota de 98 la suta din totalul activelor finantate de companiile de leasing. Piata leasingului extern a continuat tendinta de scadere, reprezentând sub 1 la suta din total. La 31 decembrie 2007, structura capitalului releva o cota de 75 la suta detinuta de sectorul companiilor subsidiare ale bancilor, urmata de sectorul companiilor independente cu 17,5 la suta si cel al companiilor captive cu 7,5 la suta.

Tabel 1 2 - Cota de piata a institutiilor financiare n perioada 0 2

![]() % în total active

% în total active

![]() 3 2 4 2 5 2 6 2

3 2 4 2 5 2 6 2

Institutii de credit 8 ,3 8 ,8 8 ,9 8 ,7 8 ,8

Societati de asigurari 4 2 4 9 4 4 4 1 4 1

Fonduri de investitii, din care: 0 2 0 2 0 5 0 3 0 5

Fonduri deschise de investitii 0 2 0 1 0 2 0 2 0 3

Societati de investitii financiare 4 0 4 0 3 0 3 3 3 8

Societati de leasing 4 1 5 0 6 8 6 8 5 6

Alte institutii implicate n activitatea de finantare

de natura creditului 1 2 1 1 1 4 1 8 2 2

Sursa: BNR, CNVM, CSA, ALB, INS (datele pentru 2007 sunt provizorii)

Riscurile generate de institutiile financiare nebancare se suprapun din ce în ce mai mult celor existente la nivelul institutiilor de credit. Expansiunea într-un ritm dintre cele mai ridicate în Europa a finantarii prin leasing este partial explicata de masurile de limitare a creditului luate de BNR în cursul ultimilor doi ani. Având în vedere consolidarea pozitiei institutiilor financiare prin companiile afiliate pe segmentul IFN, efectul de pârghie ridicat si în crestere pe bilanturile acestora, rolul de potential tampon pe care IFN l-ar putea avea în cazul unei inversari în ciclul creditului este diminuat semnificativ.

![]()

![]() Tabel 1.3 - Structura IFN dupa domeniul de

activitate, masurat

ca pondere în

total

credite acordate

(2006)

Tabel 1.3 - Structura IFN dupa domeniul de

activitate, masurat

ca pondere în

total

credite acordate

(2006)

Societati de leasing financiar ,

Societati de credit de consum ,

Societati emitere de garantii ,

Societati de credit ipotecar ,

Societati microcreditare ,

Societati operatiuni de factoring

scontare forfetare ,

Alte forme de finantare de natura

creditului ,

![]() Societati finantarea tranzactiilor

Societati finantarea tranzactiilor

![]()

![]() comerciale ,

comerciale ,

![]() Grafic - Volumul total al

contractelor

de leasing

Grafic - Volumul total al

contractelor

de leasing

mld. EUR

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

6 7

![]() societati independente

societati independente

societati captive afiliate unor producatori sau furnizori

![]() societati

afiliate bancilor

societati

afiliate bancilor

Sursa: BNR Sursa: ALB, ASLR, BNR

Dintre activitatile IFN, leasing-ul se detaseaza ca un factor cu o contributie semnificativa în cresterea creditului neguvernamental în 200 . Urmeaza la distanta societatile de credit de consum. Gradul de concentrare este ridicat (10 la suta din numarul total de societati detineau în 2006 aproximativ 80 procente din totalul activelor), fiind n crestere, tinându-se cont de acapararea unei cote de piata din ce în ce mai mari de catre grupul restrâns al IFN afiliate bancilor.

În 2007 (semestrul I) ponderea contractelor noi de leasing în PIB s-a dublat fata de 2006 depasind performantele tarilo rdin regiune.

Grafic 1.2- Ponderea n PIB a contractelor de leasing nou încheiate

procente

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Grafic Structura contractelor de leasing dupa natura bunului finantat

procente

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() semestrul I

semestrul I

Sursa: Leaseurope, ALB, ASLR Sursa: Leaseurope, ALB, ASLR

6 estimare

![]()

![]()

![]() vehicule echipamente imobiliare

vehicule echipamente imobiliare

Sursa: Leaseurope, ALB, ASL

Dezvoltarea sectorului asigurarilor si cresterea gradului de conexiune cu piata bancara au întarit rolul acestei activitati în mentinerea stabilitatii financiare. Majorarile de capital efectuate în vederea respectarii normelor cu privire la solvabilitatea asiguratorilor, reevaluarea imobilizarilor corporale, autorizarea unor noi societati de asigurare si, nu în ultimul rând, cresterea volumului de prime de asigurare subscrise au avut ca efect majorarea activelor totale ale societatilor de asigurare într-un ritm de peste 34 la suta fata de anul anterior. Anul 2 07 a marcat totodata si finalizarea armonizarii reglementarilor tehnice din asigurari cu prevederile comunitare.

Piata asigurarilor a continuat sa se dezvolte, încurajata de cererea în crestere pentru produsele de asigurari si de avansul intermedierii financiare pe ansamblul economiei. Structurarea capitalului în functie de tipul de activitate si cresterea concurentei pe piata au condus la o ntarire a sectorului asigurarilor. În contextul integrarii europene este necesara o accelerare a ritmului de expansiune al pietei asigurarilor pentru a sustine convergenta cu piata unica Ratele de dobânda n scadere, alternativele reduse de investire pe piata financiara si trendul crescator al daunelor sunt principalele riscuri cu care se confrunta sectorul asigurarilor din România.

Grafic 1.4. Structura activelor în portofoliul fondurilor deschise de investitii la 31.12.2007

Activele nete ale fondurilor deschise de investitii (Grafic 1.4.) au crescut cu aproximativ 86 la suta fata de anul 2 06. Evolutia ascendenta a acestora s-a datorat atât lansarii de noi fonduri (numarul lor ajungând la 34), respectiv cresterii numarului de titluri de participare aflate în circulatie, cât si aprecierii valorii instrumentelor financiare din portofoliu. Deciziile de investire în instrumente financiare cu potential ridicat (cu preponderenta în valori mobiliare tranzactionate pe piete reglementate) au contribuit la sporirea performantelor acestor institutii.

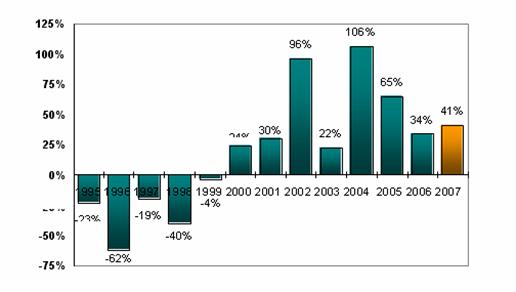

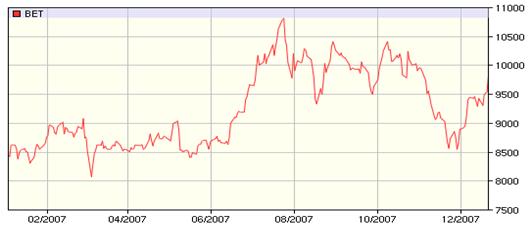

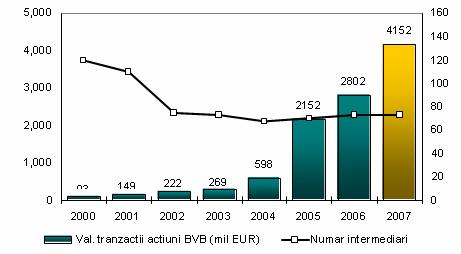

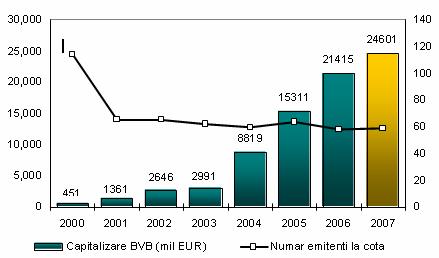

Pe fondul unei volatilitati ridicate, indicii bursieri si-au continuat si în anul 2 07 tendinta ascendenta. Volatilitatea ridicata a fost, de altfel, în aceasta perioada o caracteristica a majoritatii pietelor bursiere din regiune. Randamentele superioare oferite de piata bursiera din România au fost favorizate si de continuarea tendintei de apreciere a monedei nationale n raport cu euro, tendinta comuna de altfel si zlotului polonez, coroanei cehe sau forintului ungar. Putem afirma ca evolutiile înregistrate pe pietele financiare din regiune tind sa devina din ce în ce mai corelate, lucru care se reflecta si pe segmentul pietelor bursiere.

Cresterea capitalizarii bursiere totale a fost determinata de evolutia ascendenta a preturilor înregistrate de cotatiile majoritatii titlurilor admise la tranzactionare, carora li s-au adaugat majorarile de capital operate de unele companii prin capitalizarea rezervelor sau prin emisiuni de actiuni oferite spre subscriere propriilor actionari.

Noul statut de stat membru al Uniunii Europene ar putea determina aparitia de noi investitori interesati de piata de capital din România si chiar intrarea directa pe piata a unor societati de brokeraj straine (remote member), ceea ce ar exercita presiuni suplimentare în directia diversificarii ofertei de produse financiare disponibile pe piata.

Anul 200 a marcat o importanta diversificare a ofertei de instrumente financiare tranzactionate pe piata reglementata administrata de catre BVB. În primul rând s-a avut în vedere aparitia în ringul Bursei a titlurilor de stat, existând deja conditiile pentru aparitia pe piata a primelor serii de obligatiuni ipotecare, precum si pentru admiterea la tranzactionare a primelor instrumente warrant. De asemenea, interesul ridicat pe care unele companii straine îl au în Rom nia ar putea sa aduca la BVB listarea primelor actiuni emise de persoane juridice nerezidente. Totusi, principalul impact asupra pietei reglementate administrate de BVB este asteptat sa vina ca urmare a lansarii tranzactiilor cu primele instrumente financiare derivate.

Anul 2006 a marcat intrarea pe piata bancara autohtona a unui volum fara precedent de capital strain, în majoritate provenit de la institutii de credit reputate. Cota de piata detinuta de bancile autohtone s-a diminuat semnificativ în favoarea investitorilor straini. Dezvoltarea mediului concurential în contextul aderarii României la Uniunea Europeana va solicita, în continuare, schimbari substantiale în strategia bancilor mici si mijlocii în scopul îmbunatatirii capacitatii lor de finantare. În sustinerea acestei opinii, intentia declarata Bancii Nationale a României de catre un numar de 39 de institutii de credit de talie internationala, privind furnizarea în mod direct de servicii pe teritoriul României, poate constitui un prim semnal.

Modificari importante s-au produs si în structura capitalului institutiilor de credit. Cresterea nivelului capitalizarii sistemului bancar, cu 21 8 la suta în termeni reali în 2007, se regaseste în majorarea cu 10 puncte procentuale a participatiei bancilor cu capital strain (pâna la 78,8 la suta), dar si a celor cu capital public cu 2,9 puncte procentuale (pâna la 14,9 la suta), în principal ca urmare a interventiei statului n capitalizarea Casei de Economii si Consemnatiuni (decembrie 2007) Evolutia indicatorilor structurali ai sectorului bancar este prezentata în Tabelul 1.4.

Tabel 1.4. - Indicatori structurali ai sistemului bancar rom nesc

![]() 9 2 0 2 1 2 2 2 3 2 4 2 5 2

9 2 0 2 1 2 2 2 3 2 4 2 5 2

Nr. institutii de credit* 41 41 41 39 39 40 40 39

Nr. banci cu capital majoritar privat 37 37 38 36 36 38 38 37

Nr banci cu capital majoritar strain,

din care: 26 29 32 32 29 30 30 33

Sucursale ale bancilor straine 7 8 8 8 8 7 6 7

Nr. de banci la 1 0 00 locuitori 0 18 0 18 0 18 0 18 0 18 0 18 0 19 0 18

Ponderea n total active a bancilor

cu capital majoritar privat procente) 5 ,2 5 ,9 5 ,2 5 ,6 6 ,5 9 ,1 9 ,0 9 ,5

Ponderea n total active a bancilor

cu capital strain (procente) 4 ,5 5 ,9 5 ,2 5 ,4 5 ,2 6 ,1 6 ,2 8 ,6

Ponderea primelor cinci banci n total

active procente) 6 ,7 6 ,5 6 ,1 6 ,8 6 ,9 5 ,2 5 ,8 6 ,3

Indicele Herfindahl-Hirschmann 1 2 6 1 3 5 1 4 7 1 3 1 1 2 4 1 1 0 1 1 4 1 1 1

inclusiv CREDITCOOP

![]() Sursa: BNR

Sursa: BNR

Sub aspectul tarii de origine a capitalului investit în institutiile de credit care functionau pe piata bancara româneasca la finele anului 2 7 (Grafic 1.5.), cele mai importante mutatii se regasesc în cazul Greciei si Ungariei, ale caror ponderi, în capitalul agregat strain, au crescut cu 4,5, respective 2,6 puncte procentuale fata de anul precedent, continuând sa se claseze în topul marilor investitori din sectorul bancar rom nesc.

Grafic - Structura actionariatului strain

procente n total capital strain

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Aust ria Grecia Olanda It alia Ungaria Franta Cipru BERD SUA Germania Alt e tari

Sursa: BNR

1.2 Consideratii privind consolidarea sistemului financiar din România

Sistemul institutional bancar, cel din domeniul pietei de capital ca si cel al asigurarilor reprezinta componente principale în cadrul economiei tarii noastre ca si din cadrul unei economii, în general.

Cum "schimbarea economica" este un proces în evolutie continua, este de înteles transfonnarea permanenta a sistemului institutional, în general, a celor din domeniile amintite mai sus, în special.

Transformarile care se produc în cadrul sistemelor institutionale din aceste domenii privesc în mod deosebit reglementarea organizarii si functionarii cntitatilor economice de stat sau private care-si desfasoarâ aici activitatea.

În opinia noastra, acesti actori de la nivel microeconomic, fie ca este vorba de banci comerciale sau operatori de pe piata de capital sau din domeniul asigurarilor, având obligatii fata de clientii lor, fata de întreaga societate în general, nu trebuie lasati sa-si desfasoare activitatea la voia întâmplarii ci, dimpotriva, trebuie supusi reglementarii si supravegherii.

Numai o buna reglementare, fundamentare si supraveghere a activitatilor de la nivelul microeconomicului poate sa transpuna în practica, în sens pozitiv, tot ceea ce s-a stabilit la nivel macroeconomic.

Activitatea de reglementare si supraveghere nu trebuie sa apartina asociatiilor profesionale la nivelul carora, în prezent, pe toate aceste piete financiare, exista o concentrare foarte aproape de monopol ceea ce determina perturbatii ce pot afecta dezvoltarea normala pe aceste piete.

În tara noastra, referitor la autoritatea cu drept de reglementare si supraveghere a sistemului financiar, pâna în prezent, s-a aplicat modelul institutional. Astfcl, B.N.R. este organismul de tutela pentru sistemul bancar, C.N.V.M. este institutia carc se ocupa de supravegherea prudentiala pe piata de iar C.S.A. supravegheaza si controleaza toti operatorii din domeniul asigurarilor.

La începutul anului 2001 Guvernui României propunea înfiintarea unei agentii integrate de supraveghere financiara, propunere care nu a fost dezvoltata considerându-se prematura. Ideea de atunci a supravegherii consolidate a sistemului financiar tinea seama de tendintele manifestate la scara mondiala si la nivelul UE.

Globalizarea este o realitate obiectiva pentru România, un proccs la care tara noastra trebuie sa se alinieze caci, tendinta spre globalizare si integrare mondiala estc una reala. De asemenea, aderarea la U.E. reprezinta un obiectiv strategic fundamental iar problema reformei institutionale de reglementarc si supraveghere financiara la nivel mondial si la nivelul U.E. este una de mare actualitate în prezent.

În ultimul deceniu, la scara mondiala, s-au intensificat dezbaterile cu privire la structurilc institutionale optime de reglementare si supraveghere a sistemului fmanciar. Literatura de specialitate ofera atât argumente în favoarca unei autoritati unice de reglementare si supraveghere financiara, în favoarea deci, a unei megaautoritati împuternicita sa reglementeze si sa supravegheze toate categoriile de servicii si institutii, cât si argumente în favoarea unei autoritati specializate de reglementare financiara.

Sub imperiul revolutiei fmanciare[4], tendinta este în favoarea unei reglementari consolidate. La scara mondiala exista multe tari care practica supravegherea integrata si aceasta desigur, datoritâ actiunii unui complex de factori precum: globalizarea pietelor financiare si o mai mare integrare între firmele care asigura servicii financiare, fragilitatea sectorului financiar care a constat atât în prabusirea unor institutii financiare cât si în puternice crize ale pietelor financiare, schimbari în responsabilitâtile Bancilor Centrale etc .

De asemenea, se mai poate spune ca evolutia cadrului de reglementare fmanciara este întârziata fata de procesul de globalizare din cadrul serviciilor financiare.

Sustinatorii supravegherii consolidate afirma ca expansiunea institutiilor fnanciare în domenii multiple de activitate cere si o supraveghere adecvata.

Spre sfârsitul secolului trecut, datorita accentuarii integrarii si globalizarii pietelor monetarfinanciare, se produce o erodare a barierelor traditionale între activitatile financiare. Apar conglomerate financiare ("supermarketuri financiare") care-si desfasoara activitatea atât în sectorul bancar cât si pe piata de capital si în domeniul asigurarilor (presteaza deci, întreaga gama de servicii financiare). Se sterg treptat granitele dintre bancile comerciale, bancile de investitii si firmele de asigurari.

Bancile comerciale se ocupa în continuare de acordarea de credite bancare, dar ele se implica totodata si în activitati de brokeraj cu valori mobiliare, în gestiunea de active financiare, în prestare de servicii. Mai mult, în prezent, se asista la o tranzitie rapida a bancilor de la traditionalele depozite la bancassurance. Aceasta graba a bancilor catre vânzarea de servicii de asigurare se datoreaza concurentei exercitate de pachetele de asigurari de viata si de programele oferite de fondurile de pensii private.

Trecerea bancilor la bancassurance este în continua crestere la nivelul U.E. Fenomenul este întâlnit si în acele tari în care în mod traditional nu se implicau în vânzarea de servicii de asigurari (ex. Grecia).

Cele mai multe si importante schimbari, pentru a integra complet activitatea de bancassurance, s-a petrecut în Germania (la nivelul U.E.). Cel mai elocvent exemplu este parteneriatul dintre Dresdner Bank si Allianz care si-au propus ca pe viitor sa devina un adevarat grup "bancassurance".

Aceasta tendinta de interpenetrare dintre sectorul bancar, piata de capital si piata asigurarilor sub imperiul revolutiei fmanciare ridica exigente suplimentare pentru reglementarea si supravegherea prudentiala.

Având în vedere ca discutiile în jurul problemei reformei institutiilor de reglementare si supraveghere financiara sunt relativ recente, ca experienta de pâna acum înregistrata în tarile care au autoritati unice de reglementare si supraveghere este insuficienta, nu putem trage concluzii clare referitoare la superioritatea unui astfel de model fata de modelul având la baza o autoritate specializata de reglementare si supraveghere fmanciara.

La nivelul U.E., unde sectorul serviciilor financiare este puternic reglementat, discutiile sunt canalizate în doua directii: de pastrare a prerogativei de supraveghere a serviciilor fmanciare de catre autoritatile nationale sau de constituire a unei autoritati europene de supraveghere a acestor servicii.

De precizat ca, majoritatea statelor membre agreeaza ideea unui for paneuropean. B.C.E. nu poate exercita aceasta functie deoarece Tratatul de la Maastricht nu-i permite exercitarea controlului prudential asupra întreprinderilor de asigurari.

În ultimul timp FMI si-a exprimat cu tot mai multa convingere parerea asupra necesitatii monitorizarii si supravegherii prudentiale la nivelul întregului sistem financiar. Insistenta FMI în aceasta directie se datoreaza fenomenelor de criza financiar-bancara din ultima perioada.

În opinia noastra, crearea unui for paneuropean ar fi o solutie la haosul ce domneste în sectorul financiar, ar fi o necesitate în conditiile în care operatiunile financiare sunt supuse procesului globalizarii.

Ţinând cont de tendintele manifestate la scara mondiala generate de globalizarea financiara[6], de constituirea conglomeratelor fmanciare, de discutiile purtate la nivel european care converg catre centralizarea supravegherii financiare, am considerat a fi oportun identificarea si prezentarea unor argumente pro si contra înfiintarii unui organism unic de reglementare si supraveghere a serviciilor bancare, de investitii si de asigurare în România.

În încercarea noastra de identificare a unor astfel de argumente consideram ca este important sa prezentam un scurt istoric al fiecarui sector.

Raportul Comisiei Europene privind progresele înregistrate de România în îndeplinirea criteriilor de aderare la UE, publicat la data de 5 noiembrie 2003, contine aprecieri pozitive în ceea ce priveste stadiul de evolutie al sistemului bancar, progresele pe linia armonizarii legislatiei bancare cu acquis-ul comunitar si a întaririi capacitatii institutionale a BNR. Cu toate aceste progrese, capacitatea de a face fata presiunii concurentiale si fortelor pietei din UE depinde, totusi, de existenta unei economii functionale de piata, precum si de un climat macroeconomic stabil.

La sfârsitul anului 2003 sectorul bancar detinea rolul de lider al pietei financiare românesti. Gradul de dezvoltare atins de acest sector îl plaseaza într-o pozitie dominanta în raport cu celelalte segmente, si anume, sectorul pietei de capital si cel al asigurarilor. Implicatiile pozitiei dominante, se precizeaza în Raportul anual al BNR / 2003, coroborate cu diversificarea sectorului financiar, cu cresterea volumului pietei si cu cerintele decurgând din integrarea acesteia în piata globala, au sporit considerabil responsabilitatile BNR ca autoritate de reglementare si supraveghere bancara.

La sfârsitul anului 2004 situatia este neschimbata iar în cadrul juridic elaborat pentru guvernarea activitatii bancare din România se includ, în principal:

- Legea nr. 485/2003 care modifica si completeaza prevederile Legii bancare nr. 58/1998 care la rându-i a adus o serie de modificari si completari precedentei legi si anume Legea

- Legea nr. 312/2004 care aproba Statutul BNR. De precizat ca prin documentele de negociere aferente Capitolului 11 "Uniunea Economica si Monetara" autoritatile române se angajase ca pâna la sfarsitul anului 2004 sa modifice Legea nr. 101/1998 privind Statutul BNR. si aceasta în vederea armonizarii acestuia cu prevederile Tratatului privind înfiintarea Comunitatii Europene, ale Protocolului privind Statutul Sistemului European al Bancilor Centrale si al Bancii Centrale Europene, precum si cu prevederile celorlalte reglementari comunitare privind activitatea bancilor centrale din statele membreale UE.

De asemenea, printre legile elaborate în perioada 1998-2003 putem aminti:

- Legea nr. 83/1998 privind procedura falimentului bancilor cu modificarile si completarile ulterioare. Aceasta lege a aparut din necesitatea existentei unui cadru legislativ adecvat pentru rezolvarea lichiditatii judiciare a unor societati bancare neperformante. Acest act normativ contine, printre altele, prevederi referitoare la stabilirea atributiilor BNR în calitatea sa de autoritate de supraveghere;

- Ordonanta de urgenta nr. 57/2000privind organizatiile cooperatiste de credit aprobata prin Legea nr. 200/2002 care da competenta B.N.R. de a supraveghea cooperativele de credit si organizatiile centrale ale acestora.

Potrivit acestei ordonante cooperativele de credit sunt obligate sa se grupeze în retele sub coordonarea unei case centrale. Cooperativele de credit si casele centrale trebuie sa fie autorizate de catre B.N.R. dupa care sunt supuse unor reguli prudentiale specifice comparabile cu cele impuse bancilor;

- Ordonanta de Urgenta a Guvernului nr. 138/2001 care modifica si completeaza Legea nr.83/1998 extinzând sfera ei de aplicabilitate asupra organizatiilor cooperatiei de credit si revizuind procedurile de eliminare din sistem a bancilor problema etc.

Pe parcursul a aproximativ 14 ani în care s-a acumulat experienta, în contextul aderarii tarii noastre la U.E., s-au efectuat asadar, mai multe modificari legislative în domeniul bancar. Ele vencau sa corecteze, în parte, neajunsurile cu privire la instrumentele de care trebuie sa dispuna B.N.R. în vederea exercitarii functiei sale de supraveghere bancara. Erau determinate atât de nevoia de modernizare a legislatiei în raport cu dezvoltarea sectorului bancar din România cât si de aparitia pietei de capital.

Totodata trebuia sa se asigure compatibilitate între evolutia viitoare a sistemului bancar national si dezvoltarea sistemului bancar pe plan international. În contextul aderarii României la U.E., B.N.R. trebuia sa se armonizeze continuu cu toate tendintele noi ale B.C.N. date de procesul de globalizarc prezent si aici. Armonizarea legislativa este deci, o necesitate organizatorica si institutionala pe care România nu o poate neglija.

Se poate spune ca în perioada de dupa 1991, în cea mai mare parte, cadrul j uridic elaborat a fost unul instabil, incoerent si incomplet. Dar, atât cadrul legislativ din 1991 cât si celelalte care i-au urmat stabilcste ca B.N.R. este singura autoritate de autorizare, reglementare si supraveghere prudentiala abancilor. De asemenea, o data cu promulgarea Ordonantei de Urgenta a Guvernului nr.97/2000, aprobatâ dc Legea nr.200/2002 B.N.R. a primit competente de a autoriza, reglementa si supraveghea organizatiile cooperatiei de credit.

Putem spune deci, ca, în prezent, activitatea de autorizare, reglementare si supraveghere prudentiala a institutiilor de credit (banci si organizatii cooperatiste de credit) revine în totalitate B.N.R.

În toata perioada de dupa 1991, una din prcocuparilc B.N.R. în domeniul autorizarii, reglementarii si supravegherii a fost alinierea cadrului legislativ din domeniul bancar la prevederile directivelor comunitare si la standardele intcrnationale.

Ţinând seama de principalele tendinte în planul structurilor institutionale de reglementare si supraveghere fînanciarâ pc glob, de cadrul institutional de reglementare si supraveghere financiara la nivelul U.E., de faptul ca la începutul perioadei analizate doar tarile scandinave aveau structuri integrate de supraveghere financiara, dc faptul ca în faza indisciplinei financiare a unitatilor bancare, în aceasta perioada autoritatea de supraveghere a reactionat cu slabiciune si întârziere, de faptul ca este nevoie de o supraveghere consolidata a companiilor financiare, putem spune ca autoritatile române sunt îndrcptatite sa se gândeasca (mai mult) la posibilitatea crearii unei agentii integrate de supraveghcre financiara. În acest sens cadrul juridic care guverneaza în prezent activitatea bancara din România ar trebui înlocuit (pe termen lung) cu unul care ar putea sa guverneze întreaga activitate fînanciara din România.

În ceea ce priveste serviciile de investitii, în prezenta expunere, ele pot fi considerate ca fiind oferite de piata titlurilor de valoare sau piata de capital vazuta ca un ansamblu de mecanisme si relatii prin care se creeaza legatura dintre detinatorii de capital si solicitantii acestuia.

Ca si în cazul sistemului bancar, la începutul anului 1991, era necesara demararea imediata a reformei pietei de capital aflata atunci la punctul zero. Pentru prima data configurarea sistemului institutional este inclusa în Legea nr. 58/1991 privind privatizarea societatilor comerciale. Aceasta lege nu a creat însa cadrul legislativ adecvat pentru reglementarea pietei de capital. Din aceasta cauza în perioada 1993-1995, acest cadru a fost completat prin Ordonanta Guvernului nr.24/1993 privind fondurile deschise de investitii considerata a fi primul act normativ important privind piata titlurilor dc valoare. Ordonanta este aprobata prin Legea nr. 83/1994 privind reglementarea constituirii si functionarii fondurilor deschise du investitii si a societatilor de investitii ca institutii de intermediere financiara.

Cadrul legislativ de mai sus este completat de Legea nr.52/1994 privind valorile mobiliare si bursele de valori (înlocuita recent de Ordonanta de Urgenta a Guvernului 28/2002) si Legea nr.55/1995 pentru accelerarea procesului de privatizare. El a permis aparitia primelor valori mobiliare ce puteau fi tranzactionate (actiuni la societati comerciale privatizate si la societati comerciale create exclusiv cu capital privat), a primei autoritati de reglementare si control a activitatii pietei de capital (Comisia Nationala de Valori Mobiliare -C.N.V.M.), a pietelor secundare (Bursa de Valori Bucuresti, piata OTC) si a primilor operatori pe aceste piete (societati de valori mobiliare, societati depozitare, fondurile si societatile de investitii etc).

n conformitate cu Legea nr.52/1994, C.N.V.M. are ca principale functii reglementarea pietei si intermedierii financiare, reglementarea unor operatiuni financiare ale societatilor comerciale, supravegherea pietei valorilor mobiliare, activitatea de control si ancheta, evidenta valorilor mobiliare si secretariatul general. Pâna în anul 1999, C.N.V.M. a fiinctionat ca un organism bugetar iar începând cu aprilie 1999 ea se finanteaza din venituri extrabugetare.

Se poate aprecia ca pâna în anul 2001 piata de capital româneasca s-a caracterizat, în principal, prin: subcapitalizare (4,5% din PIB în anul 1999, 3,8% din PIB în anul 2000 si 5,9% din PIB la sfârsitul anului 2001 când Bursa de Valori Bucuresti aduce o contributie mai mare la cresterea capitalizarii bursiere decât RASDAQ); slaba participare a investitorilor institutionali; transparenta scazuta; suprapopulare (adica foarte multe societati listate).

Raportul Comisiei Europene pe anul 2001, referindu-se la capacitatea României de a implementa acquis-ul comunitar si stadiul pregatirilor pentru aderarea la U.E., subliniaza ca România nu are o veritabila economie de piata, nu este capabila sa faca fata pe termen mediu fortelor pietei si conditiilor de concurenta din cadrul U.E. De asemenea, în Raport se subliniaza ca "pietele de valori mobiliare se gasesc într-un stadiu rudimentar de dezvoltare", iar "reglementarea pietei de capital este extrem de slaba". Referindu-se la CNVM se precizeaza ca acesta abia începe sa-si preia responsabilitatile conferite de lege. "În privinta serviciilor de investitii si a pietelor valorilor mobiliare" continua Raportul, "legislatia nu a evoluat în mod semnificativ". Într-adevar, urmarind legile adoptate în aceasta perioada, cu toate neajunsurile lor, se poate observa cum si-au pus amprenta asupra actiunilor CNVM de reglementare eficienta a acestei piete.

n martie 2002 sunt adoptate 3 ordonante de urgenta conform carora CNVM este împuternicit sa stabileasca reglementarile necesare pentru armonizarea cu directivele europene. Acestea reprezinta faza de început a procesului complex de aliniere la cadrul legislativ al UE.

În anul 2003 piata de capital si-a îmbunatatit în mod neechivoc performantele. Nu este înca adoptat un cadru legislativ care sa permita unificarea celor doua segmente ale sale: BVB si RASDAQ. De asemenea, nu exista înca o legislatie corespunzatoare compatibila cu acquis-ul comunitar din care cauzae ste pusa la îndoiala capacitatea administrativa a CNVM de a faee fata crizelor majore. Eficienta mica a CNVM este data si de numarul limitat si de experienta redusa a personalului.

In ceea ce priveste piata asigurarilor, atunci la începutul anului 1990, aceasta dispunea de structuri organizatorice incompatibile cu trecerea la economia de piata. Din aeeasta cauza era necesara modificarea acestora daca nu rapida, cel putin în acelasi ritm cu cea din cadrul sistemului bancar.Trebuia sa se treaca, ca si în cazul pietei bancare, si a celei de capital, la reforma legislativa, institutionala si functionala a pietei de asigurari.

Prima lege în domeniul asigurarilor care încearca sa se adapteze economiei de piata este Legea nr.47/1991 privind constituirea, organizarea si funcfionarea societatilor de asigurare si reasigurare. In conformitate cu aceasta lege, a luat fiinta în cadrul Ministerului Finantelor, Oficiul de Supraveghere a activitatii de asigurare si reasigurare, cu rol în prevenirea starii de insolvabilitate a societatilor de asigurare si în apararea drepturilor asiguratilor. Plasarea de la început a acestui Oficiu în subordinea Ministerului Finantelor era de natura sa duca la aparitia unor conflicte de interese, la efecte negative în planul credibilitatii si al dinamizârii acestuia.

Timpul a demonstrat ca Legea nr. 47/1991 avea o serie de lacune precum: inexistenta unei interpretari unitare a termenilor cu care opera; încadrarea necorespunzatoare a Oficiului de Supraveghere a Activitatii de asigurare si reasigurare ca fiind bugetar ceea ce a creat o serie de probleme legate de migratia personalului din organismele de reglementare catre piata din cauza salariilor mici; inexistenta unor criterii severe referitoare la modalitatea si profesionalismul persoanelor care urmau sa ocupe functii de conducere etc. Reglementarea respectiva nu conferea atributii clare si suficiente Oficiului de Supraveghere a Activitatii de Asigurare si Reasigurare astfel încât acesta sa-si poata îndeplini scopurile pentru care a fost înfiintat.

În perioada 1991-1993 pe problematica domeniului de asigurare si reasigurare au fost initiate si unele Hotarâri de Guvern: Hotarârea Guvernului nr.574/1991 privind atributiile Oficiului de Supraveghere a Activitatii de Asigurare si Reasigurare; Hotarârea Guvernului nr. 789/1993 pentru amendarea si îmbunatatirea H.G. 574/1991.

Necesitatea functionarii unei piete moderne si sigure a determinat îmbunatatirea cadrului legislativ astfel încât în anul 1995 a aparut Legea nr.136/1995 privind asigurarile si reasigurarile în România. Pâna la aparitia acestei legi numarul societatilor de asigurare autorizate de Oficiul de Supraveghere a Activitatii de Asigurare si Reasigurare au crescut de la 1 cât exista în 1990 (Administratia Asigurarilor de Stat-ADAS) la 43. Aceasta crestere se datoreaza permisivitatii metodologiei de avizare a societatilor de asigurare si limitei minime de capital social cerute.

Inexistenta unei piete de capital în aceasta perioada si-a spus cuvântul în ceea ce priveste elaborarea unui program de investitii pentru societatile de asigurare.

Se poate spune ca pâna în anul 2000, desi n-au existat falimentele din sistemul bancar, au fost totusi, o serie de incidente care au tras un semnal de alarma, care au aratat cu claritate ca o societate de asigurari sa se bazeze pe mai multe banci sau afaceri pentru prevenirea riscului sistemic.

În anul 2000 în domeniul asigurarilor exista înca o legislatie insuficienta si nearmonizata cu cea a U.E., o piata de asigurari în faza incipienta în care subcapitalizarea unui numar mare din companiile active era caracteristica dominanta, acelasi Oficiu care nu avea puteri sa impuna un control efectiv asupra pietei de asigurari românesti unde totusi, aproape jumatate din societatile de asigurari existente aveau diferite participari de capital strain.

În acest domeniu era nevoie de o noua legislatie care sa prevada înfiintarea unui organism independent subordonat Parlamentului, si care sa aiba competente clare pentru dezvoltarea sanatoasa a pietei, pentru prevenirea riscurilor la care se poate expune asiguratul. Din aceasta cauza, aparitia (întârziata) a Legii nr.32/aprilie 2000 privind societatile de asigurare - reasigurare si supravegherea asigurarilor poate fi considerata un eveniment important care modifica radical activitatea de asigurari.

Introducerea noilor limite ale capitalului social (se impune precizarea ca în cazul pietei asigurarilor ca si pe piata de capital, criteriile de functionare a unei societati, în special cele referitoare la marimea capitalului social, au fost destul de permisive) a determinat ca o parte din societatile de asigurare sa dispara (de la 73 în anul 2000 numarul ajunge la 45 în 2001), iar o alta sa accepte fuziunea cu companii puternice. De asemenea, introducerea marjei de solvabilitate si redefinirea sistemului de constituire a rezervei tehnice determina cresterea soliditatii financiare a societatilor de asigurare sporind, implicit, încrederea în sistem a asiguratorilor.

Legea nr. 32/2000 prevede înfiintarea Comisiei de Supraveghere a Asigurarilor (art.4) ca organism independent subordonat Parlamentului României, ceea ce-i sporeste prestigiul. Prin înfiintarea acestei Comisii (sfârsitul lunii iunic 2001) s-a rezolvat conflictul de interese dintre organismul de tutela al pietei de asigurare si Ministerul Finantelor. De asemenea, Comisia de Supraveghere a Asigurarilor (C.S.A.) nou înfiintata, dupa modelul C.N.V.M. (ambele sunt conduse de un presedinte, vicepresedinte si membrii Consiliului Comisiei de Supraveghere) ca autoritate administrativa autonoma, realizeaza o mai buna legatura cu piata si poate sa intervina pe piata cu operativitate si eficienta promovând stabilitatea activitatii de asigurare în România.

Toate acestea se realizeaza caci, în conformitate cu Legea nr.32/2000 privind societatile de asigurare si supravegherea asigurarilor, C.S.A. are ca principale sarcini: elaborarea de acte normative referitoare la activitatea de asigurare; supravegherea situatiei fmanciare a societatilor de asigurari; aprobarea fuzionarii sau divizarii societatilor de asigurari autorizate sa functioneze în România ; aprobarca actionarilor semnificativi ca si a persoanelor semnificative din cadrul societatilor de asigurare; participarea la elaborarea reglementarilor contabile specifice activitatii de asigurare.

Totodata C.S.A. trebuie sa implementeze legislatia complementara adaptata la directivele europene referitoare la libera miscare a persoanelor si a serviciilor.

Anul 2002 aduce modificari la Legea 32/2000 în eeea ce priveste asimilarea directivelor comunitare. Astfel, se are în vcdere: eliminarea unor conditii impuse asiguratorilor straini care vor sa-si desfasoare activitatea în România; acordarea autorizatiei de constituire si functionare doar în masura în care sunt cunoscuti actionarii semnificativi directi si indirecti; abilitarea autoritatii de supraveghere de a sanctiona actionarii semnificativi care influenteaza în mod negativ administrarea societatii de asigurare.

Încercarea noastra de identificare a unor argumente pro si contra înfiintarii unui organism unic de reglementare si supraveghere a serviciilor bancare, de invcstitii si de asigurare din România se face având în vedere ca, globalizarea este o realitate obiectiva si pcntru România, un proces la care tara noastra trebuie sa se alinieze caci, tendinta sprc globalizare si integrare mondiala este una reala. De asemenea, se tine seama de faptul ca aderarea la U.E. reprezinta un obiectiv strategic fundamental si ca problema reformei institutionale de reglementare si supraveghere financiara la nivel mondial si la nivelul U.E. este una de mare actualitate în prezent.

Astfel, se pot formula urmatoarcle argumente în favoarea înfiintarii unui organism unic de reglementare si supraveghere a serviciilor financiare:

- asigurarea claritatii din punct de vedere legal a activitatii de reglementare si supravcghere.

Constructia institutionala în ceea ce priveste înfiintarea organismelor de tutela privind reglementarea si supravegherea serviciilor bancare, de investitii si de asigurare din România desi nu a fost sincronizata, este astazi completa. Ţinând seama de slabiciunilc sistemului legal în toate aceste domenii (amintite la prezentarea structurii institutionale de reglementare si supraveghere a fiecarui sector în parte) o singura lege care va stabili responsabilitatea reglementarii si supravegherii domeniului fmanciar de catre un singur organism va putea asigura consistenta si punerea în aplicare a deciziilor cerutc de un sistem legal functional. Va dispare astfel, orice încercare dc a slabi din punct de vedere legal autoritatea oricareia dintre cele trei institutii raspunzatoarc în prezent cu activitatea de reglementare si supraveghere;

- rezolvarea structurii sistemului de reglementare care în prezent cste fragmentata. Spre exemplu, în prezent, serviciile de depozitar oferite de bancile comerciale fondurilor de investitii sunt reglemcntate de C.N.V.M. De asemenea, o gama larga dc tranzactii cu valori mobiliare nu sunt permise bancilor românesti, ele desfasurându-se prin filiale separate autorizate si supravegheate de C.N.V.M. BNR carc organizeaza piata titlurilor de stat are înca retincenta de a accepta ca macar o parte a titlurilor de stat sa fie tranzactionate la BVB.

- asigurarea unei transparente mai mare pentru consumatorii de astfel de servicii, înlaturându-se suprapunerile si deci, costurile cu aceste activitati. De asemenea, se va putea rezolva problema golurilor din cadrul activitatilor de supraveghere;

- asigurarea unui mediu competitiv si nediscriminatoriu pentru toti operatorii de pe piata financiara. Se va putea preveni totodata, mai usor, criza de sistem;

- realizarea unei supravegheri mai eficiente pentru toate pietele financiare. În acest sens în septembrie 2001 a fost semnat un protocol de cooperare întrc B.N.R. si C.N.V.M. Apoi, în 3 aprilie 2002 s-a semnat un protocol de Cooperare între autoritatilc autohtone de reglementare si supraveghere a pietei bancare, de capital si de asigurare. Aceasta cooperare ar putea reprezenta un pas intermediar spre crearea unei autoritati unice de reglementare si supraveghere financiara;

- perfectionarea si diversificarea activitatii profesionale a personalului însarcinat cu activitatea de reglementare si supraveghere;

- cresterea puterii si prestigiului în raport cu celelalte autoritati de reglementare si supraveghere din U.E. si din lume;

- realizarea unei cresteri economice sanatoase si durabile pe termen lung prin fixarea responsabilitatilor de supraveghere financiara care vor fi clare si nedivizate;

- participarea puternica si unitara la strategiile eu F.M.I.;

- înlaturarea atitudinii de indiferenta a guvernelor românesti fata de un domeniu sau altul;

-asimilarea si transpunerea într-un ritm mai rapid al tuturor modificarilor legislative impuse de armonizarea cu practicile europene si mondiale;

- realizarea unei pozitii egale si care sa cuprinda întreaga piata financiara în semnarea de memorandumuri de întelegere cu alte agentii integrate de supraveghere financiara din lume, etc.

Principalele argumente care sunt împotriva crearii într-un termen relativ scurt în România a unei autoritati unice de reglementare si supraveghere a serviciilor bancare, de investitii si de asigurare tin de faptul ca nu s-a acumulat înca o experienta suficienta în domeniu pentru a putea trage concluzii referitoare la superioritatea unui astfel de model fata de acesta actual bazat pe autoritati specializate de reglementare si supraveghere financiara.

De altfel, propunerea Guvemului României de la începutul anului 2001 de înfiintare a unei agentii integrate de supraveghere financiara nu a fost dezvoltata considerându-se prematura.

1.3. Structura si componentele pietei financiare din România

Pietele financiare, ca piete pe care se tranzactioneaza fonduri banesti, pot fi clasificate dupa mai multe criterii, dintre care cel mai frecvent utilizat fiind acela al duratei contractelor de vânzare cumparare.

Din acest punct de vedere, piata fmanciara reflecta fluxurile de capital banesc pe termen mediu si lung, în timp ce miscarea fondurilor banesti pe termen scurt, determinata, în principal, de activitatea bancilor, caracterizeaza activitatea pietei monetare.

Practic, piata capitalului realizeaza jonctiunea dintre intermedierea financiar- bancara, respective atragerea de fonduri si creditarea pe termen mediu si lung si piata financiara propriu-zisa, unde sunt emise si, ulterior, tranzactionate titluri financiare.

Putem spune ca piata financiara actioneaza ca o interfata între sectorul fmanciar-bancar si sectorul productiv (firme, organizatii, persoane) atât la nivel national cât si international, asa cum rezulta si din figura urmatoare:

Figura 1. Componenta pietei financiare

Sursa: C. Spulbar - Sisteme si piete financiare

Sub impactul globalizarii, chiar daca traditional piata monetara a fost o piata a lichiditatilor, iar piata fmanciara o piata a investitiilor pe termen mediu si lung, constatam ca situatia actuala a pietei fmanciare evidentiaza o crestere a lichiditatii titlurilor negociate pe aceasta piata, concomitent cu aparitia unor forme noi, din ce în ce mai variate, de titluri negociabile pe piata monetara care depasesc termenele scurte. Din acest motiv la componentele de baza ale pietei financiare, respectiv piata actiunilor, piata obligatiunilor, piata instrumentelor financiare derivate vom adauga si piata monetara ca o componenta de drept a pietei financiare.

Pietele financiare orienteaza fondurile disponibile spre investitiile cele mai productive si mai profitabile oferind posibilitatea unor tranzactii financiare sofisticate, marind beneficiile prin diferite tehnici de intermediere fmanciara.

Principale tipuri de institutii financiare, exceptând bancile, sunt urmatoarele

societati de asigurari;

uniuni de credit;

fonduri mutuale;

institutiile pietei de capital;

alte institutii.

Acesti intermediari opereaza pe baza celor trei mecanisme despre carc am discutat, dar urmaresc anumite obiective finaneiare specifice creditorilor si debitorilor.

Societatile de asigurari ofera produse financiare privind asigurarea pe termen lung si raspund cerintelor de economisire ale creditorilor, furnizând totodata credite de valori importante;

Uniunile de credit raspund cerintelor de economisire la seara redusa si le combina cu deficitul de lichiditati al acelorasi clienti;

Fondurile mutuale maximizeaza rentabilitatea investitiilor creditorilor, la un grad redus de risc si furnizeaza debitorilor fonduri semnificative;

Alte societati de investitii, precum fondurile de pensii, ofera creditorilor siguranta fmanciara pe termen lung si, în acelasi timp, furnizeaza fonduri importante celor care doresc sa se împrumute.

Un element ce nu trebuie trecut cu vederea îl constituie importanta esentiala a procesului de agregare pentru toti acesti intermediari, nu numai pentru banci. In toate situatiile, modelul nu functioneaza decât dacâ institutia poate agrega, pe scara larga, cerintele investitorilor si ale debitorilor.

O consecinta a proeesului de agregare este aceea ca intermedierea devine mai eficienta pe masura sporirii volumului fondurilor atrase. De exemplu, daca o bancâ are 100 deponenti, proportia de tbnduri disponibile pentru împrumut este relativ scazuta. La acest nivel, o banca nu poate functiona decât daca valoarea medie a depozitelor este foarte mare.

Daca numarul deponentilor creste, de exemplu, la 100.000, fondurile disponibile pentru acordarea de credite creste, banca devenind viabila. Daca numarul deponentilor creste la peste 1 milion, fondurile disponibile pentru credite sporesc, banca putând decide sa îsi îmbunatateasca competitivitatea sau sa-si sporeasca profiturile.

Vom aborda natura specifica a diverselor tipuri de activitati financiare în urmatoarele capitole, dar toate activitatile urmaresc sa îndeplineasca cerintele creditorilor si debitorilor prin intermediul celor trei mecanisme despre care am discutat mai sus, pe baza principiului agregarii.

Desigur, bancile si alti intermediari financiari nu furnizeaza doar servicii de intermediere, desi acestea reprezinta principala lor activitate.

Pe lânga valorile mobiliare primare (actiuni si obligatiuni), pe marile piete financiare ale lumii se tranzactioneaza si valori mobiliare derivate (contracte futures, optiuni, numite si tranzactii la termen;acestea sunt contracte ce au ca suport titlurile de valoare clasice.

În prezent nu se tranzactioneaza valori mobiliare derivate la Bursa de Valori Bucuresti, ci numai la Bursa Monetar-Financiara si de Marfuri Sibiu (contracte futures si option pe valute, pe indicele BET, pe rata dobanzii BUBOR si pe actiuni)

La nivelul economiei, bursa îndeplineste mai multe roluri[8] :

Acumularea de capital pentru întreprinderi: bursa le ofera companiilor posibilitatea de a acumula capitalul necesar extinderii acestora prin vânzarea de titluri financiare catre publicului investitor;

Mobilizarea economiilor private pentru investitii: investirea economiilor private în tilturi de valoare duce la o mai buna alocare a resurselor, deoarece fondurile, care altfel ar fi fost consumate sau imobilizate în depozite bancare, sunt mobilizate si redirectionate,ele promovând astfel comertul si industria ;

Redistribuirea veniturilor: oferind posibilitatea unui spectru larg de persoane de acumpara diferite titluri si, în consecinta, de a deveni actionarii unor societati profitabile, bursa diminueaza inegalitatile generate de veniturile foarte mari deoarece multi oameni au posibilitatea de a obtine o parte din profiturile obtinute de afaceri care au fost înfiintate de alte persoane;

Îmbunatatirea modului de conducere a companiilor: având o multitudine de proprietari, companiile au, în general, tendinta de a-si îmbunatati standardele si eficienta manageriala pentru a satisface cât mai bine cerintele actionarilor sai. Este evident faptul ca, în majoritatea cazurilor, companiile publice tind sa aiba un mai bun management decât cel al companiilor private ;

Creaza oportunitati investitionale pentru micii investitori: spre deosebire de alteactivitatieconomice care necesita mobilizarea unui capital mare, investitia facuta pe pietelebursiereeste posibila atât marilor, cât si micilor investitori, fiecare persoana achizitionând cantitateade titluri de valoare pe care si-o permite din punct de vedere material. Asadar, bursa ofera o alta sursa de venituri si celor cu economii mici ;

Guvernul poate strange fonduri pentru dezvoltarea unor proiecte: guvernul si chiar autoritatile locale pot decide sa împrumute fonduri necesare finantarii unor proiecte mari legate de infrastructura, cum ar fi constructia de noi locuinte sau dezvoltarea retelei dedrumuri, prin punerea în vânzare a unor obligatiuni. Aceste obligatiuni pot fi vândute la bursa, unde membri ai populatiei le pot cumpara. Prin aceasta sursa alternativa de finantare, guvernul sau autoritatile locale nu mai sunt nevoite sa mareasca taxele si impozitele pentru a strânge fondurile necesare dezvoltarii respectivelor proiecte

Barometru al economiei: la bursa, pretul actiunilor societatilor tranzactionate creste si scade în functie de fortele pietei, în general. Preturile titlurilor tranzactionate tind sa creasca sau sa ramâna stabile atunci când societatile si economia în general arata semne destabilitate. În concluzie, evolutia cursurilor la bursa poate fi un indicator al trendului general de la nivelul economiei.

Fuziunea dintre Bursa de Valori Bucuresti si Bursa Electronica Rasdaq a fost gândita ca un proces care sa conduca la crearea, în România, a unei piete bursiere unice, puternica si eficienta, care sa fie mai atractiva si mai accesibila atât pentru companiile emitente, cât si pentru investitori. Din acest motiv, accentul a fost pus în prima perioada pe integrarea celor doua piete la nivel tehnic, ceea ce a facut posibil ca în prezent operatiunile de tranzactionare si post-tranzactionare cu cvasi-totalitatea valorilor mobiliare emise pe piata de capital româneasc sa se realizeze prin utilizarea unei platforme electronice unice.

Din punct de vedere juridic, procesul de fuziune BVB-BER a avut un ritm poate ceva mai lent decât am estimat initial, cauzat în primul rând de necesitatea operarii unor modificari legislative care au premers si permis transformarea BVB în societate pe actiuni. Odata realizat acest lucru, în urmatoarele luni vor fi parcurse etapele procedurale normale pentru orice proces de fuziune între doua companii: evaluarea fiecarei entitati în parte si aprobarea de catre actionari a detaliilor proiectului de fuziune.

Având în vedere rolul de mobilizator al resurselor excedentare, structura pietei financiare se poate prezenta conform figurii urmatoare :

Capitolul II

PRINCIAPALELE DIRECŢII STRATEGICE PRIVIND INTEGRAREA PIEŢEI FINANCIARE DIN ROMÂNIA IN PIAŢA FINANCIARĂ EUROPEANĂ

2.1 Globalizarea si instabilitatea financiara, influente asupra sistemului financiar- evolutii si perspective

La inceputul noului mileniu lumea traverseaza o perioada de prefaceri profunde, crize sociale, economice, financiare, schimbari de regimuri politice si modificarea structurii economiei globale prin integrarea fluxurilor financiare, ceea ce favorizeaza dezvoltarea economiei globale.

Fluxurile financiare internationale au cunoscut o ampla expansiune, atat in interiorul economiilor fiecarei tari, cat si la nivel global integrand in aceasta miscare continente si regiuni aflate geografic la mare departare unele de altele.

In anii recenti integrarea economica globala a fost accelerata pe o multitudine de fronturi, viteza fiind o caracteristica a acestor timpuri.

Daca liberalizarea comertului inceputa cu mult timp in urma, continua si astazi, in sfera finantelor schimbarile au fost atat de mari, practic nemaintalnite in istoria sistemelor financiare. Aceasta impune ca globalizarea financiara sa fie insotita de o continua si rapida crestere/dezvoltare a schimbului mondial de bunuri si servicii.

Fluxul schimburilor comerciale a fost insotit de un flux al capitalurilor. In ultimele decenii dezvoltarea operatiunilor cu instrumente financiare derivate au oferit jucatorilor din piata atat o posibilitate de asigurare impotriva riscului (hedging) dar si un mijloc de speculatie. Aceasta oferta si-a creat cererea (conform legii lui Say) prin aparitia pe piata a unor institutii fmanciare de tipul fondurilor de investitii si a fondurilor de pensii private, posesoare ale unor resurse de multe miliarde de dolari care trebuiau plasate in investitii cat mai rentabile si mai sigure.

Dezvoltarea institutionala a fondurilor de investitii si pensii a fost acompaniata de formarea trusturilor financiare globale rezultate in urma noilor fuziuni dintre banci comerciale, banci de investitii si societati de asigurari, ceea ce a permis participarea, prin achizitia titlurilor de participatie de catre marile fonduri, la cresterea capitalului actorilor financiari globali.

Prabusirea comunismului a creat o atractie pentru noile piete in formare (emerging markets) cu oportunitati de investitii mari ceea ce a atras capitalul fmanciar privat in finantarea accelerata a unor dezechilibre externe, ale tarilor in curs de dezvoltare.

"Practicarea unor schimburi de bani lipsite de scrupule (speculative) este acuzata de opinia publica, respinsa de inimile si mintile oamenilor" - sublinia Franklin D.Roosevelt in First Inaugural Address in 1933.

Cu acest motto Michel Chossudovsky arata ca umanitatea depasind era Razboiului Rece a intrat intr-o noua era - cea a crizelor economice - care au condus intr-un mod fara precedent la impovararea (afectarea) unor largi categorii de populatie ale lumii.

Prabusirea monedelor nationale in toate marile regiuni ale lumii a contribuit la destabilizarea economiilor nationale, precipitand intrarea unor tari intr-o saracie adanca. Volatilitatea si incertitudinea se extind in lumea globala, cu repeziciunea si viteza internetului, dezvoltarea tehnologiilor IT contribuind la ceea ce se cheama o criza de incredere (rulate intr-un cadru economic supus unor constrangeri din ce in ce mai puternice din partea pietelor financiare) dar si unei miscari speculative a capitalurilor care maresc probabilitatea de supraevaluare a pretului unor active financiare pe pietele emergente.

Anticipatiile supraevaluate, optimiste asupra cursului unor actiuni bursiere, pe noile piete, poarta in sine germenii prabusirii cursului acestora si a migrarii rapide a capitalurilor catre alte piete, ceea ce poate destabiliza usor economia unor tari sau chiar regiuni mai mari.

Suita de crize din ultimul deceniu care a culminat cu criza din Asia de Sud-Est si din Rusia pare a-si urma sirul neindurator. De fapt, criza nu s-a limitat doar la tarile amintite, prabusirea nivelului de trai luandu-si abrupt si simultan loc intr-un mare numar de tari. Aceasta criza mondiala de la sfarsitul secolului XX este mult mai devastatoare decat Marea Depresiune din anii 1930 si cu implicatii geo-politice, dislocarile economice fiind acompaniate de conflicte regionale.

Daca trebuie sa exemplificam in acest sens, sa ne aducem aminte de prabusirea indicelui Dow Jones cu 554 de puncte pe 31 august 1998, conducand in septembrie la o dramatica scadere a pietelor in lume. Numai in SUA in acea perioada s-au "evaporat" de pe piata de capital "hartii de valoare" in suma de 2.300 miliarde lei.

Manipularea financiara a pietelor de catre actorii institutionali puternici constituie o forma a razboiului economico-financiar, desfasurat fara armate in zilele noastre, condus de la un terminal de computer sau de telefonul celular (George Soros a castigat 1,6 miliarde dolari in dramatica prabusire a lirei britanice in 1992).

Noua economie va cere si o noua economie politica, care va inlocui treptat economia neoclasica cu alte teorii si modele, in care un rol determinant va reveni informatiei si tinerilor. Socialul insusi va fi afectat, in marile orase occidentale, formandu-se deja ciber-comunitati, unii sociologi remarcand riscul instrainarii fiintei umanei de propria esenta. In economia politica va trebui reinventata comunicarea dintre alegatori, aceasta fiind nu numai directa, dar si continua, ceea ce mareste eficienta actului politic. Reinventarea politicii va impune reinventarea unei noi doctrine economice, in care eficienta si globalizarea reprezinta piatra filosofala a noului mileniu.

Economia mondiala polarizeaza astazi economiile tarilor dezvoltate (eu leader USA) si economiile tarilor in curs de dezvoltare si sarace. Modelul este asemanator relatiei "Centru -periferie" in care se interpun intermediarii (tarile in curs dc dezvoltare) sau "midle place" si in care motorul de dezvoltare organizeaza relatii si parteneriate intre membrii sistemului, dispunand de un complex de mijloace si resurse de interventie cum ar fi: FMI, Banca Mondiala, Acordul GATT, OECD, Grupul celor Sapte etc.

Pana in prezent, nu este cunoscuta nici o modalitate de substituire a acestui model, el fiind cel mai aproape de spiritul Hberal al economiei de piata, insa trebuie anuantate anumite particularitati (stari de fapt) ale celor doi poli economici (tari bogate - tari sarace).

Acum cand globalizarea succede sfarsitului economiei neoclasice, ar fi o greseala sa credem ca "lumea incepe cu noi"si ca greselile noastre nu se vor produce datorita progresului tehnologic. Nu avem nevoie de aroganta si de conceptul infailibilitati pentru ca in acest mod uita lectiile istoriei, asa cum gandea domnul Larry Summers secretar al Trezoreriei americane "precum ne-au aratat evenimentele din ultimii ani '20 si primii ani '30 ai acestui secol, crizele financiare internationale pot determina dezintegrarea globala".

Libertatea este cea care creaza indivizilor, menajelor (familii), companiilor, motivatia scopurilor si puterea de a actiona pentru realizarea acestora. Daca insa ne raportam la interesele economice, atunci trebuie sa remarcam ceea ce duce la aparitia unei anumite inclinari a naturii omului, care nu are in vedere o astfel de larga utilitate; anume, "inclinarea de a face troc, de a trafica, de a schimba un lucru pe altul". Diviziunea sociala a muncii nu are la origini interesul general, ea s-a organizat tocmai pentru a raspunde unor nevoi particulare si cu toate acestea ea realizeaza cel mai bine "belsugul general".

Miscarea intereselor in economia de piata liberala este asemanatoare unei miscari browniene, iar cooperarea dintre indivizi se face prin intermediul concurentei care presupune indemanare si cunoasterea regulilor jocului si sansa unor contexte favorabile sau nefavorabile.

Actorii jocului pot sa castige sau sa piarda fara ca suma tranzactiilor, astfel incheiate sa fie o suma nula, ceea ce presupune ca toti castiga in valoare absoluta (chiar daca unii numai experienta), dar unii pot sa piarda in mod relativ. Aceasta inseamna ca nu orice pierdere este absoluta. ea poate fi recuperata intr-un nou joc, cu alte sanse sau printr-o noua abordare a regulilor jocului.

Schimbul in economia de piata este supus unui factor aleator in sensul percepcrii valorii bunurilor sau serviciilor schimbate pe piata de catre vanzator si/sau cumparator, prin subiectivismul alegerii si al preferintelor neuniforme si complexe ale indivizilor.

Iata de ce, in relatia de credit, schimbul de resurse financiare contra incredere este subiectiv si sub imperiul creditorului care poatc refiiza oricand orice solicitare de credit, atunci cand are dubii asupra intentiilor debitorului, abilitatilor sale manageriale sau culturii acestuia. Esential este insa, in economia de piata, egalitatea sanselor. deoarece in exemplul prezentat, debitorul refuzat se poate adresa unui alt creditor intr-o noua incercare de negociere. Atunci cand ne referim la crcdit trebuie sa privim relatia de credit intr-un sens mai extins decat acela al unei simple relatii contractuale si sa avem in vedere faptul ca increderea reprezinta contextul fundamentarii acestei relatii. De incredere are nevoie atat creditorul atunci cand intermediaza atragerea surselor financiare in vederea efectuarii de plasamente si tot de incredere are nevoie debitorul atunci cand supune vointei creditorului afacerea sa.

Dar asa cum am mai mentionat, schimbul de resurse fmaneiare contra incredere este subiectiv si sub imperiul creditorului, aceasta cunoaste principiul "îi poti imprumuta unui om bun suficienti bani pentru a-1 distruge" si tocmai de aceea cauta sa se asigure ca debitorul "are o sursa sigura de bani pcntru a replati".

Pentru a exista relatia de credit trebuie create premisele manifestarii intermedierii financiare, a sublinierii interesului celor doua parti prin incheierea acordului. Insa pentru ca una din parti, respectiv creditorul sa isi poata indeplini rolul trebuie sa detina stocul financiar adecvat operatiunilor sale. Resursele financiare imprumutate dc creditor de la posesorii naturali: indivizii, statul si antreprenori prezinta o evolutie specifica si o dimensiune concreta legata de procesul economisirii.

Primul gand atunci cand reflectezi la economisire semnifica o constrangere, ceva diferit dc consum dar si o acumulare in acelasi timp, un stoc de avere rezultat si printr-o succesiune de constrangeri asupra unor venituri anterioare.

Ecnomistii clasici vedeau in economii diferenta dintre venit si consum, la modul empiric al unei simple diferente, aceasta si datorita gradului relativ scazut al institutionalizarii societatii sfarsitului de ev mediu.

Irving Fisher a fost acela care a afirmat ca o "avere sporita duce la un consum si o economie sporita" integrand acest "efect de avere" intr-o abordare inter-temporala si inter-gcnerationala a fenomenului consumului, Fisher intelegand faptul ea, consumul depinde de venit si de intregul flux de resurse distribuit de-a lungul unei vieti.

Keynes ajunge mai tarziu la concluzia ca economisirea insemna de fapt ceea ce n-a fost investit iar economiile propriu-zise doar suportul lichiditatii generale necesare investitiilor. Keynes are meritul de a sublinia partea activa a economisirii - investitia si rolul acesteia in cresterea productiei si realizarea unei depline ocupari a fortei de munca.

Franco Modigliani ajunge la concluzia ca "diferenta esentiala intre ipoteza venitului permanent si ipoteza ciclului dc viata sta in aprccierilc facute asupra dimensiunii vielii". Ipoteza venitului permanent leaga consumul de variatia acestuia, o variatie pozitiva, apreciata ca permanenta de indivizii beneficiari ai veniturilor permanente, ii va determina pe acestia sa consume o proportie mai mare din cresterea venitului, iar o variate tranzitorie duce la accenturarea economisirii din cresterea de venit. Ipoteza ciclului de viata i-a in considerare finalitatea vietii si "nucleul dur" al venitului si consumului, cele realizate in succesiunea a trei faze: cea premergatoare anilor de munca, cea a anilor dc munca si anii pensionarii.

Lumea modema se confrunta cu un puternic fenomen al dezeconomisirii. Explozia informationala, succescle explorarii spatiului cosmic, dezvoltarea geneticii si a medicinei, desfiintarea sistemului monetar intemational, crizele petroliere, infiintarea unor noi uniuni cconomico-monetare, dezvoltarea tehnologiilor IT, si ale internet-ului sunt tot atatia factori care au impus accentuarea consumului in ultimii 50 de ani.

S-a impus conceptul economiei de consum in paralel cu dezvoltarea conceptului economiei ofertei in SUA si apoi in tarile Europei Occidentale. Consumul a fost intr-o relatie directa si cu cresterea sperantei medii de viata in tarile dezvoltate si dezvoltarea sistemelor de asigurari private.

Inclinatia spre consum in tarile dczvoltate a dus la fenomenul dezeconomisirii si a orientat bancile transnationale in atragerea unor surse financiare din tari mai putin dezvoltate si orientarea acestora in eredite pentru consum la nivclul tarilor bogate, Acesl lucru a dus la cresterea productiei si a economiei acestor tari si la disparitia unor posibilitati de finantare pentru cele mai sarace. Trebuie remarcat insa, faptul ca plasamcntele au fost profitabile, o parte din profituri, sub forma dobanzilor s-au reintegrat in fluxurile financiare ale tarilor de provenienta, iar functie de oportunitatile interne au imbracat si forma investitiilor, insa intr-un ritm inferior economiilor dezvoltate. Fenomenul dezeconomisirii s-a manifestat pregnant si in tarile supuse tranzitiei (a sistemul economîei de piata).

Reforma caracterizata in principal de liberalizarea preturilor, stabilizarea monetara (controlul inflatiei) prin reducerea deficitului bugetar si transferul unei parti din proprietatea statului in proprietatea privata (privatizare) nu a reusit sa stimuleze efectul "creatorului de piata" ca urmarc a neintelegerilor conceptului de intermediere. Efectele au fost divergente si s-au manifestat intr-o hiperbola a preturilor, iar in unele tari, printre care si Romania, inflatia apare cronicizata (cu doua cifre). Inflatia a erodat economiile populatiei si a incelinit ritmul investitiilor in economiile in care valoarea este supusa volatilitatii, ceea ce a dus la o dependenta si mai accentuata a Estului in raportu cu fluxurile financiare din Vest.

In esenta, la nivel mondial putem spune ca asistam la o crestere a tendintei globale de dezeconomisire printr-o "cadere a economisirii nationale" atat in statele dezvoltate cat si in cele in curs de dezvoltare.

Interpunerea monedei in procesul schimbului a creat fundamentele aparitiei pietei monctare. Initial banii erau asimilati unui mijloc de schimb care simplifica subiectivismul aprecierii drepturilor. "Economistii clasici considerau banii neutrii din punct de vedere economic" in sensul in care modificarea volumului banilor aflati in circulatie nu are nici o influenta asupra ofertei (productiei) preturilor de schimb (rcactive), dobanzii sau investitiilor. In timpurile clasicilor, in care economiile erau caracterizate de un grad redus de monetizare si de economisire, iar investitiile erau limitate sub aspectul diversitatii portofoliului de active nemonetare, timpuri in care sistemele informationale erau caracterizate de o viteza scazuta de transfer a informatiei, ceea ce influenta cresterea costului de curtaj al pietelor, viteza de circulatie a banilor putea fi identificata ca o "marime ce varia in jurul unei valori de echilibru", ceea ce determina ca masa monetara aflata in circulatie (cererea de bani) sa fie (PY/V) direct proportionala cu venitul nominal (PY) si invers proportionala cu viteza de circulatie a banilor.

Economiile moderne aflate sub imperiul globalizarii pietelor au adus pentru actorii jocului/participanti la piata, posibilitatea constituirii unor portofolii de active financiare (actiuni, obligatiuni, bonuri de tezaur, instrumente derivate, alte titluri de valoare) diversificate din punct de vedere structural, (al componentei in total portofoliu) sectorial (ramurile economiilor nationale unde au fost efectuate plasamentele), marimi si dimensiuni companiilor unde au fost efectuate investitii (eompanii nationale sau transnationale) si geografic (tarile in care s-au activat investitiile). Aceasta posibilitate a avut suportul unei dezvoltari considerabile a instrumentarului tehnic al tranzactiilor, a tehnologiei IT, intr-o convergenta deplina cu dezvoltarea pietelor monetare ale tarilor cuprinse in portofoliu si pe fondul reducerii considerabile a costului de curtaj al pietelor.

Intemationalizarea afacerilor, ca forma specifica a economiei globale, iar in cadrul acesteia a intermedierii bancare angajeaza resurse fmanciare, umane si materiale considerabile, iar bancile vor realiza afaceri pe pietele externe doar in cazul estimarii unor profituri suficient de semnificative pentru acoperirea riscurilor asumate. Volatilitatea pietei fmanciare accentueaza necesitatea studiului riscurilor, cu atat mai mult cu cat fenomenul se face simtit tot mai puternic in economia globala, afectand atat tarile dezvoltate economic, cat mai ales cele aflate in curs de dezvoltare, cu semnificatii profunde pentru prezent, dar mai ales viitorul multor natiuni. In viata bancilor, riscul este indus de nenumarate cauze. Cei mai multi specialisti remarca in cadrul acestor cauze, mai intai natura (activitatii) institutiei bancare ce se reflecta in numeroase forme ale riscurilor. Asadar, ceea ce se poate observa la prima vedere, chiar si de catre un nespecialist este faptul ca banca reprezinta o intreprindere cu caracter lucrativ, ca oricare societate comerciala, care se foloseste de mijloace adecvate si realizeaza actiuni corespunzatoare. Realizandu-si activitatea, banca isi asuma riscuri proprii functionarii dar si riscuri ce decurg din specificitatea naturii intermedierii fmanciare pe care o face. "Riscul de intreprindere decurge din faptul ca banca este o afacere in care se angajaza oameni, capitaluri si care se confrunta cu riscuri, de unde pot rezulta castiguri sau pierderi, ce urmeaza sa remunereze aportul factorilor angajati". Riscurile financiare pot fi considerate drept cea mai importanta grupa de riscuri bancare, dat fiind ca, asa cum a demonstrat practica, proasta lor gestiune produce cele mai multe falimente bancare. In aceasta grupa de riscuri se includ:

Riscul de creditare, denumit si risc de insolvabilitate a debitorilor, risc de nerambursare sau risc al deteriorii calitatii activelor bancare, care exprima probabilitatea neincasarii efective, la scadenta a fluxului de venituri anticipat la incheierea contractului de credit.

Riscul de lichiditate sau riscul de finantare, ce exprima probabilitatea fmantarii efectivea operatiunilor bancare, posibilitatea de a nu le realiza.

Riscul de piata sau de variatie a valorii activelor financiare apare ca risc de variatie al ratei dobanzii, risc valutar si risc de variatie a cursului activelor fmanciare. Exprima probabilitatea ca o modificare a conditiilor de piata sa afecteze negativ profitul bancar.

Riscul de faliment, riscul de capital sau riscul de indatorare ce exprima probabilitatea ca fondurile proprii ale bancii sa fie insuficiente pentru a acoperi pierderile rezultate din activitatea curenta.

In conditiile internationalizarii afacerilor si creditelor bancare, bancile privite din perspectiva afacerii sunt supuse riscului intemational, iar atunci cand acestea sunt implicate in procese de achizitii si fuziuni cu alte entitati, riscurile financiare au o tendinta de agregare, mai ales in prima etapa a proceselor.

Ceea ce face partile angrenate in raportul contractual de credit sa coopereze pentru realizarea intereselor distincte este sistemul pretului la care se recuge in acest caz, adica nivelul dobanzii, care indeplineste in principal trei functii:

a) Transmiterea de informatii pentru debitor asupra costurilor sale fînanciare, acestea trebuind sa compare cresterea cheltuielilor financiare cu nivelul pretului de realizare a produselor (bunuri sau servicii) pe diferite piete.

b) Impulsionarea debitorului pentru organizarea productiei (activitatii) sale intr-un mod cat mai putin costisitor, prin mobilizarea resurselor disponibile, inclusiv a celor imprumutate pentru produse de cea mai buna calitate.

c) Repartizarea venitului (cine si cat ia din produs). Debitorul urmareste in permanenta cat din rezultatul muncii sale este distribuit prin dobanda platita creditorului (bancii finantatoare)si, desigur, cat îi ramâne lui.

In acest feed back relational orice perturbare a liberului schimb consimtit (a intereselor economice) duce la distorsionarea imaginii beneficiului si la aparitia principiului, rationamentului de a prejudicia cealalta parte, in interesul propriei entitati (placinta devine prea apetisanta si nu mai poate fi impartita) prin trecerea pe prim plan a subiectivismului si abandonarea constientului rational. Aici actioneaza rapid reactia de conservare, fundamentala in orice sistem biologic, social, economic.

Factorii perturbatori in conceptia debitorului pot fi diversi, de natura intema, apartinand organizarii creditorului, cum ar fi: managementul finantatorului si strategia eronata la nivelul finantatorului in care pierderile exercitiilor financiare anterioare ale bancii finantatoare sunt aruncate asupra pretului de vanzare a resurselor financiare plasate in afacerea debitorului nou contractant. Un asemenea procedeu creaza de la inceputul relatiei, premisa nerambursarii, printr-o vadita neputinta a factorilor de decizie manageriala de a restructura calitatea porlofoliului de credite.